最近的港股表現一挫再挫,於是也掀起了各大上市公司的回購潮。

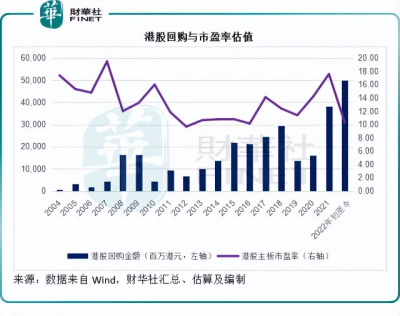

Wind的數據顯示,2022年初至今(9月7日),港股主板合共回購金額達到498.91億港元,是近18年來的最高水平,不到三個季度就遠超2021年全年水平,見下圖,今年以來的回購金額是2021年全年的1.3倍。

其中,騰訊(00700.HK)的回購金額最高,達到145.83億港元,其次爲友邦保險的145.23億港元,匯豐、小米(01810.HK)、長城汽車、中國移動等的回購金額都達到10億港元以上,見下表。

回購額度最高的10家港股上市公司合共回購金額達到405.17億港元,佔了期內港股市場總回購金額的81.21%,其中騰訊和友邦保險兩家合起來佔了近60%。

盡管回購金額已刷新高位水平,但從表中的數據可見,騰訊的平均回購價較現價有18.45%的溢價,反映以騰訊爲首的一衆上市公司,股價表現並未因爲回購活動而有起色,這又是爲什么?

爲何股份回購未能擡升騰訊股價

近日騰訊股價持續受壓,或與其南非大股東的計劃減持,以及最新季度盈利增長放緩有關。

另一方面,騰訊今年上半年的資本开支爲99.86億元人民幣,較上年同期下降31.93%。在第2季業績發布會上,騰訊透露要關閉特定非核心業務、優化表現欠佳業務、收緊對營銷推廣項目的把控、提升成本效益以及優化員工隊伍和控制員工成本——簡單來說,就是降本增效。

今年以來,其股份回購規模達到145.83億港元(Wind數據),高於2022年上半年的資本开支99.86億元人民幣,再聯想到其降本增效的承諾,不由得讓人擔心這家互聯網巨頭是否找不到能有效提升其利潤回報的投資項目,而只能將資金用於回購。

此外,相對於其市值規模,騰訊的回購力度或尚不足以扭轉其走勢。

今年年初,騰訊已發行股份數爲96.08億股,而到2022年9月7日,已發行股份數爲96.18億股,盡管期內回購了4079萬股,其當前的已發行股份數仍較期初多出了991萬股,可見騰訊的回購規模尚不足以抵銷高管及機構通過股權獎勵計劃和金融衍生品增發的股份規模,回購效果打了折扣。

期內的回購股份數僅相當於騰訊期初已發行股份數的0.42%,回購金額亦只相當於當前市值的0.49%而已,並不足以爲股東帶來可以安心的回報。

其回購規模更遠遠未及美股的頭部互聯網巨頭,例如蘋果(AAPL.US)。

蘋果的現金中性邏輯

蘋果剛剛發布了搭載地表最強芯的iPhone 14 Pro等一系列新產品,而爲市場津津樂道,不僅拿捏着消費者的喜好,蘋果在取悅投資者方面也不遺余力。

在最近幾個財季業績發布會上,蘋果管理層一再強調他們的財務目標是保持現金中性,意思就是將現金的效益用到最大化。

2022年6月25日,蘋果現金及現金等價物爲275.02億美元。需要注意的是,蘋果的財務結構可以說將資金用到盡處,其總資產值爲3363.09億美元,債務就佔了83%,也就是說槓杆率幾乎達6倍——以581.07億美元的股本,撬動3363億資產,其中流動比率還不足1倍,只有0.86倍,但不妨礙它作爲最高市值企業的全球地位,爲什么呢?

這是因爲蘋果能夠以最“輕”的資產爲股東產生盡可能多的收益。

一家公开上市企業最終的目的是要爲股東創造價值。

企業的資金有三個來源:1)運營業務所產生的現金;2)債務融資;以及3)股權融資。

要動用資金的話,運營業務產生的現金成本最低,僅僅是錯過了利息(投資的機會成本)而已;債務融資的成本則爲貸款利息減去利息抵扣所帶來的稅務優惠(機會成本+抵扣稅務優惠之後的利息支出)。

企業產生的收益抵扣了債務融資的成本以及稅項後,所得全部歸於股權所有者,即股東,因此一般情況下股權融資的成本最高,因爲這是股東權益的讓渡——增發股份時,股份數量增加,股東每股收益就被稀釋;反之,回購並注銷股份後,股份數量下降,每股股東權益可得到提升。

這也正是蘋果現金中性的邏輯所在,將無需投入到業務和投資中去的現金反饋給股東,不論是派發現金股息還是回購,都有利於股東權益的增厚。

截至2022年6月25日的12個月,蘋果公司的淨利潤達到996.33億美元,而這12個月當中的股東應佔權益均值只有611.935億美元,ROE(股本回報率)高達162.82%,也就是說,每1元股本的投入,一年所產生的回報高達1.63元。

股東如何從這么高的利潤中兌現回報?

除了股價上漲帶來的买賣資本收益外,巴菲特這類不打算頻繁交易的股東如何從蘋果公司的高利潤中兌現收益?現金股息和股份回購,前者帶來現金實利,後者帶來每股可追索權益價值的增值。

筆者根據其過往各季業績,估算出蘋果截至2022年6月25日止12個月來自經營活動的淨現金流入額達到1182.24億美元,投資活動用去了203.02億美元,剩下979.22億美元。

而在期內,蘋果通過派發現金股息和股份回購,向股東回饋了995億美元,比對上述提到的最近12個月淨利潤996.33億美元可知,蘋果基本上將所有的淨利潤都用來補償股東,比較其當前的市值2.506萬億美元,股息(以及回購)收益率達到3.97%,較當前的聯邦基金利率(有效利率)2.33%高出1.64個百分點。

相比之下,騰訊不足0.5%的回購以及每年1.6港元的現金股息(按現價計算股息收益率僅0.5%),實在難登大雅之堂。

回購對股價走勢還能起到作用嗎?

然而,盡管蘋果盡力回饋股東,卻未見得能帶起股價表現,按現價155.96美元計算,蘋果今年以來累跌11.83%。

蘋果尚且如此,更何況騰訊了,騰訊今年以來股價累計下跌31.69%。

由此,或許可以看出,當前全球股市下挫,並非由企業的基本面因素決定,而是因大環境所致——加息令資金擔心全球經濟增長前景,避开了風險相對較高的股權投資,尤其對利率更爲敏感的新經濟企業。

那么,上市公司回購股份是否就沒有用?並非如此。

將多出的資金用於派發現金股息和回購股份,可降低管理層挪用資金或是無效使用公司資金的風險,而且能夠趁着股價低迷,增加回購的股份數,增厚股東應佔權益,因此在股價下挫時回購正當時。

從上文的表中可以看出,騰訊現價仍較其回購均價存在深幅折讓,或許意味着現價仍是理想的回購水平。蘋果更是如此,新產品以及新廣告服務所帶來的營收和利潤,或將隨着現金股息和股份回購,體現到股東的投資回報账面上,遲早會獲得卷土重來的資金所認可,這正是價值投資的精髓所在。

作者:毛婷

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:財華洞察|蘋果與騰訊,誰的股份回購效益更大?

地址:https://www.breakthing.com/post/16899.html