在蔚來發布財報這天,理想先上了熱搜。

起因是,理想ONE突然曝出降價停產,引發了車主的強烈不滿。

脣亡齒寒,仔細盤一盤,小鵬G3、蔚來ES8等老車型,都到了非常尷尬的階段。

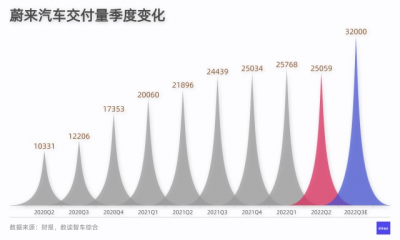

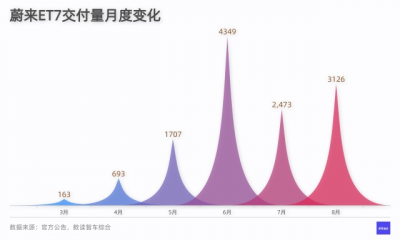

昨日傍晚蔚來的二季報中,ET7在Q2交付6749台,環比增了40倍。

ES8季度交付量只有3681台,同比降17%,環比降15%。

下半年,這種新老交替的趨勢會更明顯,而且,價格越高,車主被割韭菜的感受越明顯。

31000-33000台

發新車又是件不得不做的事情,總不能還仰仗幾年前的車型。

而且,蔚來作爲最先量產新一代車型的新勢力,看到了業績的直觀上升。

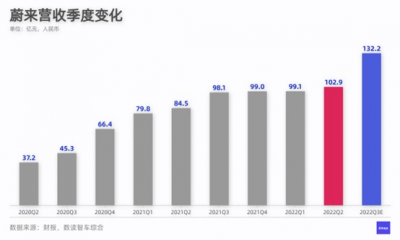

Q2因爲疫情的緣故,交付量25059台環比下滑了3%,但因爲ET7成爲主力車型,起售價高達45.8萬,拉高ASP到38萬,直逼ES8交付初期的水平。使得二季度,蔚來單季度營收首次突破百億,同比環比都保持增長。

最新的8月交付量,蔚來10677台,高於小鵬和理想。在三季度的展望中,蔚來給出了31000-33000台的樂觀預期,對應128.5-136億的營收,同比增長31%-39%,大概率創造近1年的最快增速。

8-9月,蔚來的ES7、ET5都將开始交付。由於主力車型ET7、ES7售價都超過45萬,會把ASP拉高到40萬以上,創造2019年以來的新高。

在電話會上,李斌預計

“10月份無論ET7還是ES7,供應鏈、產能情況會極大緩解,ET5在12月將交付過萬。”

這意味着,蔚來走入了新一輪產品周期。新車效應的影響下,在接下來的幾個季度,無論是銷量數據還是營收數據,都會很好看。

可前提還是產能。去年完成階段性產线改造後,蔚來的年產能可以到24萬,最高可提升到 30 萬台。但這么算起來未來月交付2-2.5萬輛就已經是極限。

本季度,合肥新橋智能電動汽車產業園(NeoPark)動工,時間比當初李斌規劃的早了一個季度。這個生產基地規劃整車產能100萬輛/年,預計2024年投產。

在這之前,蔚來眼下要做的,是供應鏈能保證生產出來、以及車一年能賣到100萬台。

賣一輛虧11萬

單靠現有車型,一年賣到100萬太難。

不因爲別的,只因爲太貴,消費群體基數太小。35萬的車,寶馬3系近一年的月均銷量也不過1.2萬輛,蔚來除了ET5基本都超過這個35萬。2018年到現在交付的車型,沒有任何一款月銷量超過6000。哪怕新車ET7,最近半年的最高月銷只有4349台。

蔚來有三手准備:發車、發低價車、去海外賣車。

李斌在電話會上說,“明年會加快新產品投放節奏,會有更多新產品發布”

低價車則對應新品牌“阿爾卑斯”。新車也是計劃2024年上市,市場定位在20-30萬元區間。

在海外市場,蔚來去年進入挪威市場,CFO在財報中表示:

“ET7於8月運往歐洲,期待高效地進一步擴大我們在全球高端智能電動汽車市場的市場份額。”

但即便車能賣出去,靠現在蔚來在供應鏈上的地位,一年生產100萬輛的阻力很多。

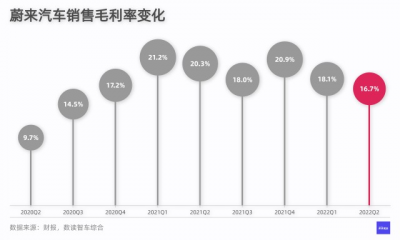

二季度,蔚來的ASP明明同比漲了4.5萬元、環比漲了2.3萬元,但汽車銷售毛利率卻同比降了3.6個pct、環比降了1.4pct。

主要是銷售成本極高,二季度89.5億的銷售成本,同比增加了30.2%,高於營收的增速。也就是說,利潤並沒有被蔚來賺到,而是被供應鏈企業賺到。

上半年,原材料漲價、供應鏈緊張,不僅是影響到利潤,還影響到整車制造的進度。

跟其他車企一樣,蔚來也不甘心被別人卡着脖子。

二季度,蔚來向產業鏈上遊擴張的動作越來越頻繁。

在動力電池方面,蔚來擴大了供應商來源,中創新航、比亞迪的弗迪電池、億緯鋰能等都已經傳出緋聞。據晚點 Auto報道,蔚來正在自研磷酸錳鐵鋰和4680電池,計劃量產,供給蔚來及子品牌阿爾卑斯。

對於供應鏈的主要掣肘芯片,李斌說:

“在核心技術領域,包括芯片,蔚來的目標是建立全棧自研能力”

而在整個2021年,蔚來沒有發新車,而是在輔助駕駛、NT2.0平台等平台研發、換電等方面加快了步伐。

本季度,NT2平台成爲亮點,財報顯示,ES7已經搭載NT2平台。蔚來大衆化市場品牌會使用 NT3 技術。李斌表示,

“現有全系產品都將切換到新的NT2平台上。”

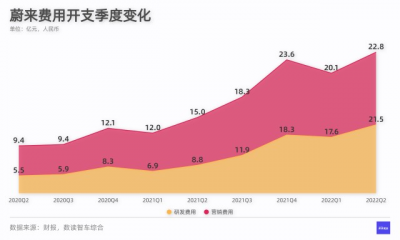

建廠、發新車、全棧自研,對开支的要求極大。二季度,蔚來的研發开支創造歷史新高,銷售營銷及行政費用也幾乎是歷史新高。

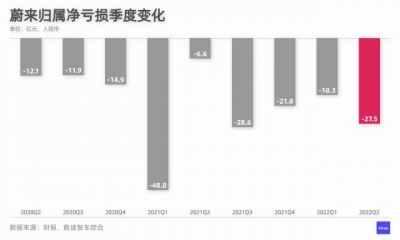

費用开支超過44億,銷售成本近90億,這種情況下,蔚來很難正向盈利,二季度蔚來歸屬淨虧損27.5億,同比擴大316%。

賣一輛車虧11萬元。

動力電池的剛性成本解決不了,新能源造車就是一邊在給寧德時代、天齊鋰業們打工,一邊在爲智能座艙、自動駕駛這些技術“圓餅”,看不到盈利的機會。

這樣的狀態會持續多久?

決战2025年

按照蔚來的規劃,2024年新的生產基地投產後,產能將達到130萬台。這一年,低價車型將上市,預計2025年會是進一步起量的階段。

參照其他廠商,理想的第三座生產基地,預計到2025年建成,目標銷量160萬;小鵬的目標是2025年市佔率10%以上,推算的數字大概是105萬;除了蔚小理,零跑目標80萬台、哪吒目標50萬台……

接下來三年將會是造車廠商密集發車的周期。每個廠商都規劃了5-8款車型。

2025年可能會是刺刀見紅的比拼。

新勢力的初期,蔚來的優勢在於,其產品步點比其他新勢力早半年。正如當下,ET7在3月开始交付,恰好比小鵬G9和理想L9早半年。

但當進入密集發車的階段,先發優勢會被迅速抹平。蔚來的問題便會开始顯現。價位過度集中在中高端,30萬元以下車型爲0,而大衆車型要到2024年才發布,這一階段的起量會很難,很可能會被其他廠商淹沒。

除了價位上的問題,蔚來的部分技術方向也在產生疑問。目前蔚來自研芯片、智能座艙、NT2.0涵蓋的懸架控制系統及底盤域控制器ICC、動力電池等也是其他廠商的發力方向。

但蔚來花了大力氣推進的換電技術存在諸多疑問。截至今年7月,蔚來全國已累計建成換電站1011座,付出的成本可想而知。

但與之相比,在理想的財報電話會上,實驗室環境下,純電車型實驗車充電10分鐘續航400公裏;小鵬官方對外宣稱G9能“充電5分鐘,續航200公裏”,技術迭代下,快充很可能無限接近換電體驗,換電站便會變得很尷尬。

除了充電技術,CTC電池底盤一體化技術也在快速發展,很可能會幹擾換電行業的節奏。

回到开頭的話題,現階段新勢力的資源有限,產能供給新車,就不得不犧牲老車型的交付;資金花到換電,在芯片、自動駕駛等方面就可能會慢於競爭對手。

今年下半年,相比於小鵬和理想的困境,蔚來即將迎來新一輪的快速增長周期,蔚來走過了更新換代的那道坎,正在迎接下一道——規模化的挑战。

- 蔚來(NIO)

- 蔚來-SW(09866)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:蔚來汽車二季報:下一道坎,在2025年

地址:https://www.breakthing.com/post/16909.html