沃倫巴菲特在 2017 年、2019 年均曾表示後悔沒有購买谷歌的股票 Alphabet。盡管谷歌符合他在永久復利者中尋找的所有特徵——很寬的護城河、在經濟生態系統中的壟斷地位以及令人難以置信的高資本回報率。

很顯然,這些讓他後悔的理由現在仍然有效。

谷歌不僅有高資本回報率,而且總能找到大量機會將大量額外資本進行再投資。用巴菲特自己的話來說:

撇开價格問題不談,最好的企業是能夠在很長一段時間內以非常高的回報率使用大量增量資本的企業。

谷歌的真實盈利水平或所有者收益一直好於其會計收益。考慮到最近的下跌,谷歌的估值已經接近 “巴菲特價值线”。

如何觀察谷歌的盈利能力?

谷歌的市盈率(PE)約爲 25 倍,這是基於 GAAP 規則下的會計收益,但這並不能反映其真正的盈利能力。而在谷歌的案例中,會計收益大大低估了其真正的盈利能力。

一家產生大量自由現金流的公司可能用這些現金做各種各樣的事情,等待投資機會,回購股票等。自由現金流可以帶來融資的彈性,因爲可以不依賴於資本市場支持他們的擴張。

資本性支出可進一步細分爲 “維護性資本支出”(maintenance Capex) 和 “增長性資本支出”(growth Capex)。前者是指使得現有資產能夠維持企業當前生產經營水平所需要的資本支出,後者主要用於購买新的資產或擴大現有資產的規模。我們可以想象有一個既有出水又有進水的水池,出水代表折舊,如果維持水池的水位不變,那進水可以看做成維護性資本支出,如果水位在上升,那額外多出來的進水就是增長性資本支出。

所有者盈余應該是自由現金流加上用於推動增長的部分資本支出(即增長資本支出)。因此,OE 甚至更高。

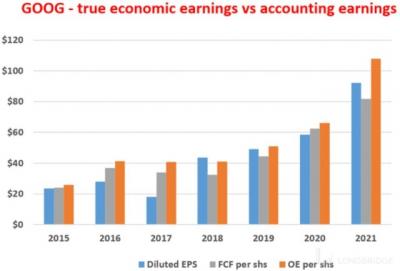

下圖顯示了過去幾年谷歌在 GAAP 規則下的每股收益、每股自由現金流(“FCF”)和所有者盈余(“OE”)。可以看到 FCF 要么非常接近,要么高於 EPS,這已經顯示出 GAAP 規則下的 EPS 和 OE 之間存在差異的跡象。

谷歌的不同

分析谷歌 OE 的關鍵是從維護 CAPEX 中劃定增長 CAPEX。增長資本支出不應被視爲成本的原因是它是可有可無的。這是像巴菲特這樣的投資者幾十年來一直在推廣的一個關鍵見解。

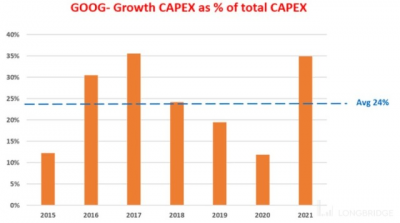

下圖展示了近年來谷歌的增長資本支出佔總資本支出的百分比。

可以看出,近年來,谷歌幾乎四分之一的資本支出實際上是增長性資本支出,而不是維護性資本支出。結果是:

如上圖所示,谷歌的 OE 將顯着高於其 FCF 和 EPS。事實上,從下圖可以看出,OE 確實高於每股收益,平均高出約 30%,足夠接近上面分析的 24% 的增長資本支出。幾乎 1/4 的 CAPEX 是增長 CAPEX,谷歌確實是一個了不起的投資公司,即使在目前的規模下,它也可以以非常高的回報率使用大量增量資本。

谷歌的估值

許多人都在擔心美股進一步的市場調整甚至崩盤——這是有充分理由的。

目前,即使經過近 10% 的修正,美股的市場估值仍接近歷史高位。

下圖將谷歌的當前估值與其歷史估值以及整個市場的估值進行了比較:

以目前的價格計算,谷歌的會計 EPS 估值約爲 25.1 倍 PE,已經低於其 28 倍的歷史平均水平。而納指目前的市盈率約爲 33.8 倍。

通過解讀真實的經濟收益,谷歌的估值甚至比表面上的還要低。目前,基於 GAAP 的 PE 約爲 25.1 倍,基於其真實經濟盈余的 PE 僅爲 23.5 倍左右。

因此,就估值而言,與整體市場相比,谷歌看上去更便宜。另一方面,不要忘記,就債務(基本上沒有債務)、盈利能力、護城河等而言,谷歌總體上比多數美國企業都更強大。

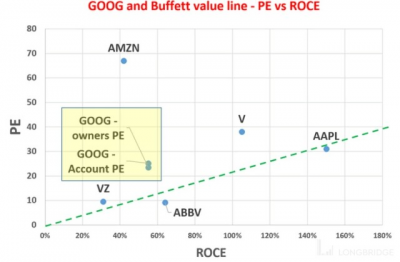

下圖是另一個估值指標:各種巴菲特類型的企業的 PE 和資本回報率 (ROCE)。

與其單獨看 PE,不如在質量的背景下看 PE 更有意義。下圖顯示了根據盈利能力調整的估值。

綠线就是我所說的巴菲特價值线。可以看到,巴菲特最大的持股——蘋果,也恰好在這組股票中擁有最高的資本回報率。

正如你所看到的,谷歌的估值現在已經非常接近這條线,尤其是如果你根據所有者的收益來考慮它的市盈率。

風險並非不存在

首先,需要關注的是後疫情時代的經濟復蘇的步伐和程度。盡管疫苗接種正在廣泛开展,經濟正在穩步重新开放。然而,疫情還遠未結束,德爾塔和 omicron 變體等不確定性仍然存在。

其次,也可能存在重大的短期波動風險。盡管谷歌的估值非常合理,但整體市場本身仍接近歷史最高估值,許多關鍵的宏觀經濟不確定性正在顯現。

這種波動性和高估值的並存肯定會給谷歌股價帶來一些短期風險,無論其規模和商業模式如何。這種短期波動性也許應該引起長期投資者的關注。

最後,反壟斷監管的風險也存在。美國司法部一直在調查谷歌如何保持其在數字廣告市場的權力。這些調查可能會在不久的將來引發針對谷歌的第二起反壟斷訴訟。

所以,然後呢?

谷歌的估值被其對增長資本支出的大量投資所扭曲,近年來增長資本支出平均約佔其總資本支出的 24%。特別是:

由於大量的成長性投資,其所有者盈余(OE)平均比會計規則下的 EPS 高出約 30%而且它的估值甚至比表面上的還要低。在調整投資資本回報率後,這非常接近 “巴菲特價值线”。最後,由於幾乎 1/4 的 CAPEX 是增長 CAPEX,谷歌確實是一個了不起的復合型公司,即使在目前的規模下,它也可以以非常高的回報率使用大量增量資本。本文版權歸屬原作者/機構所有。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:盡管靠蘋果大賺,但巴菲特仍然後悔錯過了谷歌

地址:https://www.breakthing.com/post/1758.html