在美國高通脹和連續加息的背景下,企業成本大幅上升、消費者需求下降、勞動力市場放緩,造成企業業績下滑與估值受損。

美股科技巨頭不再令人高枕無憂,市場在擔憂什么?短期主要矛盾在哪?長期投資怎么看?

從二季度業績入手,東吳證券分析師張良衛給出了解答。

微軟:動蕩環境下兼具韌性和穩定性

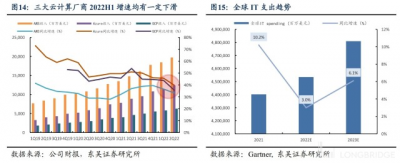

微軟 B 端業務佔收入比較高,相 較於 C 端更抗風險。公司二季度業績雖略不及預期但依然扎實,預計 2023 財年全年收入和經營利潤仍能實現雙位數增長。

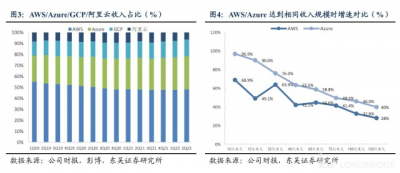

公司長期看點在於雲計算,二季度 Azure 同比增速快於 AWS 和 GCP,且 Azure 在各個收入規模節點增速均高於 AWS。

東吳證券認爲企業上雲和數字化轉型是長期趨勢,微軟已在雲時代實現了最佳卡位,維持 “买入” 評級。

亞馬遜:業績全面超預期,基本面或已進入右側

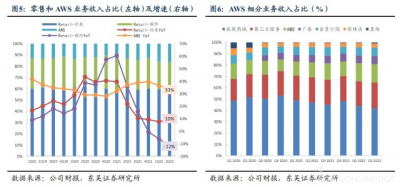

二季度公司收入、 經營利潤率、AWS 增速及後續指引均超市場預期,體現出公司在經濟 下行周期市佔率的提升、效率的提高、以及 AWS 維持高增速的能力,順利打消市場此前擔憂。

短期來看,在北美電商行業無明顯反彈的情況 下,公司零售業務實現加速增長,且 3P 業務佔比上升有效提升了利潤率;長期來看,AWS 行業地位穩固,將爲公司估值提供有力支撐,建議重點關注。

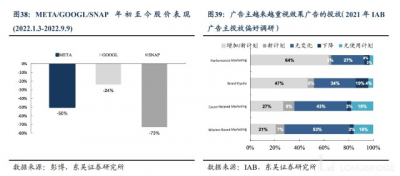

META Platforms:短期挑战仍大,但基本面和估值已接近底部

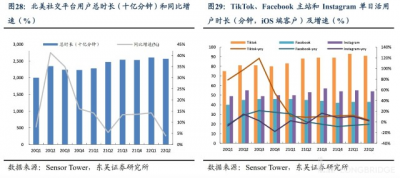

二季度公司收入、利潤和指引均不及預期,主要受到宏觀經濟的不確定性及 Reels 短期變現效率較低的影響。

雖仍處於熊市當中,但公司爲了中長期發展,堅定地犧牲短期利益,不論是短期投資 Reels 造成的商業化效率下降,還是投資 AI/ML 造成的研發費用上升,以及投資更遠期的元宇宙對現金流的影響,均可以看到管理層的長期思路。

建議對公司保持緊密跟蹤,等待經濟和基本面回暖。

谷歌:相較同類公司防守屬性更強,但短期利潤率有一定壓力

二季度公司業績喜憂參半,搜索業務超預期,但 YouTube 和谷歌雲不及預期。經濟下行時期,廣告主更重視廣告轉化效果,因此谷歌搜索廣告相較其他類型廣告更穩健。

上半年搜索業務的主要推動因素來自於零售和旅遊,預計三季度旅遊業有概率保持強勁;但 YouTube 的不確定性仍較大。考慮到公司二季度員工人數仍在增加以及繼續在技術方面的投入,下半年公司經營利潤率或會有壓力。

公司此前批准的 700 億美元的回購計劃,預計將會有效支撐股價,建議對公司持續保持關注。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美股風暴之下,FAMG 的 “矛” 與 “盾”

地址:https://www.breakthing.com/post/18490.html