最近,股神巴菲特賣車买油的動作再度被推上風口浪尖,大家不理解他爲什么會在新能源勢頭最猛的時候賣出比亞迪,又在今年漲幅已經翻倍的老能源西方石油上繼續大筆买入。

別急着找結論,讓我們先來做簡單的买入回顧:

今年2月份以來,巴菲特持續买入西方石油的普通股。根據西方石油9月9日的披露信息,巴菲特的伯克希爾哈撒韋公司對西方石油的持股比例達到26.8%,此外還擁有西方石油100億美元的優先股及認股權證,同時伯克希爾已經被授權可以購买至多50%的西方石油公司股票。

由此看來,伯克希爾买入西方石油的步伐似乎還沒有結束。要知道,西方石油今年以來漲幅已經超過120%。

是否留有安全邊際?

考慮這個問題之前,我們引入一個知識點:衡量一個油氣上遊勘探开發公司的內在價值時,通常會用一個指標NPV10(Standardized measure of discounted future net cash flow,經貼現的未來淨現金流量標准化度量)。官方的解釋是:報告日之前的12個月的首日平均油價用於估計未來探明儲量中的年產量以及實現價格,以確定未來的現金流量,貼現是將估計的未來淨現金流量以10%的貼現率計算得出。

簡單說,這個指標是結合了油氣公司已探明儲量且不需要勘探新油田的DCF,而探明儲量這個指標又是比較嚴苛的,要有明確的最終投資決定(FID)且確定100%能开採出來的儲量。因此我們可以認爲,NPV10是基於過去一年油價假設對保守儲量未來變現的估值。

2021年的平均油價在68美金左右,西方石油在2021年報中披露的NPV10爲338億美金,而2021年年底西方石油的股票市值爲271億美金。所以站在2021年年底甚至今年2月份巴菲特第一次买入的時點,西方石油的市值相對於NPV10是有明顯折價的。隨着2022年油價的攀升,西方石油當前的NPV10較去年年底的披露值應該也有顯著提高,甚至可能翻倍。而西方石油的股價在今年內漲幅也超過了120%,當前市值也超過了600億美金。

股神在當前位置表達了增持西方石油的意愿和可能,那有一點可以確認:巴菲特對未來幾年的油價中樞的判斷應該是明顯高於68美金的,當然巴菲特可能不會去指望油價在100美金的基礎上繼續大幅上漲創新高,但是油價跌回到2021年甚至2020年那些極端油價情況的概率是極低的。

如果這個假設成立,我個人認爲,巴菲特的买入是留有安全邊際的。

巴菲特的判斷是否有一些依據呢?

我嘗試基於巴菲特過往的公开演講去尋找一些答案。巴菲特曾表示過:由於ESG問題(低碳問題)以及投資者對傳統能源行業普遍冷漠導致投資不足,未來能源將持續緊缺。

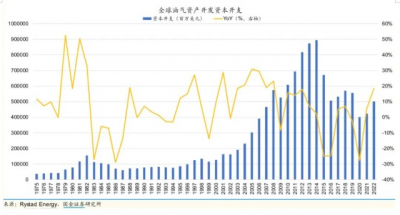

根據Rystad Energy的數據,全球上遊的油氣資產的資本支出在2020年和2021年僅有過去13、14年資本开支高峰的不到50%。而油氣的勘探开發生產過程又相對漫長,從勘探(三維地震採集、預探、評價)、發現、开發、FID(最終投資決定)到最終生產和爬坡上量短則1年,長則5到10年,所以現在的資本开支對應的產量都是有時間滯後性的。另外,油氣公司的資本开支分爲勘探類和开發類,勘探支出意味中遠期油氣產能,开發支出意味着短期產能。2021年勘探類的資本开支佔比僅有 11%,是1970 年以來最低,這意味着在供給端油氣公司中長期的資本开支和產能可能面臨約束。

而在目前較高油價的背景下油氣資本开支依然低迷的原因可能有二:其一是ESG的約束。因爲全球面臨能源轉型的問題,越來越多的資金更愿意流向清潔能源而非傳統能源(石油、煤炭等);其二,油價在2014年之後經歷了長達7年的低迷黑暗時光,2021年及之後油價的快速上漲給衆多油氣公司帶來了豐厚的現金流,但是衆多油氣公司選擇了償還過往債務、分紅以及回購,並沒有將現金流投入到新的勘探开發之中。

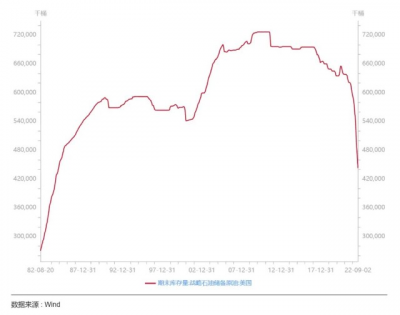

除此之外,今年4月30日的伯克希爾哈撒韋股東大會上,巴菲特曾被問及爲何重倉持有石油股。巴菲特表示,這個問題不同的人會有不同想法,這不是壞事。現在美國聯邦政府有很多战略石油儲備,現在大家可能會覺得,美國有這么多石油儲備是好事。但仔細想想,現在的儲備其實依然不夠多,三到五年就可能沒了,你也不知道三、五年後會怎樣。

根據美國能源部數據,美國战略石油儲備庫存9月9日減少840萬桶至4.34億桶,爲1984年10月以來的最低水平。這回老巴可能又猜對了,4月底的時候還有5.5億桶,照這個釋放速度,可能比老巴想的3到5年還要快。

同時,巴菲特的搭檔芒格認爲:“未來200年石油將是非常珍貴的資源,我希望美國有很多油儲,我更青睞從中東买油,要保留國內寶貴的資源,應該被好好儲存,因爲石油對於美國的經濟和安全而言是不可或缺的。化石能源儲備既能爲汽車、飛機提供燃料,又是生產化肥、面料、塑料和瀝青的化工原料。沒有石油,美國就會立刻停止運轉。但目前美國實現原油能源供給獨立,並竭盡所能地快速用完這些能源儲備的政策,是非常瘋狂的。”

依然重視管理層品質

基於以上觀點,我們可以看出巴菲特看好石油股的原因:未來石油會很“緊缺”,但巴菲特爲什么會挑出西方石油呢?答案可能是優秀的管理層。

巴菲特在第一次披露對西方石油的持股情況時說過,該公司CEO維基霍盧布(Vicki Hollub)制定的計劃給他留下了深刻印象,其中包括償還債務、回購股票以及向股東派發股息,並且Hollub承諾即使在油價上漲的情況下也要遵守財務紀律,現在試圖加速生產,肯定會影響股東回報;如果回報能夠保持高企,明年可能增產5%。巴菲特對此評價:“我認爲Hollub說的話句句在理,她在以正確的方式管理公司。她說她不知道明年的油價。事實上沒有人能知道。但我們認爲這是合理的”。

回顧一下《巴菲特之道》的書中曾描述過巴菲特要求管理層應該具有的3種品質:對股東負責、坦誠並且獨立思考。對股東負責主要指管理層應以所有者的角度進行資本分配,致力於提升股東價值,項目投資應超越平均回報率,否則就應該分紅或者回購股票;坦誠指管理層應全面真實的反映公司財務狀況,能夠對股東开誠布公、承認錯誤,誠實地回應股東關切;獨立思考指管理層應該避免慣性驅使或盲目跟從,敢於做出非常規的決策。

資金回報要求低

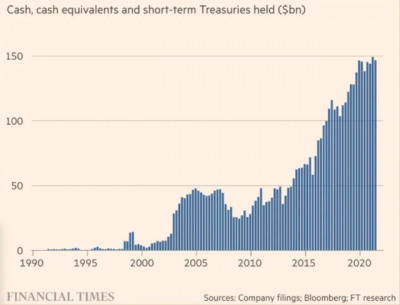

巴菲特管理的伯克希爾哈撒韋公司主營業務之一是保險業務,這就是伯克希爾哈撒韋的“彈藥庫”,保險公司的保險浮存金爲巴菲特提供了低成本資金。保險公司“先收後付”的模式使其可以預先收取保費並統一運作,日後出險時再賠付給投保人,這種模式讓保險公司持有大筆資金,即“浮存金”,盡管保險公司沒有浮存金的所有權,但有使用權,可以撬動投資。而且伯克希爾哈撒韋的保險浮存金近30年成本甚至爲負的,這意味着即使账上躺着現金也是“賺錢的”。21年年底伯克希爾哈撒韋账上躺着接近1500億美金的現金及其等價物,接近歷史最高紀錄。

而在這種情況下,如果能找到比現金等價物更好的投資標的都應該去重視。芒格在今年股東大會上對西方石油的投資評價:我們找到了比國債更好的投資。

顯而易見,他們對這筆投資可能沒有抱有很高的預期回報要求。然而,我們在投資中經常會看到回報要求貪婪的,最後連本金都損失了;回報要求不高的,結果反而會有意外之喜。

總結一下,在我看來巴菲特买入西方石油的邏輯可能有:

第一,石油行業受到ESG制約和過往多年油價長期低迷,資本开支嚴重不足,未來潛在的供給可能存在長期緊缺。而且美國的石油儲備在不斷的釋放已經降至1984年最低水平。不去奢望未來油價繼續升高,但是也很難回到一個較低水平,目前的股價可能依然具有安全邊際。

第二,西方石油有卓越的管理層,CEO Hollub具備了巴菲特所要求的對股東負責、坦誠並且獨立思考的品質。

第三,巴菲特對西方石油的預期回報率沒有很貪婪,比國債好就行。

作者簡介

張亨嘉,美國約翰霍普金斯大學金融學碩士,7年證券從業經歷,現任中泰資管權益投資部投資經理。歷任中泰資管產品經理、研究員。2019年12月开始任現職。

本材料不構成投資建議,據此操作風險自擔。本材料僅供具備相應風險識別和承受能力的特定合格投資者閱讀,不得視爲要約,不得向不特定對象進行復制、轉發或其它擴散行爲,管理人對未經許可的擴散行爲不承擔法律責任。

- 中泰中證500指數增強C(008113)

- 中泰滬深300增強C(008239)

- 中泰玉衡價值優選混合C(016090)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中泰資管天團|張亨嘉:掃貨西方石油,股神葫蘆裏裝的什么藥?

地址:https://www.breakthing.com/post/18495.html