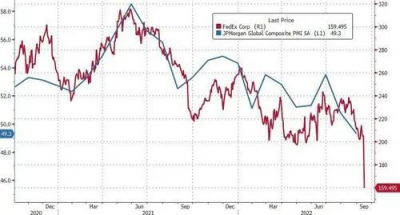

聯邦快遞的盈利預警與股價暴跌,像一把利刃刺破了所有幻想,再次讓市場看到了血淋淋的真相。 9月16日周五,在盈利預警發布次日,聯邦快遞盤中暴跌超23%,日低155美元觸及2020年7月初以來的兩年多最低,最終收盤跌21%至161.02美元,創下公司歷史上最大單日跌幅。

“這是因爲我們反映了其他所有人的業務,尤其是世界上的高價值經濟體。”

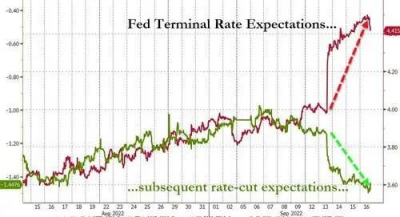

壞消息不止於此。 周四公布的美國8月CPI意外高於預期,火熱的通脹數據打破了市場對“美聯儲轉向”的期待。考慮到美聯儲主席鮑威爾對於“即便犧牲經濟增長也要抗擊通脹”的強硬立場,加息預期出現快速飆升。

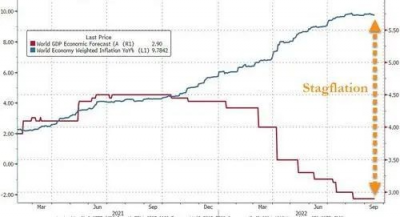

去年夏末,投資者开始意識到,美聯儲可能需要大幅加息才能遏制頑固的通脹,因此,大約一年來,滯脹一直是市場的擔憂。

通過收緊貨幣來減緩增長速度,以減輕價格上行壓力——這種做法實際上是將需求往回拉,達到與實際供應相匹配的程度。

當經濟增長放緩到剛好能使供需達到平衡(即所謂的“軟着陸”),又不至於造成需求實際下降、企業大量裁員、經濟陷入衰退的程度時,這種緊縮機制可能最爲成功。

但如果經濟增速下降,而通脹依然高燒不退時,緊縮政策可能帶來最糟糕的結果,即所謂的滯脹,這是美國自上世紀70年代以來從未見過的經濟狀況。

在本周一系列糟糕數據的刺激下,支持“滯脹派”的投資者陣營有所壯大。透過費城聯儲指數(跌至-9.9)和聯邦快遞的盈利預警,我們看到經濟增長放緩的跡象,而隨着8月核心CPI環比上升0.57%(而前一個月爲0.3%),通脹的前景依然不樂觀。

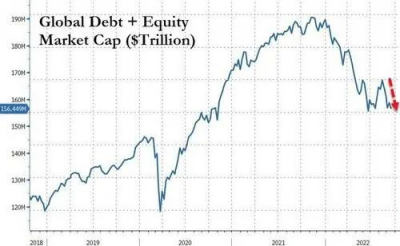

“如果只有嚴重的經濟衰退才能抑制通脹,在市場已經遭受一定的痛苦後,美國股票和債券的下跌空間可能仍是巨大的。”高盛策略師表示。

Chris Hussey的報告中也提到此種極端場景下,市場可能出現的跌幅。但在其看來,“軟着陸”並非不可能。“盡管美國GDP出現負增長,但美國經濟尚未陷入停滯。”在聯邦快遞警告全球包裹量下降的同月(8月),美國新增31.5萬個非農就業崗位,失業率僅上升20個基點,並且仍然處於3.7%的歷史低位。工資增速雖然處於高位,但與7月份相比確實有所放緩。美國勞動力市場並沒有表現出很多停滯的跡象。”

星標華爾街見聞,好內容不錯過

本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。市場有風險,投資需謹慎,請獨立判斷和決策。

美國股票和債券的下跌空間可能仍是巨大的

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:聯邦快遞崩了還警告“全球衰退”,高盛:滯脹情景下美股或暴跌27%,但“軟着陸”仍有可能

地址:https://www.breakthing.com/post/18893.html