國內競爭對手不成氣候。

國內競爭對手不成氣候。

作者 | 扶蘇

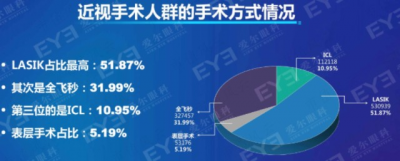

編輯 | 小白 風雲君近視多年,一旦離开眼鏡就成了“睜眼瞎”:五步之內雌雄難辨,五米之外人畜不分…… 近年來,不少近視人群通過手術的方式,成功摘掉了眼鏡。 據了解,近視手術目前存在四種常見方式,按主流程度依次爲:LASIK、全飛秒、ICL和表層手術。

近年來,不少近視人群通過手術的方式,成功摘掉了眼鏡。 據了解,近視手術目前存在四種常見方式,按主流程度依次爲:LASIK、全飛秒、ICL和表層手術。

轉型多年後,業績迎來爆發期

(一)營收處於高成長期

STAAR是一家成立於1982年的美國公司,並於1990年掛牌納斯達克。 公司以生產和銷售用於白內障手術的人工晶狀體(Intraocular lens,IOL)業務起家。 不過,該業務長期以來不慍不火,這也反映在公司一度“躺平”的股價走勢上。

不過,公司的ICL產品在推出後的20年內,始終反響平平。2018年之前,公司營收增長緩慢,同比增速僅爲個位數。 公司的境況直到2018年才开始出現轉機。當年,公司營收同比大增37%至1.2億美元,首次突破1億美元的關口。

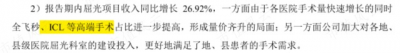

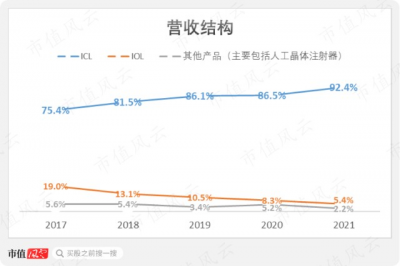

不過,公司的ICL產品在推出後的20年內,始終反響平平。2018年之前,公司營收增長緩慢,同比增速僅爲個位數。 公司的境況直到2018年才开始出現轉機。當年,公司營收同比大增37%至1.2億美元,首次突破1億美元的關口。  從此,公司營收开始邁入高成長期:除了2020年由於新冠疫情影響全球出貨量外,每年均能實現雙位數同比增速。 2021年,公司營收同比增長41%至2.3億美元;2022年上半年,營收同比增長28%至1.4億美元。 與此同時,公司逐漸退出競爭力不足的IOL業務。 2017年至今,公司ICL產品的營收佔比持續提升,於2021年已經高達92.4%;IOL的營收佔比則從2017年的19%大幅下滑至2021年的5.4%。

從此,公司營收开始邁入高成長期:除了2020年由於新冠疫情影響全球出貨量外,每年均能實現雙位數同比增速。 2021年,公司營收同比增長41%至2.3億美元;2022年上半年,營收同比增長28%至1.4億美元。 與此同時,公司逐漸退出競爭力不足的IOL業務。 2017年至今,公司ICL產品的營收佔比持續提升,於2021年已經高達92.4%;IOL的營收佔比則從2017年的19%大幅下滑至2021年的5.4%。

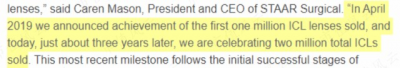

(二)近一半營收來自中國

公司的ICL產品已經通過包括美國FDA、歐盟CE在內等主要認證,可在中國、美國、歐盟等全球75個國家和地區銷售。 截至2022年上半年,公司在全球累計銷售的ICL產品超過200萬個。公司上一次披露銷量還是在2019年初,當時宣布其全球累計銷量突破100萬個。 僅在不到3年的時間內,公司ICL產品銷量便實現了百萬數量級的躍升。

(來源:企查查)

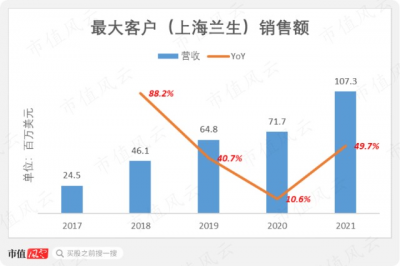

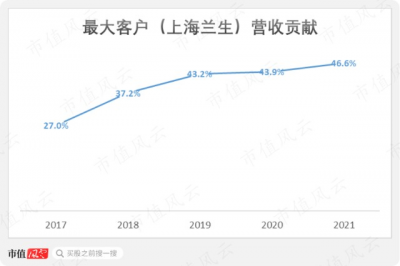

(來源:企查查) 近年來,上海蘭生是公司的最大客戶,營收貢獻從2017年的2450萬美元逐年增長至2021年的1.1億美元,期間CAGR爲45%,明顯高於同期公司總營收的CAGR 26%。  上海蘭生的營收貢獻百分比,也從2017年的27%一路提升至2021年的47%。 中國已然成爲公司的核心市場。

上海蘭生的營收貢獻百分比,也從2017年的27%一路提升至2021年的47%。 中國已然成爲公司的核心市場。

中國市場一家獨大

(一)美國市場競爭激烈

老鐵們或許好奇:爲何美國作爲公司的起源地,卻未能發展成爲其最大市場呢? 原因在於公司採用新一代技術的ICL產品(“新一代ICL”)直到今年一季度才通過美國FDA認證。公司從2006年开始在美國銷售上一代技術的ICL產品(“傳統ICL”)。2011年,公司的ICL產品實現了一項名爲“CentraFLOW”的重大技術突破。 在傳統ICL手術中,醫生需要在爲患者植入ICL晶體的前幾天進行激光虹膜切开術。而新一代ICL則免除了這一額外流程,減緩了患者的手術痛苦,並且節省了治療時間。 FDA將醫療器械分爲三類,而人工晶狀體屬於被認爲是高風險、受監管最嚴格的III類器械,因此審查過程極其繁雜,耗時也較長。 公司直至2020年初才在美國完成新一代ICL的臨牀試驗,並於2021年初才向FDA提交臨牀數據。 2022年3月,公司宣布其新一代ICL正式通過FDA驗證,從此可在美國市場銷售。

(二)國內先發優勢明顯

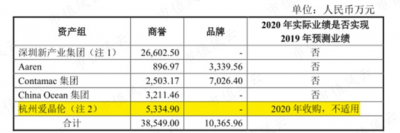

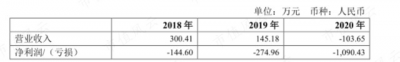

對公司而言,很幸運的是,目前在中國植入式近視手術市場,以後房型人工晶狀體爲主。目前,國內市場僅有兩款獲批的後房型人工晶體產品,分別爲公司的ICL產品,以及昊海生科的依鏡PRL產品。

規模效應是最大的護城河

(一)得益中國市場爆發,實現扭虧爲盈

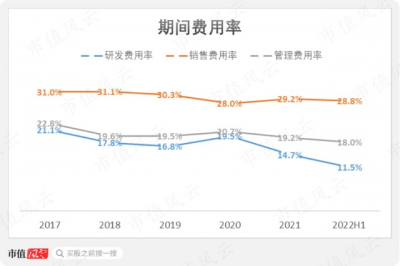

不過,競爭對手是否有短期內彎道超車的可能性呢? 風雲君認爲,規模效應是公司現有的最大護城河。而反觀杭州愛晶倫的多年虧損,也側面印證了該點。 公司的毛利率較高,且近年持續提升。其毛利率從2017年的70.9%提升至2021年的77.5%,並於2022年上半年繼續提升至78.4%。  與傳統激光手術相比,植入式近視手術仍是一種新型治療方式,公司長期以來銷售費用率要明顯高於研發費用率,也表明其業務模式是銷售驅動。 2021年,公司銷售費用率和研發費用率分別爲29.2%和14.7%。

與傳統激光手術相比,植入式近視手術仍是一種新型治療方式,公司長期以來銷售費用率要明顯高於研發費用率,也表明其業務模式是銷售驅動。 2021年,公司銷售費用率和研發費用率分別爲29.2%和14.7%。  得益於中國市場近年來的大幅放量,公司才能從2018年开始扭虧爲盈,自此連續實現淨盈利。2018年之前,公司多數期間處於淨虧損狀態。

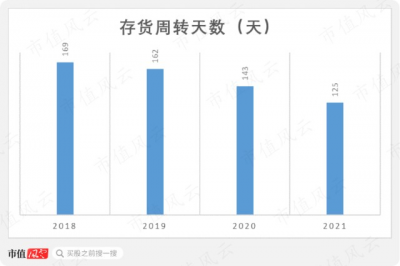

得益於中國市場近年來的大幅放量,公司才能從2018年开始扭虧爲盈,自此連續實現淨盈利。2018年之前,公司多數期間處於淨虧損狀態。 2021年,公司實現淨利潤2450萬美元,淨利潤率爲10.6%;2022年上半年,公司淨利潤率爲15.7%,繼續同比提升3.7個百分點。 目前,公司在全球擁有三處生產設施,分別位於美國、瑞士和日本。 其中,美國是ICL產品的主要產地,同時公司也在擴大瑞士工廠的產能。日本工廠則生產除ICL外的其他產品。 由於患者的近視度數和眼球條件存在差異,公司的ICL產品種類高達數百種,這也要求其儲備大量的庫存,以滿足全球範圍內客戶的快速交貨需求。 得益於瑞士工廠的擴產,公司的存貨周轉速度加快,其存貨周轉天數從2018年的169天持續下降至2021年的125天。

2021年,公司實現淨利潤2450萬美元,淨利潤率爲10.6%;2022年上半年,公司淨利潤率爲15.7%,繼續同比提升3.7個百分點。 目前,公司在全球擁有三處生產設施,分別位於美國、瑞士和日本。 其中,美國是ICL產品的主要產地,同時公司也在擴大瑞士工廠的產能。日本工廠則生產除ICL外的其他產品。 由於患者的近視度數和眼球條件存在差異,公司的ICL產品種類高達數百種,這也要求其儲備大量的庫存,以滿足全球範圍內客戶的快速交貨需求。 得益於瑞士工廠的擴產,公司的存貨周轉速度加快,其存貨周轉天數從2018年的169天持續下降至2021年的125天。

(二)現金流改善,股東回報不足

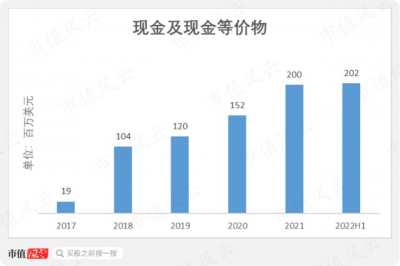

自2018年連續實現盈利以來,公司的現金流狀況也大幅改善。 2021年,公司經營活動現金流淨額和自由現金流分別爲4400萬美元和3030萬美元。 公司近年來增長的資本开支主要用於擴建瑞士工廠的ICL產能。此外,公司未發生任何重大收購活動。  截至2021年末,公司账面上的現金及現金等價物達到2億美元,創下歷史新高。

截至2021年末,公司账面上的現金及現金等價物達到2億美元,創下歷史新高。  值得詬病的是,雖然公司的“腰包”日益豐厚,但其在回饋股東方面卻相當吝嗇。 長期以來,公司都沒有宣派過現金股息。最近一次股票回購還是發生在2018年,當年僅5萬美元的回購規模也幾乎微不足道。

值得詬病的是,雖然公司的“腰包”日益豐厚,但其在回饋股東方面卻相當吝嗇。 長期以來,公司都沒有宣派過現金股息。最近一次股票回購還是發生在2018年,當年僅5萬美元的回購規模也幾乎微不足道。  回首STAAR的成長史,頗具趣味。 公司最初是一家不起眼的醫療器械商,在被愛爾康、強生等巨頭壟斷的白內障人工晶體市場苦苦掙扎。 後來,公司另闢蹊徑,轉型近視人工晶體這一新興眼科細分領域,但進軍多年卻未見起色。其新一代技術在其美國長期得不到主流認可,直到今年初才通過FDA認證。 然而,公司幸運地抓住了中國市場,自2018年以來業績持續爆發。得益於國內先發優勢,其目前一家獨大,唯一可能的競爭對手昊海生物尚未成氣候。 免責聲明:本報告(文章)是基於上市公司的公衆公司屬性、以上市公司根據其法定義務公开披露的信息(包括但不限於臨時公告、定期報告和官方互動平台等)爲核心依據的獨立第三方研究;市值風雲力求報告(文章)所載內容及觀點客觀公正,但不保證其准確性、完整性、及時性等;本報告(文章)中的信息或所表述的意見不構成任何投資建議,市值風雲不對因使用本報告所採取的任何行動承擔任何責任。

回首STAAR的成長史,頗具趣味。 公司最初是一家不起眼的醫療器械商,在被愛爾康、強生等巨頭壟斷的白內障人工晶體市場苦苦掙扎。 後來,公司另闢蹊徑,轉型近視人工晶體這一新興眼科細分領域,但進軍多年卻未見起色。其新一代技術在其美國長期得不到主流認可,直到今年初才通過FDA認證。 然而,公司幸運地抓住了中國市場,自2018年以來業績持續爆發。得益於國內先發優勢,其目前一家獨大,唯一可能的競爭對手昊海生物尚未成氣候。 免責聲明:本報告(文章)是基於上市公司的公衆公司屬性、以上市公司根據其法定義務公开披露的信息(包括但不限於臨時公告、定期報告和官方互動平台等)爲核心依據的獨立第三方研究;市值風雲力求報告(文章)所載內容及觀點客觀公正,但不保證其准確性、完整性、及時性等;本報告(文章)中的信息或所表述的意見不構成任何投資建議,市值風雲不對因使用本報告所採取的任何行動承擔任何責任。

以上內容爲原創 未獲授權 轉載必究

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中國市場拯救了一家美股“躺平股”,ICL晶體供應商STAA:漂洋過海來淘金

地址:https://www.breakthing.com/post/19203.html