全球通脹數據“高燒”不退,而美聯儲和歐洲央行的加息依然無法松懈。在如此黯淡的前景下,美股近日接連下跌。

與此同時,美股市值最高的大型互聯網公司紛紛推出了數以百億計的大型股份回購計劃,對於它們的股價提振真的能起作用嗎?

派息+回購,卻止不住股價跌勢

市值最高的科技企業蘋果(AAPL.US)於截至2022年6月25日止的9個月中,通過經營活動產生980.24億美元淨現金流入,大部分用於回饋股東,包括支付股息111.38億美元,回購股份649.74億美元,合計爲761.12億美元。

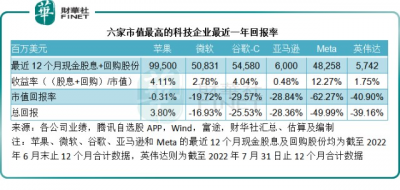

於截至2022年6月25日止的12個月,蘋果合共派發的現金股息爲147.78億美元,回購股份用了847.22億美元,合共回饋給股東的收益達到995億美元,相當於當前市值2.42萬億美元的4.11%。

然而,在最近一年,蘋果的總市值下跌了0.31%。股價的資本增值加股息和回購的收益率,蘋果在這一年爲投資者帶來的回報只有3.80%,僅比當前的聯邦基金目標利率高出1.3個百分點而已。

蘋果的情況還算好,微軟(MSFT.US)、谷歌-C(GOOG.US)、亞馬遜(AMZN.US)、Meta(META.US)、英偉達(NVDA.US)更慘不忍睹。

回購金額僅次於蘋果的谷歌,於截至2022年6月30日止的12個月合共回購了545.8億美元股份,並且於今年7月15日起執行每1股拆分20股拆股,卻未能挽救股價表現,其股價近一年下挫近30%,即使扣除4.04%的股息及回購收益率,一年總投資虧損仍爲-25.53%。

在最近一年派息181.35億美元、回購326.96億美元的微軟也未能幸免,市值跌幅達到19.72%,完全抵消了2.78%的股息和回購收益率,全年回報爲-16.93%。

亞馬遜今年在2016年50億美元回購計劃的基礎上加碼一倍,推出100億美元回購,在最近12個月累計回購了60億美元。依然,即使加上1拆20股的股份分拆計劃,其市值依然遭受28.84%的下挫,回購帶來的0.48%收益率可謂是杯水車薪。

最慘烈的要數Meta,在廣告收入增長預期因爲經濟前景不佳而打折扣之際,改名也未能爲其“改命”,市值在一年內蒸發掉62.27%,由去年9月中的1萬億美元跌至如今的3932億美元。

也許Meta沒有料到其市值會下滑得那么嚴重,從2017年,該公司就开始設定一個沒有期限的回購計劃,不斷更新授權回購額度。於截至2022年6月30日止的12個月,Meta沒有派發現金股息,卻回購了482.58億美元A類普通股,相當於當前市值的12.27%!

盡管如此,也僅僅抵消了部分市值跌幅,最近一年的整體表現仍幾乎腰斬。

英偉達的市值跌幅也達到40.90%,而其4.01億美元的現金股息和53.41億美元的回購,並沒有讓整體回報率好看一點,最近一年的回報率爲-39.16%。

見下表,這六家市值最高的科技企業,於截至2022年6月末止的12個月合共通過派發現金股息和股份回購,爲股東回饋爲2469.11億美元,相當於它們當前總市值的3.50%,卻並未爲市值添磚加瓦。在最近一年,這六家上市公司的合計市值蒸發了24.12%。

擴張不如回購?

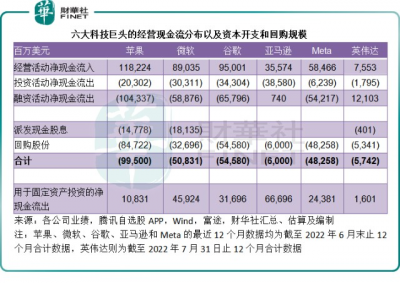

蘋果採用的是現金中性策略,意思就是將經營活動淨現金流入扣除投資活動所需的淨支出後,將全部用於支付現金股息和回購,也就是說,賺得越多,派息和回購也會相應增加,與其未來的利潤增長直接掛鉤。

截至2022年6月25日止的12個月,蘋果用於投資活動的淨現金流出只有203.02億美元,僅相當於其回饋股東995億美元總額的20.4%。

作爲理性的經濟人,上市企業,尤其被視爲“全村希望”的科技企業,資金的最理想用途就是投資和擴張,這也是美政客所期待的,不斷地創造就業,不斷地增加消費,那么經濟就能繼續增長。

然而,這些上市企業顯然並不這么想。

以蘋果爲例,截至2022年6月25日止的12個月,該公司的純利率達到25.71%,而其ROE(股本回報率)達到162.82%,也就是說,普通股股東每投入1美元,就可以產生1.63美元的收益。

但是,蘋果不是將盈余的資金用於擴大ROE這一回報計量公式的分子——收益,而是用於縮小分母——通過回購股份來縮小股東應佔權益的規模,以增厚原有股東的權益。

這或許意味着,蘋果等對市場、對產品、對供求關系、對宏觀經濟最熟悉、最敏感的上市企業,對於未來經濟發展的前景不是那么有信心,寧愿將資金拿去回購股份,也不想冒風險進行業務擴張。

左手收購,右手回購,華爾街大佬陷入兩難

其他科技巨頭的情況也與蘋果相類似。

微軟於2022年1月18日籤訂協議,以每股95美元的價格全現金收購遊戲公司動視暴雪(ATVI.US),總代價爲687億美元,交易已獲得動視暴雪的股東批准,然而最大的難關可能是監管當局的反壟斷調查。

英偉達已有前車之鑑。

2022年2月,英偉達宣布終止從軟銀手中收購芯片設計公司ARM的交易,主要原因是監管當局基於反壟斷的原因,阻止交易的完成。爲此,英偉達於期內產生了13.5億美元的終止收購成本。

互聯網巨頭已是細分行業內的領先企業,它們的每一宗大型交易,都牽涉到對行業集中度的重大影響,自然會引起監管當局的注意。

與其說市場上欠缺有希望的投資機會,不如說隨着體量的擴大,這些科技企業在監管的顯微鏡下更加謹小慎微,比較之下,它們進行一宗大型收購所產生的回報或許不足以抵消其面對的潛在風險,那就變得不值當了,只能小打小鬧,消除小型競爭對手,進行一些無傷大雅的投資。

谷歌於2022年9月12日宣布完成對Mandiant(MNDT.US)的收購,後者是一家動態網絡防御、安全情報和應急響應服務供應商,總代價爲54億美元。收購完成後,Mandiant將加入谷歌雲,並保留Mandiant品牌。

這宗交易的金額僅相當於其2022年6月30日股份剩余回購額度589億美元的9.17%。

誠然,相對於其他主要投資活動僅爲买賣證券的大型科技股同行,谷歌算很進取,截至2022年6月30日止12個月的固定資產投資金額爲316.96億美元,遠高於蘋果的108.31億美元,但其期內的股份回購金額達到545.8億美元,哪方面着墨較多一目了然。

亞馬遜在資本开支方面,也許是最有誠意的。2022年上半年,其資本开支達到278億美元,遠高於回購所用的60億美元,主要用於技術基礎架構(大部分用於支付雲計算業務的升級)和擴張履約網絡的支持能力,並會在2022年增加對技術基礎架構的支出。

另外,亞馬遜收購了MGM,並於2022年7月宣布計劃通過手上持有的現金收購醫療服務供應商One Medical,總代價約39億美元(含債),但正接受聯邦貿易委員會(FTC)的反壟斷調查。

高端進軍元宇宙,卻雷聲大雨點小的Meta預計,其2022年的資本开支將介於300億美元至340億美元之間,而其最近12個月的股份回購規模可是高達482.58億美元。

從以上的分析可以看出,互聯網巨頭有嘗試進行大規模的交易,但是由於它們的體量龐大,很容易就受到反壟斷調查。另一方面,從它們將更多資金用於回購或許可以看出,它們對於經濟前景也不大樂觀。

然而,巨額回購股份固然能討投資者歡心,如此大宗的利潤轉移還是引起了有關當局對它們不思進取、拓展不如炒股的詬病。近日美正討論對上市公司的股票回購活動徵收附加稅,從而令回購的提振作用打了折扣。

美股熊市何時能結束?

正如前文所述,大型收購受到反壟斷調查,回購又可能遭遇附加稅,引領美股大盤表現的科技股,面臨重重障礙。

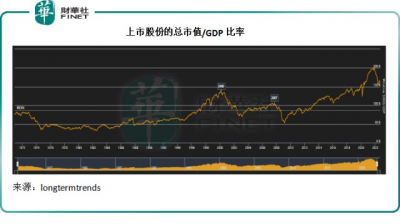

“股神”巴菲特在2001年參加《財富》雜志的訪談時曾經提到,上市公司市值對GDP或是最能反映當前估值的單一指標,於是有了威爾遜5000指數與GDP比率一說。威爾遜5000指數涵蓋了紐交所、AMEX和納斯達克交易所最活躍的股票。

見下圖,該指數在2000年和2007年曾出現比較大的峰值和回撤,2000年是因爲科網泡沫,2007年是次貸風暴,最近一次的峰值出現在2021年12月。從圖中可見,2021年12月的峰值遠超2000年和2007年,而且顯示出回落跡象。

2000年峰值回落的低點出現在2003年2月,比率爲70.72%;2007年峰值後回撤的低位出現在2009年3月,爲53.42%;而現在,該比率仍高達156.53%,似乎仍未調整到位。

考慮到後續還會接連加息,將對經濟增長和股市帶來一定的影響。在引領大盤走勢的最大型科技股,業務擴張不得力,回購又幫助不大之時,美股的熊市或許僅僅是一個开始。

作者:毛婷

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:「財華洞察」美股大佬們的回購真的有用嗎?

地址:https://www.breakthing.com/post/19245.html