無憂操盤手

歐洲最繁忙的貨運機場德國法蘭克福機場最新的報告指出,2022年3月份的貨運量爲181,214噸,同比下降13.1%。這個數字也比2019年3月大規模新冠疫情爆發前的水平低了10.5%。

1 國際投行巨頭扛不住 將祭出3年最大裁員 據CNBC報道,美國高盛集團正着手進行自新冠疫情暴發以來最大規模的裁員。有分析認爲,這意味着,隨着美聯儲推進激進加息,裁員潮已經從硅谷的科技巨頭蔓延到華爾街大型金融機構。 高盛集團計劃在這個月裁員數百人,這使得高盛成爲華爾街上第一家开始裁員以控制开支的大型金融機構。  其實華爾街大銀行中一直存在末位淘汰機制,每年會裁員1%到5%表現不佳的員工。但自新冠疫情暴發以來,金融市場一度非常活躍,同時面臨招聘熱潮。所以這樣的淘汰機制不但被暫停,各大銀行還一度激進擴招。 比如,在疫情开始到這一輪裁員之間,摩根大通投資銀行部新招了13%的員工,高盛新招了17%的員工,而摩根士丹利增加了26%的職位。 今年初,金融市場开始受到重挫,這使得銀行間的各項業務快速放緩。 截至今年上半年,華爾街首次公开募股的IPO數量減少了90%,高收益債券發行的業務減少了75%,以及收購和並購業務減少了30%,直接導致銀行的收入出現快速下滑。

其實華爾街大銀行中一直存在末位淘汰機制,每年會裁員1%到5%表現不佳的員工。但自新冠疫情暴發以來,金融市場一度非常活躍,同時面臨招聘熱潮。所以這樣的淘汰機制不但被暫停,各大銀行還一度激進擴招。 比如,在疫情开始到這一輪裁員之間,摩根大通投資銀行部新招了13%的員工,高盛新招了17%的員工,而摩根士丹利增加了26%的職位。 今年初,金融市場开始受到重挫,這使得銀行間的各項業務快速放緩。 截至今年上半年,華爾街首次公开募股的IPO數量減少了90%,高收益債券發行的業務減少了75%,以及收購和並購業務減少了30%,直接導致銀行的收入出現快速下滑。

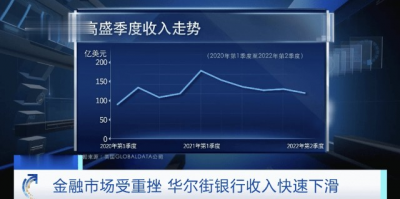

高盛集團的季度收入從2021年的第一季度开始持續下滑。2022年第二季度收入同比下降了超過20%,淨利潤同比大跌接近47%。 所以,目前高盛已經恢復了末位淘汰的機制。至於是否會採取更大的裁員計劃,高盛集團首席執行官戴維所羅門在此前接受CNBC採訪時表示,要取決於接下來的美聯儲動向和通脹走勢。

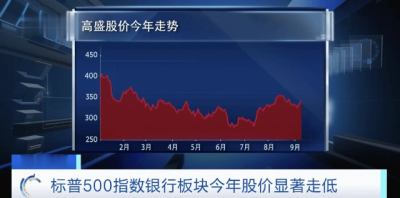

高盛集團的季度收入從2021年的第一季度开始持續下滑。2022年第二季度收入同比下降了超過20%,淨利潤同比大跌接近47%。 所以,目前高盛已經恢復了末位淘汰的機制。至於是否會採取更大的裁員計劃,高盛集團首席執行官戴維所羅門在此前接受CNBC採訪時表示,要取決於接下來的美聯儲動向和通脹走勢。  高盛的股價在今年以來已經下跌了超過13%。不僅是高盛,整個標普500指數中的銀行板塊都出現下跌,今年以來板塊整體下跌接近12%。這讓市場對美國金融業接下來的走勢充滿了擔憂。如果經濟衰退持續,金融活動持續低迷,會有更多的銀行加入裁員的行列中。

高盛的股價在今年以來已經下跌了超過13%。不僅是高盛,整個標普500指數中的銀行板塊都出現下跌,今年以來板塊整體下跌接近12%。這讓市場對美國金融業接下來的走勢充滿了擔憂。如果經濟衰退持續,金融活動持續低迷,會有更多的銀行加入裁員的行列中。  美國高盛集團首席執行官 戴維所羅門: 高盛經濟學家們表示,在接下來的12個月內會有30%的概率出現經濟衰退,24個月內的概率則是50%,這是很高的概率。

美國高盛集團首席執行官 戴維所羅門: 高盛經濟學家們表示,在接下來的12個月內會有30%的概率出現經濟衰退,24個月內的概率則是50%,這是很高的概率。  從更宏觀的經濟角度來看,美國的裁員活動已經從科技板塊和制造業蔓延到了銀行板塊。如果通脹居高不下,加息更激進以及經濟衰退更持久,會有更多的產業出現大規模裁員。 2 華爾街大行淨利潤大幅下滑 美股財報數據顯示,華爾街2021年的高景氣未能在2022年延續,目前已經進入一個需要勒緊褲腰帶的階段。在高通脹和經濟衰退的陰霾下,華爾街大行普遍業績下滑,多項業務遭到衝擊。 華爾街IPO業務和SPAC業務熱潮正在退卻。據研究機構Dealogic的數據,今年上半年美國IPO數量同比重挫90%,高收益債券發行業務重挫75%,收購和並購業務下跌30%。 發行業務降溫,投行業務成重災區,直接導致金融機構收入銳減。如高盛集團在二季度實現營收118.6億美元,同比下降22.9%;淨利潤從去年同期的54.9億美元驟減至29.3億美元,同比下降46.65%,淨利潤的下降幅度遠高於營收;攤薄後每股收益7.73美元,同比下降48.5%。具體業務來看,由於股票和債務承銷業務顯著下降,高盛集團投資銀行業務在二季度實現收入21.4億美元,同比大幅下降41%,環比下降11%,公司投資銀行業務陷入低迷;由於股權投資的淨虧損,以及貸款和債務投資的淨收入顯著下降,公司資產管理業務實現收入10.8億美元,同比大幅下降79%。 除了高盛集團,美國銀行、摩根大通、摩根士丹利、富國銀行和花旗銀行等金融機構的二季度財報均不太理想。 摩根大通二季度淨利潤爲86.5億美元,較去年同期下降28%。摩根士丹利二季度淨利潤24.95億美元,較去年同期下降28.94%。富國銀行二季度淨利潤31.19億美元,同比下降48%,近乎腰斬。花旗銀行二季度實現淨利潤45.5億美元,較去年同期下降27%。 美股評論員認爲,美國上述金融機構淨利潤下滑原因衆多,主要有一方面是今年以來SPAC市場崩潰,IPO數量大幅縮減導致投行業務同比去年大幅萎縮,另一方面也有機構爲經濟放緩提前做准備,开始增加信貸損失撥備,以便在經濟形勢不好時應對信貸損失,這勢必將大幅減少公司的淨利潤。

從更宏觀的經濟角度來看,美國的裁員活動已經從科技板塊和制造業蔓延到了銀行板塊。如果通脹居高不下,加息更激進以及經濟衰退更持久,會有更多的產業出現大規模裁員。 2 華爾街大行淨利潤大幅下滑 美股財報數據顯示,華爾街2021年的高景氣未能在2022年延續,目前已經進入一個需要勒緊褲腰帶的階段。在高通脹和經濟衰退的陰霾下,華爾街大行普遍業績下滑,多項業務遭到衝擊。 華爾街IPO業務和SPAC業務熱潮正在退卻。據研究機構Dealogic的數據,今年上半年美國IPO數量同比重挫90%,高收益債券發行業務重挫75%,收購和並購業務下跌30%。 發行業務降溫,投行業務成重災區,直接導致金融機構收入銳減。如高盛集團在二季度實現營收118.6億美元,同比下降22.9%;淨利潤從去年同期的54.9億美元驟減至29.3億美元,同比下降46.65%,淨利潤的下降幅度遠高於營收;攤薄後每股收益7.73美元,同比下降48.5%。具體業務來看,由於股票和債務承銷業務顯著下降,高盛集團投資銀行業務在二季度實現收入21.4億美元,同比大幅下降41%,環比下降11%,公司投資銀行業務陷入低迷;由於股權投資的淨虧損,以及貸款和債務投資的淨收入顯著下降,公司資產管理業務實現收入10.8億美元,同比大幅下降79%。 除了高盛集團,美國銀行、摩根大通、摩根士丹利、富國銀行和花旗銀行等金融機構的二季度財報均不太理想。 摩根大通二季度淨利潤爲86.5億美元,較去年同期下降28%。摩根士丹利二季度淨利潤24.95億美元,較去年同期下降28.94%。富國銀行二季度淨利潤31.19億美元,同比下降48%,近乎腰斬。花旗銀行二季度實現淨利潤45.5億美元,較去年同期下降27%。 美股評論員認爲,美國上述金融機構淨利潤下滑原因衆多,主要有一方面是今年以來SPAC市場崩潰,IPO數量大幅縮減導致投行業務同比去年大幅萎縮,另一方面也有機構爲經濟放緩提前做准備,开始增加信貸損失撥備,以便在經濟形勢不好時應對信貸損失,這勢必將大幅減少公司的淨利潤。

想要准時收到我的文章推送,麻煩大家點擊主頁右上角的三個點……設置爲“星標”,這樣才不會錯過哦~~~

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:華爾街頭部大鱷高盛集團二季度利潤下跌47%,緊急宣布大規模裁員

地址:https://www.breakthing.com/post/19501.html