斐樂,會成爲“拖油瓶”嗎?

來源 | 經理人傳媒旗下《經理人》雜志

全媒體記者/孫晨

來源/官網

上半年,斐樂“失速”,讓安踏體育營收放緩,淨利下滑,增速不及同行,與其“體育鞋服行業霸主”地位不匹配,而值得關注的是,斐樂“失速”後,安踏體育是否有新的“王牌”頂上呢?

淨利下滑,增速不及同行

2021年,安踏體育實現了營收、淨利的大幅增長,其中淨利達77.2億元,同比增長49.55%,不過,這種良好勢頭並未能延續至今年。

今年上半年,安踏體育營業收入259.65億元,同比增長13.8%,歸母淨利潤35.88億元,同比下降6.56%,初陷增收不增利漩渦。

2021年H1,安踏體育的營收、歸母淨利潤同比增速分別爲55.51%,131.6%,以此來看,安踏體育今年上半年的成績單十分不理想,尤其是盈利情況更是存在較大落差。

安踏、FILA(斐樂)、其他品牌是安踏體育收入的重要組成部分,上半年營收分別爲133.6億元、108.27億元、18.28億元,佔比分別爲51.5%、41.5%、7%,其中安踏、其他品牌營收同比分別增長26.3%、29.9%,而斐樂品牌營收同比微降0.5%。對此,安踏體育表示,因疫情暫停營運之實體店鋪集中於高线城市和購物中心,斐樂作爲高端品牌,在高线城市布局較多。

上半年,安踏體育的毛利爲161.09億元,同比增長11.81%,但毛利率同比上年同期下降1.2個百分點至62%。拆分來看,安踏、斐樂、其他品牌的毛利分別爲73.58億元、73.95億元、13.56億元,毛利率分別爲55.1%、68.6%、74.2%。

安踏、其他品牌的毛利、毛利率同比均實現增長,但斐樂品牌毛利、毛利率同比下滑明顯,其中毛利減少4.35億元,而毛利率則下滑3.7個百分點。

對於斐樂毛利率下滑,安踏體育表示,公司在疫情的影響下適當加大零售折扣、高端產品創新升級及環球原材料價格自2021年下半年开始上升,導致產品成本率上升。

另外,安踏體育上半年的經營溢利出現了一定程度的下滑,爲57.92億元,同比微降1.95%,經營溢利率從去年同期25.9%下滑3.6個百分點至22.3%,該經營溢利率是安踏體育2018年至2022年歷年中報的最低值。

其中安踏品牌經營溢利爲29.42億元,同比增長20.23%,但經營溢利率從去年同期23.1%下滑至22%。斐樂品牌經營溢利大幅下降,爲24.26億元,同比減少7.17億元,大幅下降22.81%,相應的經營溢利率同樣急劇下滑,從去年同期29%下滑6.5個百分點至22.5%。

毋庸置疑,斐樂品牌營收的下滑直接導致安踏體育營收大幅放緩,而其毛利、經營溢利的下滑,也直接影響到了安踏體育的盈利能力,是短期還是長期,有待後續觀察。

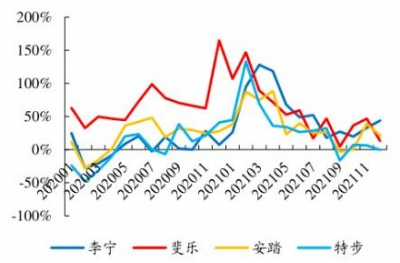

不管是從規模還是從盈利能力來看,安踏體育都無愧於“本土運動品牌龍頭”的美譽,但從中報來看,其營收增速與李寧、特步、361度三家企業存在較大差距,後三家企業增速分別爲21.69%、37.45%、1.59%;另外,四家本土運動品牌當中,除安踏體育歸母淨利潤出現下滑之外,李寧、特步、361度均實現歸母淨利潤的大幅增長,分別爲11.57、38.42%、37.24%。

從這點來看,安踏體育的高增長勢頭不再,頹勢初顯,讓其“龍頭”地位頗有爭議,畢竟身爲“龍頭”,其營收、淨利增速理應排在第一梯隊。

斐樂還能打嗎?

創建於1911年的斐樂品牌,如今已是名副其實的百年品牌,但因品牌老化、品牌战略失敗等諸多原因,導致其被東家數次交易轉賣。

2007年,百麗國際以4800萬美元(約3.67億元人民幣)收購斐樂大中華區所有權,但經營情況沒有起色,2008年門店僅50家,還虧損近4000萬美元。迫不得已,百麗國際在2009年將斐樂中國的經營權(含中國大陸、中國香港和中國澳門)轉讓給了安踏體育,交易對價不低於4.6億元。

彼時,安踏體育產品线以低端爲主,缺乏中高端產品线,而通過上述收購可以彌補自有品牌线缺失的短板,同時,安踏集團還可以學習和利用斐樂的研發技術和設計工藝,提升自身產品實力。

收購斐樂品牌之後,安踏體育重新定位斐樂品牌,並通過多種形式進行宣傳,包括IP聯名、限量銷售、邀請一线明星代言、亮相國際時裝周走秀等等,同時,對產品進行推陳出新,讓子品牌覆蓋不同消費群體。

更重要的是,斐樂品牌在中國是全直營零售模式,有利於監測市場,迅速做出反應。另外,安踏體育提供渠道資源和銷售渠道,助力斐樂品牌线下門店快速增長,從2009年60家增長至2021年的2054家。

經過安踏體育的整合,斐樂品牌在中國的發展蒸蒸日上,是安踏體育近些年來當之無愧的現金奶牛。2018年至2021年,斐樂品牌的收入分別爲84.92億元、147.7億元、174.5億元、218.22億元,對應的毛利率分別爲69.90%、70.40%、69.30%、70.50%。

毫無疑問,斐樂品牌曾經是安踏體育的頂梁柱,在新冠疫情爆發的2020年,以174.5億元的收入遠超安踏品牌,當年佔比更是高達49.10%,如今,不僅“營收一哥”位置不保,還直接導致了安踏體育營收增速的放緩,不得不令人感慨,時也命也。

事實上,冰凍三尺,非一日之寒,斐樂品牌的頹勢在近年來有所體現。

從盈利能力來看,2020年、2021年,斐樂品牌的經營溢利率連續兩年下滑,分別爲25.8%、24.5%,而今年上半年,由於其毛利率下滑疊加經營开支加大,斐樂品牌經營溢利率則下降至22.5%,同比下降6.5個百分點。

值得注意的是,在加大經營开支的情況下,斐樂品牌上半年營收仍出現了一定程度的下滑,雖然官方給出了疫情這個理由,但是否僅限於該理由呢?恐怕並非如此,畢竟其在2020年疫情大爆發時仍實現營業收入同比18.10%的增幅。

2020年H1至2022年H1,斐樂門店數量分別爲1930家、1979家、2021家,測算出門店月平均收入分別爲61.76萬元、91.18萬元、88.88萬元,數據顯示,伴隨着門店數量增加,門店月平均收入出現了下滑。

這也意味着,斐樂品牌後續若是想繼續通過新增門店來增大收入的可能性將會大大降低了,其只能夠通過提升單店收入或者尋找新渠道來增加收入,例如线上銷售等。

不過,據开源證券研報,2021年尤其下半年,斐樂品牌在阿裏渠道的運動鞋服GMV同比增長明顯放緩,而在年報中,安踏體育也沒有對线上銷售數據進行披露。

對此,《經理人》雜志致函安踏體育,但截至發稿,未獲得回復。

切入運動市場,情景如何

或許安踏體育對斐樂品牌的現狀早已作出了評估,其在斐樂品牌快速發展的同時,通過並購方式切入了戶外運動領域,包括收購迪桑特與可隆。此外,安踏體育攜手騰訊等投資者財團在2019年3月完成收購對亞瑪芬體育公司,开啓了全球化進程,亞瑪芬體育旗下品牌也加入了安踏集團的品牌矩陣。

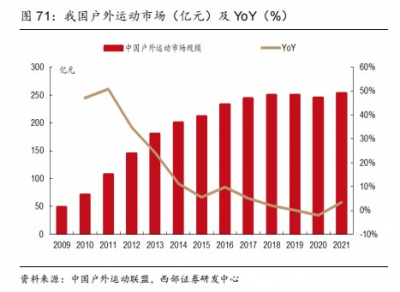

從市場前景來看,國內戶外運動市場從2009年48.5億元增至2021年的253.6億元,但自2017年以來,增速大幅放緩,前景如何,尚未確定。

對於安踏體育而言,其所有其他品牌(含迪桑特與可隆等)營業收入從2018年的12.82億元增長至2021年的34.94億元,但佔營收比例較低,2022上半年營收爲18.28億元,佔營收比例僅爲7%,意味着距離其成長起來還有不短的時間,漫長的等待是必不可少的。

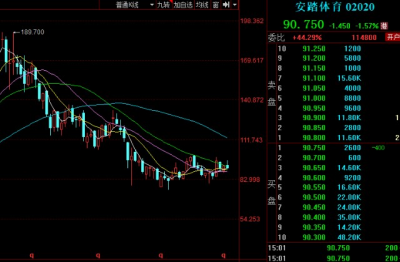

二級市場上,安踏體育股價自去年8月達到高點以後,开始了跌跌不休之路,從189.7港元/股下降至75.13港元/股,跌幅逾六成,這意味着市值也是大幅縮水。截至9月16日,安踏體育報價91.4港元/股,總市值2464億元。

安踏體育其他品牌營收快速發展,但因規模較小,顯然並不足以打消投資者對斐樂品牌營收、盈利情況下滑的顧慮,這是導致其遭遇投資者用腳投票的重要因素。

此外,由於安踏體育並沒有對其他品牌更多發展詳情進行披露,讓投資者不能全面了解各大品牌的發展情況,但從門店來看,迪桑特門店保持增長,從2020年中報145家到今年上半年的182家,但可隆門店卻始終徘徊不前,分別爲155家、151家、153家。

這意味着前者營收保持增長,但後者發展情況或並非一帆風順,具體如何,唯有等待安踏體育進一步披露。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:安踏向上,斐樂向下

地址:https://www.breakthing.com/post/19913.html