出 品 | 異觀財經

作 者 | 鬼神前鬼

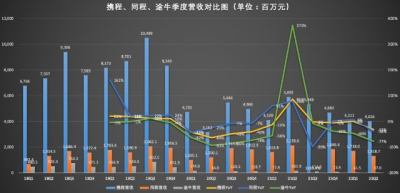

北京時間2022年9月22日,攜程集團(納斯達克:TCOM及香港聯交所:9961)公布了截至2022年6月30日第二季度未經審計的財務業績。至此,途牛、同程旅行和攜程今年二季度的業績報告全部出爐。

從三者公布的二季度業績看,受到疫情的反復影響,幾家在线旅遊平台的營收均受到不同程度地重創,“寒氣入體”的OTA們,距離“回暖”還有多遠?

OTA“寒氣入體”,Q2營收大幅縮水

二季度,國內多個省份出現了反彈的情況,因而導致國內旅遊業市場波動,攜程、同程旅行和途牛的業務均受重創,三者營收規模呈現不同程度的縮水。相比較而言,作爲OTA絕對頭部的攜程,受到衝擊的程度最小,途牛受到的衝擊則最大。

財報顯示,2022年第二季度攜程集團營業收入40.16億元,與上年同期的58.92億元相比,減少31.8%,較上一季度的41,11億元,減少2%。

值得一提的是,同程旅行終結了此前連續五個季度同比增長的良好態勢,二季度營收大幅縮水。數據顯示,同程旅行二季度營收13.2億元,同比下降38%,環比下降23%。

途牛是三者營收縮水最爲嚴重的平台。數據顯示,2022年二季度,途牛營收3695.7萬元,與上年同期的1.61億元相比減少77%,與上一季度的4147.9萬元相比,減少11%。

三者營收構成有所不同,業務多元化程度不一,因此疫情對三者影響的程度有所不同。

攜程的核心業務主要包含交通票務、住宿預訂、旅遊度假、商旅管理及廣告和金融在內的其他業務。

財報數據顯示,今年二季度,攜程住宿預訂收入13.57億元,同比減少45%,環比減少6%;交通票務收入17.63億元,同比減少15%,環比增長6%;旅遊度假業務收入1.22億元,同比減少67%,環比減少2%;商旅管理業務收入2.1億元,同比減少46%,環比減少5%。其中,只有交通票實現了環比正增長。

同程旅行的收入主要由住宿預訂和交通票務業務收入。2022年第二季度,同程旅行的住宿業務收入達5.44億元,同比減少26.8%,與上一季度基本持平,在總營收中的佔比提升至41.2%;交通票務服務收入同比減少49.8%至6.2億元,環比減少39.1%,在總營收的佔比爲47%。

按業務劃分,途牛跟團遊業務二季度營收爲950萬元,同比下降92.5%;其他業務營收爲2740萬元,同比下降20.4%。公司稱,跟團遊業務收入下降主要原因是受到疫情影響;其他收入下降的原因是由於公司向各旅遊局提供廣告服務的費用減少。

由於途牛旅遊出境遊產品在總業務量中佔比過高,全球公共衛生事件影響下,途牛的出境遊業務受到重創,對總營收直接影響。

今年上半年,OTA平台們的業績承壓,與疫情多點復發有關。無疑,疫情的持續讓國內旅遊市場面臨發展困境。

2022年8月24日,文旅部發布《2022年第二季度全國旅行社統計調查報告》。報告顯示,2022第二季度,我國旅行社分別組織和接待國內遊遊客871.73萬、822.76萬人次,同比下降72.62%、77.93%;組織和接待國內遊客1,843.12萬人天、1,542.93萬人天,同比下降77.63%、81.27%。

自2021年第三季度起,國內疫情出現局部地區反彈,旅行社國內遊組織和接待人次進入下降通道,並隨着疫情散發影響逐漸深化。此外,旅行社組織和接待人次在國內遊客人次中佔比持續走低,2021年末達5.28%,2022年上半年下降至1.97%。

“回暖”信號釋放,誰能率先走出“寒冬”?

進入下半年暑假、以及中秋、國慶均是旅遊高峰期,隨着國內疫情防控常態化,在线旅業有了“回暖”跡象,本地遊景氣度可望持續攀升,中、遠程旅遊市場也將逐步修復。

文旅部數據顯示,2022年中秋假日3天全國國內旅遊出遊0.73億人次,同比下降16.7%,按可比口徑恢復至2019年同期的72.6%;實現國內旅遊收入286.8億元,同比下降22.8%,恢復至2019年同期的60.6%。三季度,旅遊市場整體變現平淡,但環比出現良好的復蘇勢頭。

攜程數據顯示,5月中旬至6月末,受疫情影響較小的華南和華西酒店預訂率先恢復,並超過2019年同期水平;6月下旬,攜程集團國內酒店預訂量已完全恢復並超過2019年同期水平。

那么,攜程、同程旅行、途牛,誰能率先走出“寒冬”呢?

首先,“寒冬”之下,爲了活下去,各家都在嚴控成本和費用“保命”。

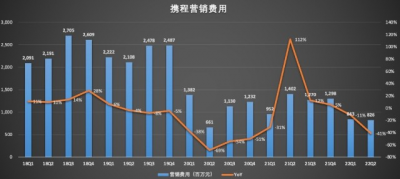

自疫情以來,各OTA平台都有意識地縮減運營費用,以應對“寒冬”。即便是現金儲備充足的攜程也不例外。數據顯示,二季度攜程的運營費用爲32.02億元,同比減少26%,環比減少6%。

其中,2022年第二季度攜程產品研發費用爲17.72億元,同比下降20%,環比下降10%;銷售及營銷費用爲8.26億元,同比下降41%,環比下降2%;一般及行政費用爲6.04億元,同比下降15%。

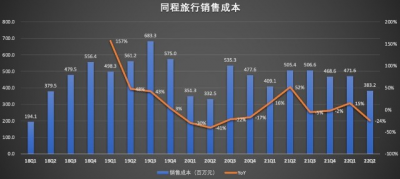

同程旅行二季度的銷售成本爲3.83億元,同比減少24%。

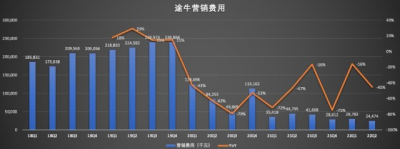

途牛二季度銷售和營銷費用爲2450萬元,同比下降45.4%。期內非公認會計准則銷售和營銷費用(不包括股權激勵費用和收購的無形資產攤銷費用120萬元)爲2330萬元,同比下降46.7%,主要是由於促銷費用和營銷人員相關費用減少所致。

其次,爲適應國內市場需求變化調整公司战略,到下沉市場需求新增量。

三年的疫情持續蔓延,OTA們面對疫情影響,也在試圖調整策略,各家平台均紛紛布局本地遊、周邊遊等,各大OTA平台在下沉市場尋找新增量。

數據顯示,截至2022年6月30日,同程旅行的非一线城市注冊用戶佔比達87.1%,微信平台上的新增付費用戶約61.7%來自中國三线及以下城市。

在目的地文旅消費復蘇方面,同程旅行先後與雲南、貴州、浙江、湖南、湖北、四川等地聯合开展文旅消費券發放活動。截至7月底,同程旅行平台累計發放消費券規模達2億元,極大地促進和激活了目的地的文旅消費。

攜程也在大力發展周邊遊以及私家團、主題遊等品質休闲產品,二季度攜程私家團產品交易額環比增長近2倍。

此外,攜程還提出了“旅遊營銷樞紐”战略,玩起了直播。

今年二季度,攜程直播平台觀看到成交的轉化率環比增長62%,上半年攜程官方直播預售交易額環比2021下半年增長近50%;通過一系列營銷活動的开展,二季度,攜程星球號旗艦店店內直接交易額環比提升31%,攜程口碑榜酒店榜單內容轉化交易額環比提升34%。

在會員營銷方面,截至目前,累計有超過3000萬用戶加入攜程與酒店共同打造的聯合會員計劃。累計有24萬家酒店加入攜程“優享會”,爲用戶提供包括免費早餐、免費房型升級等附加權益。

途牛則持續拓展直營地接服務。數據顯示,2021年,途牛隨往直營地接產品交易額同比2020年增長超50%,其中,北京、新疆、雲南、西藏等熱門目的地隨往直營地接產品交易額增長超100%;海南、江蘇、廣西、貴州、陝西等目的地隨往直營地接產品交易額也實現了50%以上的增長。

最後,盈利能力出現分化,攜程扭虧爲盈,同程由盈轉虧,途牛虧損持續擴大。

自2021年Q2以來,攜程已連續四個季度虧損,本季度實現扭虧爲盈。2022年二季度,攜程實現了4300萬元的淨利潤,經調整EBITDA爲3.55億元。

需要注意的是,自2020年Q2以來,同程旅行連續八個季度保持盈利,然而本季度淨利潤大幅跳水。

數據顯示,同程旅行二季度期內虧損1.35億元,而上年同期淨利潤爲2.91億元。二季度,同程旅行經調EBITDA爲2.92億元,同比減少46.8%;經調淨利潤爲1.12億元,同比減少73.2%。

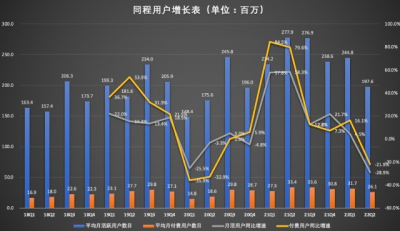

同程旅行淨利潤跳水,與付費用戶規模減少有直接關系。數據顯示,2022年二季度,同程平均月付費用戶數同比減少22%至2610萬,較上一季度的3170萬,單季度淨流失560萬。

三者之中,途牛是最拉胯的一家在线旅遊平台,自2006年10月上线以來,至今都還未走出“虧損魔咒”。在疫情的反復影響之下,途牛的虧損情況持續惡化。

數據顯示,途牛實現淨虧損爲1.29億元,上年同期淨虧損爲1400萬元;歸屬於普通股股東淨虧損爲1.27億元,上年同期爲1310萬元。

今年二季度,攜程集團的海外業務延續一季度的趨勢、繼續保持高增長。總體來看,攜程在歐洲和美國市場的收入已經超過2019年同期,亞太市場業務也在快速增長。

從Trip.com品牌的具體業務來看,二季度,機票預訂量同比增長約680%,7月整體機票預訂量已經恢復至疫情前約9成;本土酒店預訂較2019年增長300%,相比今年一季度的復蘇增速高出50%;門票銷售額較2019年同期增長超100%,商品覆蓋率較上年同期增長超500%。今年上半年,租車業務交易額同比增長超7倍。

在明星品牌Trip.com的帶動下,攜程海外業務整體增長強勁,海外平台機票和酒店預訂量同比增長超過100%,其中酒店預訂量較2019年增長超過50%,海外酒店恢復快於行業;海外目的地玩樂產品預訂量環比增長24%,並在2022年上半年保持三位數的同比增長。此外,今年上半年,攜程海外商旅酒店交易額同比增長540%。

綜合來看,三者中攜程作爲OTA頭部,公司體量以及業務多元化、國際化等方面均比同程旅行、途牛具備更多優勢,攜程或將先於同程旅行、途牛走出“寒冬”。

需要提醒的是,上市之後,攜程先後參股或收購途牛、同城、藝龍、去哪兒等,無論誰先回血,攜程都將從中受益。

- 攜程(TCOM)

- 同程旅行(00780)

- 途牛(TOUR)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“寒氣入體”,OTA們距離“回暖”還有多遠?

地址:https://www.breakthing.com/post/20376.html