剛看了下美股,繼續狂跌。

白天被A股虐,晚上被美股虐。

感覺提前开啓了我的兵王贅婿生涯:白天被霸道女總裁針對,晚上針對冷豔美婦

而且,跟A股一樣,美股也快逼近今年最低點了。

美股年內走勢

對全球股市而言,現在最大的問題還是美聯儲的持續暴力加息。

根據最新版的美聯儲點陣圖,美聯儲要到2024年才會降息。所以有人說全球股市要跌到2023年甚至2024年。

最新版美聯儲點陣圖

這就屬於過於悲觀了。

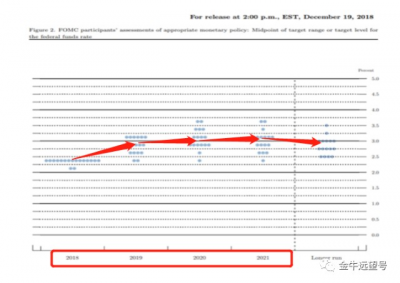

美聯儲上一輪加息是2015~2018年。2018年12月是最後一次。當時美聯儲的點陣圖如下。

2018年12月的美聯儲點陣圖

是的,你沒看錯。按照2018年底美聯儲的預計,2019年會繼續大幅加息,並維持到2021年,此後才會降息。

但真實情況是,2019年下半年美聯儲就受不鳥了,开始降息。2020年直接一步到位0利率了。

所以說,美聯儲的預測啊,它也僅僅是預測而已,最終還是要看美國的經濟數據。一旦有個黑天鵝或者灰犀牛,它翻起臉來比誰都快。

總之,宏觀上的一些東西,大家能看懂就好,但無需糾結。美聯儲有200個頂級經濟學博士,也做不准宏觀預測,更何況諸位小散

一如芒格老頭所言,「宏觀是我們要承受的,微觀才是我們可以有所作爲的。」

如果你聽從巴菲特的建議,定投指數基金,那么都不需要在微觀有所作爲,承受住宏觀帶來的波動就好。

不過,近期隨着股市下跌,各種聳人聽聞的說法都出來了。最典型的就是A股以後不行了,會像港股或日股,20年甚至30年不漲。

這次就說說港股吧,這兩年確實跌得很厲害。恆生指數今天跌破18000點,居然跌回2000年的水平(下圖紅线標示)。

恆生指數過去30年走勢

這種說法有兩個嚴重的問題。

其一,沒有考慮到港股的高額股息。

要知道,指數點位是不包括股息的。而恆生指數的股息分紅率又很高,正常在3%~5%。不算上的話,就很喫虧。

把分紅算上後,恆生指數的真實走勢如下。從2000年的25000點漲到現在的57500點,年化收益率約爲3.9%。

計入股息後的恆生指數走勢

其二,2000年是港股超級大牛市(美國互聯網泡沫帶起來的全球牛市),而現在是超級大熊市。從大牛市算到大熊市,股市收益率自然不好。

更加合理的算法是從熊市算到熊市。比如,2008年熊市算到今天,恆指的年化收益率爲6.1%;2003年熊市到今天,年化收益率爲7.9%。

過去20年,香港GDP平均增速僅有3%,也沒有像大陸一樣搞出互聯網、電子和新能源產業鏈。

而且阿裏騰訊等互聯網巨頭剛納入恆生指數,就被監管鐵拳暴揍,股價暴 跌。蔚小理剛登陸港股,就遭遇新能源股價高位跳水。

即便如此,港股依然有年化6%~8%的真實長期收益率。拉胯嘛?一點不拉。

當然,你一定要在牛頂买入,收益率確實下降很多,不到4%。

但問題是,即便強如美股,你在牛頂买入,收益率也很低。

比如,2000年互聯網泡沫买入納斯達克指數,直到2014~2015年才能勉強回本(下圖紅线標示)。長期持有到現在,年化收益率也就4%。

納指2000年互聯網泡沫破裂後走勢

所以最重要的是什么呢?還是那句老話,請在熊市積極买入啊!

而且我們大多採用定投的方法搜集籌碼,所以也不用太糾結熊底具體在哪。

就像前面講的,美聯儲200個頂級經濟學博士都算不准美國經濟,諸位就別指望1個人在家摳着腳丫子就算准股市短期走勢了

。。。。。。

最後再說一點吧。

極端情況下,無論上漲還是下跌,和基本面關系都不大了,主要取決於市場情緒。

就好像1995~2000年,以互聯網經濟爲主的納斯達克指數暴漲,這不代表未來美國互聯網好或者不好。事實上,2000年泡沫破滅後,美國互聯網行業先是低迷,然後起飛。

但股市暴漲一定代表情緒過於樂觀,买入後極大概率不賺錢。20年後回頭看,結果確實如此。

反之亦然。

現在股市暴 跌,也不代表短期經濟好或不好。但現在买入,未來極大概率賺錢,而且會賺不少。

其實吧,以上規律,可不是20年的規律,也不是美股的規律。而是全世界股市上百年的規律。

周末就不分析太多了。最後報下格指,2.38。股市整體再跌5%,就到2.5了。

希望A股下周繼續跌。越跌越安全、越跌越便宜。同意的請點贊,不同意的請留言噴我,靴靴

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港股跌破18000,還能回本嗎?

地址:https://www.breakthing.com/post/20466.html