財報季落下帷幕,此其時回過頭來看各家上市公司中期成績單表現,不失爲尋找好機會的窗口期。一方面,業績落地下市場預期釋放股價已有充分反映,新的市場邏輯亟待演繹。另一方面,於最新的財報中挖掘上市公司的變化,能夠爲下一階段的表現提供參考支撐。

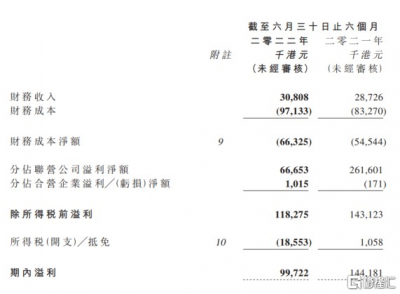

筆者留意到,此前青建國際(01240.HK)發布的2022年中期業績,公司上半年實現收入約38.4億港元,同比增加約39.2%。實現歸母淨利潤8623.3萬港元。每股基本盈利0.052港元。

從業績表現來看,青建國際營收保持了快步增長,而在利潤端因前期聯營公司項目完工使得不再有相關收入納入,導致了業績同比出現一定程度的下滑,考慮到這屬於一次性影響,撇除這一部分因素後,公司在建築業務上仍然還是實現了較大增長。

(來源:公司財報)

在筆者看來,投資者更應該關注的還是其在營收及業務拓展上的表現,在海外防疫政策放松大背景下市場經濟活動的恢復,青建國際展現了較爲強勁的拓展勢頭。這也意味着青建國際核心業務的增長邏輯並未改變,在行業中不少企業面臨業績虧損的局面下,公司保持了較強的韌性,後續表現仍然頗具看點。

1、拆解業務板塊,建築業務底色下優質市場布局奠定長期成長機會

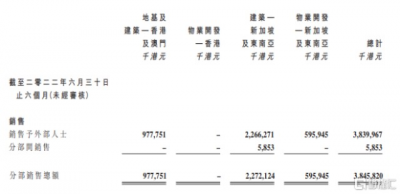

從上半年營收情況來看,分別來源於兩個方面,即建築業務和物業开發。

其中,建築業務佔比最大,來自於香港及澳門的建築項目帶來營收9.78億港元,佔比約25.42%;來自新加坡及東南亞的建築項目約22.66億港元,佔比約爲58.93%。兩者合計佔比約達到84.50%。

此外公司在新加坡及東南亞的物業开發業務帶來的收入爲5.96億,佔比僅約爲15.5%,其余全部爲來自香港和新加坡的建築收入,由此可見,公司營收的主要來源在於建築業務。

(來源:公司財報)

而從公司建築業務的布局來看,其聚焦香港、新加坡市場爲主,並致力於在發展新加坡建築業務同時,積極开拓香港的政府上蓋工程以及組合式建築工程。

在此着重討論,公司所深度布局的香港市場的情況。

首先從市場特徵來看,香港大型本地承建商較少,多數爲規模較小,年工程值不足千萬港元的小型建造公司。考慮到香港多數建築工程項目龐大復雜,也往往更樂於將項目交由具備多種專業能力和綜合實力強勁的承建商,因此青建國際的競爭優勢也更爲明顯。憑借其強大的綜合實力以及長期深耕下在當地市場的較大影響力和品牌知名度,公司能夠持續獲得業務拓展機會。

值得一提的是,就在近期青建國際還接連斬獲多個香港建築工程項目。

此前,8月10日青建國際公告其間接全資附屬公司獲得了香港首個回收重用的過渡性房屋建築合約,合約款項總金額預期達6.2億。而這也是繼南昌220組合社會房屋後,香港再次採用先進環保的組裝合成建築法單位的建築項目。

此外,9月6日公司公告其間接全資附屬公司分別於8月24日和9月6日獲得兩項過渡性房屋項目的建築工程合約,兩份合約總額預期爲4.96億港元,且預期於建築工程开始後一年內竣工。據悉,項目也將採用組裝合成建築法。

(來源:公司公告)

青建國際能夠取得這一系列項目,也充分說明其建築品質和建築實力尤其是在推動建築業可持續發展上的成就得到了市場的認可,獲得這一些具有標杆意義的項目也將有助於公司鞏固在當地市場的地位,並具備持續獲得具有潛力建築項目的機會。

接下來再關注到香港市場的前景與趨勢。

近年來伴隨香港政府不斷加大基建投資、圍繞交通運輸、醫藥、房屋發展計劃等不斷發力,同時積極響應十四五規劃及粵港澳大灣區、一帶一路等國家战略規劃,香港整體建造工程量呈現快速增長趨勢,行業空間不斷拓寬。

同時從香港建造業的趨勢來看,更環保的組裝合成建築法以及信息科技的應用成爲主流,也在持續帶動行業資源優化,打开新的想象空間。在此過程中青建國際不僅在香港獲得鋼結構MIC的認可資格,同時在新加坡多年的相關經驗和技術也將能夠遷移嫁接到香港市場,持續收獲市場新機遇。

在此也順帶提一下青建國際亦有布局的澳門市場,盡管整體的市場規模較香港而言,並不算大,但其同樣受益於粵港澳大灣區建設的國家战略。而從當地本身來看,賭牌重發帶來的賭場改造以及澳門本身產業轉型,尤其是橫琴與澳門深度合作等新機遇,都表明當地基建相關產業將具有可觀的前景,隨着公司在香港市場的拓展與延伸,後續也有望在澳門市場取得更多項目機會。

最後再來看新加坡市場。作爲青建國際的主場,其在當地有着長達20多年的深耕經驗,市場資源稟賦深厚,擁有成熟的產品體系和大量優質的客戶資源,並持續受益於新加坡改善型住房需求的井噴,青建國際也正持續抓住市場機遇,夯實和穩固基本盤。

值得一提的是,在此前7月29日公司還曾公告其間接全資附屬公司獲得涉及新加坡中區合約七及合約八的建築工程,合約總額預計約爲26億港元。能夠中標如此超大項目足以可見青建國際在新加坡的領先實力所在。考慮到當前新加坡疫情得到控制,原材料成本及人工表現穩定,公司在新加坡市場業務將持續實現平穩發展。

(來源:公司公告)

由上不難看到,青建國際的建築業務面臨着良好的市場機遇,這也決定了公司後續在港澳、新加坡市場中還將有機會不斷實現做大做強。

2、重新審視青建國際價值,受困於疫情及地產發展商定位具備重估的邏輯

接下來不妨探討青建國際面臨的重估機會。

從資本市場表現來看,目前青建國際的估值顯著低於港股建造板塊估值,筆者認爲,市場更多的將其當做地產發展商來看待,導致公司整體的估值偏低,尤其是近年來港股內房板塊受困於疫情以及政策面收緊,行業遭遇動蕩,暴雷潮湧動下,市場悲觀情緒蔓延,這也帶來了對青建國際的錯殺。

從下圖亦可看到公司整體的走勢與內房股板塊趨同。

(來源:富途行情)

目前,內房股平均市盈率僅約爲4倍亦與青建國際相當,反觀之港股樓宇建造板塊的平均市盈率則達到了16倍。筆者進一步就可比公司來測算,平均市盈率更是超過20倍,除去青建國際外,市盈率最低的譽燊豐控股也達到了8倍,可見青建國際的估值明顯與之核心業務板塊對應的行業的估值水平並不匹配。

(數據來源:富途行情)

從上文已經得知,青建國際2022年上半年核心業務板塊建築業務營收佔到了總營收的85%,而物業开發佔比則明顯偏低,縱觀過去2年,2021年建築業務收入佔比爲83%,2020年建築業務收入佔比80%,由此明顯可以看出公司絕對以建築業務爲主的,而從股價表現來看市場或許把公司當做房地產股,對此存在誤判情況,導致估值失真。

此外,從業績層面來看,疫情下公司的業績盡管面臨壓力帶來了市場悲觀預期,但考慮到公司着重布局的是香港、新加坡這些成熟區域,目前針對疫情已經放松管制,經濟活動也迎來全面復蘇,伴隨公司業務开展回歸正常,其業績也將具備較強的修復預期,並在後續助力估值的回升。

從長遠來看,青建國際在多地市場的深耕經驗和資源網絡、市場地位決定其有機會在本輪疫情壓力帶來的行業出清中具備市場拓展機遇。如在去年11月公司還曾收購香港本土公共工程承建商煥利建築,由此也驗證了公司所具備的擴張邏輯,長期成長潛力可期。

相信伴隨後續外部環境預期持續向好,公司在業績層面持續驗證成長性優勢,也將有望催化公司估值迎來修復乃至重估。

- 青建國際(01240)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:青建國際(01240.HK):聚焦港澳、新加坡市場,持續受益行業新機遇

地址:https://www.breakthing.com/post/21318.html