截至9月29日收盤,恆生指數高开低走後跌至17100附近,距離跌破17000點只差臨門一腳,也就是說,恆指已經跌回11年前的位置,而從年初至今,恆生指數已回撤超25%,恆生科技指數回撤超36%。

港股怎么了?

從板塊來看,2021年以來,騰訊 $00700.HK 、阿裏 $09988.HK 、美團 $03690.HK 爲代表的的港股互聯網公司持續下挫,其中騰訊股價已較2021年1月的峰值下跌逾60%,市值減少大約5800億美元(約合4.1萬億元)。

而地產、醫藥、教培等曾經最受市場熱捧的板塊,跌的更是一個比一個慘,讓人不禁想問,港股到底怎么了?

簡單來說,一方面,港股受地緣政治、疫情等影響;另一方面,市場素來對港股有 “國內基本面,海外流動性” 的看法。

港股節奏 “三分大陸,七分海外”。復盤來看,港股六輪底部反轉與美股完全同步,國內經濟大級別復蘇可支撐港股形成底部區域,但不決定港股是否反轉。也就是說港股反轉取決於美股節奏,A股基本面支撐港股形成底部區域,但不是反轉的必要條件。

復盤來看,港股和美股的反轉節奏完全一致,而與A股卻存在一定分化。導致港股與美股反轉節奏一致的核心原因,或在於美國經濟對外資的風險偏好變化存在較大影響,進而影響港股的全球資本定價。

2018-2019年,國內互聯網公司、18A企業紛紛赴港上市,帶起一輪港股打新潮,並在指數下挫之後迅速反彈,並隨着權重的上升成爲恆生指數的重要組成。

但這也留下隱患,對於前期估值過高的板塊,市場需要一定時間去消化。隨着我國移動用戶已經趨於飽和,互聯網高速增長的時代已經過去了。

對地產來說,金融周期指的信貸和資產價格的相互加強而形成的周期,一般一個金融周期會包含多個經濟周期。在金融周期上半場,房地產市場繁榮拉動房地產开發投資和相關的上下業,刺激需求。到了金融周期下半場,這個過程反了過來,雖然房價下跌和信用緊縮降低總量經濟增長,但經濟結構改善,有利於中長期可持續發展。根據中金測算,我國房地產處在一個趨勢下行的中長期走勢當中。

當然,這些板塊的下跌,也有市場未來預期它們的業務進一步收縮導致估值收縮的因素。

危機之後或許是新的機遇

從估值來看,港股無論是和自身對比還是和其他主要市場對比,其都處在相對低位。截至8月底,恆生指數、恆生國指PE(TTM)分別爲7.6倍、6.4倍,處在近10年來的20%分位以下,PB分別爲0.84倍、0.72倍,處於歷史底部。風險溢價也仍然在8%以上的10年來高位。很多行業龍頭已跌破平均估值,吸引力逐漸增強。

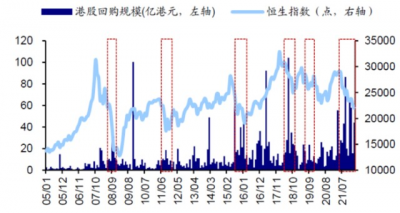

從公司層面來看,今年港股公司大手筆回購頻現。iFind數據顯示,年初至今共有189家上市公司回購,回購總金額超590億港元,而2021年全年,港股上市公司整體回購金額只有381億港元。其中港股“回購王”騰訊今年來共回購5513萬股,共耗資190.76億港元。

在資本市場,公司回購股票往往是認爲自己股價被低估。中金認爲,2022年港股市場可能是均值回歸的一年。無論是從回購的筆數還是從回購交易的名義規模來看,今年香港市場整體股票回購均創出多年新高。南下資金流入和和股票回購等近期變化也一定程度上印證了這個看法。

在港股市場,以科技互聯網爲代表的恆生科技、以能源周期爲代表的周期藍籌、以可選消費和相應上遊板塊爲代表的低估龍頭所組成的 “一體兩翼” 正是現階段兼具防御屬性和反擊彈性的策略,值得關注。

當下的市場,投資者應該如何應對?

“逢低买入”策略階段性失靈的當下,投資者若看淡市場,可以選擇做空ETF來對衝風險,若投資者看好市場走勢,可以選擇選擇做多ETF。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:恆指跌回11年之前,港股怎么了?

地址:https://www.breakthing.com/post/22154.html