時隔四個多月,浙江力玄運動科技股份有限公司(簡稱“力玄運動”)更新招股書,再次衝刺IPO。

作爲一家健身器材制造商,力玄運動成立於2018年, 2021年公司營收就超過了35億元。當然,這背後影藏着力玄運動爲“上市而生”的祕密,同時公司收入來源基本靠給境外企業貼牌代工,在當下強調國貨自有品牌的背景有些格格不入。而上市前夕與小米籤署對賭協議,也讓此次IPO多了些趣味。

爲上市而生?成立4年營收達35億

招股書顯示,力玄運動的主營業務是健身器材及相關配件的設計、研發、生產和銷售,公司致力於成爲“全球一流健身器材制造商”。目前,力玄運動的產品涵蓋有氧運動和力量訓練兩大品類,包括跑步機、健身車、橢圓機、劃船機和啞鈴等各類產品,滿足消費者多方面的健身需求。

從成立時間來看,力玄運動成立於2018年,注冊資本9090萬元,實控人爲吳銀昌、趙婉濃夫婦及其子吳彬,合計控制74.81%的股份,控股股東爲寧波馳騰,爲實控人吳銀昌夫婦對力玄運動的主要控股平台。

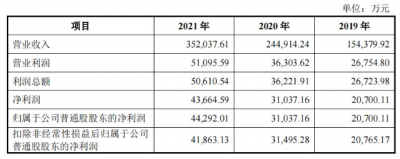

雖成立時間不長,但力玄運動在成立第二年(2019年)營收就超過15億元,淨利潤超2億元。2021年全年營收更是達到35.20億元,淨利潤4.37億元。

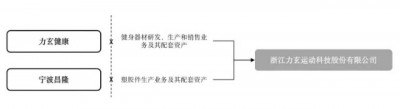

力玄運動爲何能夠做到這些,答案在於,力玄運動雖成立僅不到4年,但並非從零做起,而是承接了公司實控人此前擁有的力玄健康、寧波昌隆的相關業務。

招股書顯示,力玄健康設立2012年11月22日,由寧波昌隆、薩摩亞銀座合資成立,其中寧波昌隆持股51%;而寧波昌隆成立於2002年9月,實際控制人就是吳銀昌。

2018年11月1日,力玄運動召开創立大會暨首次股東大會,通過了《關於受讓浙江力玄健康科技有限公司、寧波昌隆健身器材有限公司業務的議案》。同日,力玄運動與力玄健康、寧波昌隆籤署了《關於業務及資產轉移之框架協議》,力玄健康同意向力玄運動轉讓其健身器材研發、生產和銷售業務及其配套資產,寧波昌隆同意向力玄運動轉讓其塑膠件生產業務及其配套資產。

在承接上述業務及配套資產後,力玄運動擁有了健身器材及塑膠配件產品研發、生產及銷售的能力。

如此一來,力玄運動業績背後的“奧祕“便能解釋的通。但盡管如此,力玄運動實控人選擇新設立公司作爲擬上市主體而非選擇原業務經營主體的原因及合理性受到質疑。

目前已得知,力玄健康、寧波昌隆歷史上存在外匯登記瑕疵。據招股書顯示,發行人實際控制人吳銀昌、吳彬境外投資設立銀座國際和薩摩亞銀座持有寧波昌隆和力玄健康股權未辦理自然人境外投資外匯登記手續。

此外,選擇收購資產和部分子公司股權而非整體收購兩家公司股權的原因、定價的依據及公允性等問題也在監管反饋意見中被提及,有待解答。

超98%收入來自代工

毛利率逐年下滑

力玄運動的愿景是致力於成爲“全球一流健身器材制造商”,但從目前的業務模式來看,公司仍是貼牌代工爲主,自主品牌營收佔比較小。

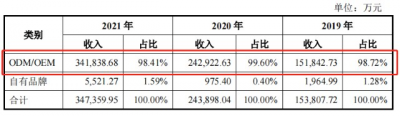

招股書顯示,2019-2021年,該公司ODM/OEM業務收入分別爲15.18億元、24.29億元、34.18億元,佔主營業務收入的比例分別爲98.72%、99.6%、98.41%。

而所謂ODM/OEM就是指貼牌代工。對比,力玄運動解釋,由於我國健身行業發展晚於海外市場,本土健身器材企業主要通過ODM/OEM 方式參與產業鏈分工,目前以承擔生產制造職能爲主,僅有少量企業具備完整的設計研發能力或品牌運營能力,相對跨國企業而言在品牌效應及研發能力方面處於劣勢。

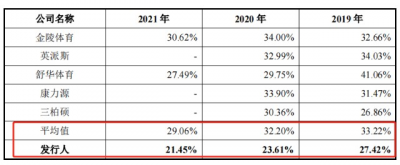

然而,ODM/OEM業務給力玄運動帶來了高收入,但該項業務的毛利率較低,這也使得力玄運動主營業務毛利率從2019年的27.42%下滑至2021年的21.45%,減少5.97個百分點。

與此同時,力玄運動毛利率也低於同行業可比公司。對比有着“健身器材行業第一股”的英派斯,後者主要從事健身器材开發、制造、銷售及品牌化運營,但以旗下自主品牌爲主。數據顯示,2020年,英派斯主營業務毛利率爲32.99%,同期力玄運動的毛利率爲23.61%。

近年來,力玄運動也嘗試銷售自有品牌,但效果不佳。招股書顯示,力玄運動曾嘗試通過寧波諸元、寧波昌隆、寧波力駕开拓國內銷售渠道以銷售自有品牌健身器材。但2020年,公司自有品牌產品的銷售收入下降,客戶數量相應減少。2021年,寧波諸元等三家關聯方已注銷或處於注銷過程中。

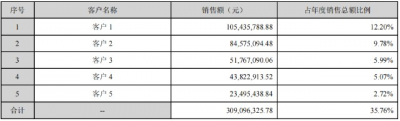

另外值得關注的是,力玄運動還存在大客戶集中現象。報告期內,公司對前五大客戶的銷售收入佔營業收入總額的比例分別爲 84.77%、86.99%、84.78%。而僅僅是前大兩客戶每年創造的營收佔比都已經超過了75%。而從這些客戶名單中我們也能窺見到,力玄運動在爲哪些國際品牌代工。

(來源:力玄運動招股說明書)

相較於而言,英派斯2021年前五大客戶的銷售佔比僅爲35.76%。

(來源:英派斯2021年年報)

手握10億銀行存款

與小米籤上市對賭協議

此次IPO,力玄運動擬募集資金多達20.02億元,規模較大。其中大部分用途爲开擴建項目,而其余4.5億元用於補充運營資金,佔總募資額的22.47%。

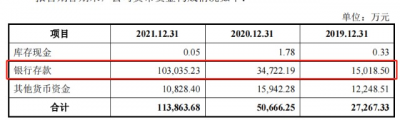

但從公司的貨幣資金情況來看,截至到2021年末,力玄運動手上僅銀行存款部分就有10億多元。

力玄運動2021年銀行存款激增,大頭原因自然是因爲當年銷售回款狀況良好,但另一原因在於,2021年12月發行人第四次增資,注冊資本新增450萬元至9,090萬元,收到出資款24,750萬元。本次增加的注冊資本金由瀚星投資以貨幣認繳,增資額24,750萬元,其中24,300萬元計入資本公積。

天眼查顯示,瀚星投資由小米科技有限責任公司出資成立。

值得關注的是,2021年12月13日,瀚星投資與發行人、吳銀昌等方籤署《投資協議》,投資協議中約定以發行人2025年12 月31日以前上市爲條件。

雙方還就對賭義務的終止及恢復進行約定:在發行人向證券監督管理部門或證券交易所遞交申報 IPO 文件時,任何股東在本協議項下享有的任何特殊權利自動終止;若瀚星投資享有的權利根據終止條款的相關規定自動終止,則該等權力應在發行人公开發行股票並上市的申請主動撤回,或相關申請未獲得中國證監會/相關證券交易所核准或注冊的情形發生之日起恢復效力。

也就是說,只要力玄運動提交IPO申請以及申請過程當中,小米暫時沒有權利要求回購股份,若一旦IPO失敗,小米即可恢復權利。這對於力玄運動的股東而言無疑是巨大壓力。

編輯:JUNTAO

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:【IPO棱鏡】力玄運動成立4年衝刺IPO:九成以上收入來自代工,與小米籤上市對賭協議

地址:https://www.breakthing.com/post/22212.html