美聯儲40年來最爲猛烈的加息步伐,如同大象闖進了瓷器店一樣,掀起了全球金融市場的巨浪,以至於全球股市都在承受估值調整的壓力。

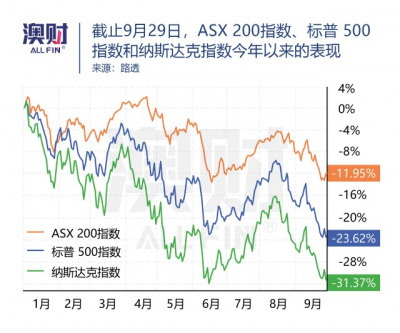

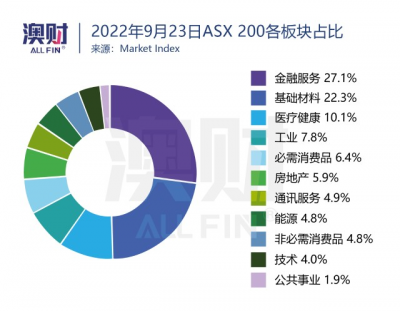

不過,在一片愁雲密布的市場之中,澳大利亞的股市還是表現出了相對的抗跌性,截至9月29日,ASX 200指數年內跌幅不到標普500指數的一半。

更爲重要的是,隨着現金利率逐漸“見頂”,以及經濟形勢逐漸穩定,澳聯儲的加息步伐有可能止步於今年年底與明年年初之間。

作爲保持30年經濟無衰退的“天選之國”,澳大利亞能否繼續保持抗跌屬性?一旦進入後加息時代,又有哪條賽道會率先“起飛”呢?

傾巢之下,也有完

9月29日,美國克利夫蘭聯儲主席梅斯特(Loretta Mester)表示,現在沒有理由放慢加息步伐。通脹是美國經濟面臨的首要問題,這意味着美聯儲需要繼續加息,將目標利率提高到4%以上。

在梅斯特之後,有“鷹王”之稱的聖路易斯聯儲主席布拉德(James Bullard)也表示,美聯儲不會停止緊縮行動,我們決心將政策利率維持在合適的水平,以便對通脹施加有意義的下行壓力。

聖路易斯聯儲主席布拉德(James Bullard),圖/Reuters

受此消息影響,當日歐洲股市全线收跌,英法德股指跌幅均超1.5%;隨後开盤的美國三大指數重回跌勢,截至9月30日,對利率尤爲敏感的科技股更是“雪上加霜”,納斯達克指數一度跌超3%。

拉長時間段來看,截至9月30日,今年以來道瓊斯、標普500和納斯達克指數分別下跌20%、24%和32%。

對此,《華爾街日報》發文表示“加息正在將美國股市推向懸崖。”而據美聯儲最新統計數據顯示,自今年年初見頂以來美國股市的持續跌勢,已經令美國投資者損失了近10萬億美元的財富。

美聯儲的快速加息,讓市場資金加速回流美元,各國股市調整壓力都不小。

值得一提的是,澳股的表現相對抗跌,截至9月29日,ASX 200指數年內累積下跌僅11.60%,跌幅不到標普500指數的一半。

傾巢之下,安有完?

答案是肯定的。

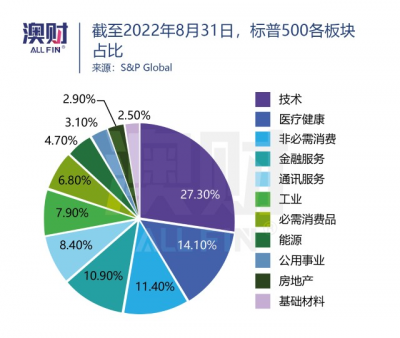

能源板塊是今年以來最大贏家,高居美澳股市板塊漲幅榜第一,其漲幅分別以50.45%和31.74%。

能源板塊上漲主要得益於煤炭價格的高歌猛進,使得煤炭企業業績爆發,帶動股價飆升。具有代表性的Whitehaven Coal Ltd(ASX:WHC)、New Hope Corporation Ltd(ASX:NHC)和Yancoal Australia Ltd(ASX:YAL)等公司,9月份股價漲幅均接近30%。

而近期鋰礦企業集體走高的主因則是材料板塊回溫,投資者所熟悉的Pilbara Minerals Ltd(ASX:PLS)、IGO Ltd(ASX:IGO)和Allkem Ltd(ASX:AKE)等鋰礦股在9月份均上漲超過20%。

可以說,鋰礦股近幾個月的走勢,與此前澳財對鋰礦市場的預測一致,Pilbara Minerals的股價在9月份更是飆漲超50%。

美澳兩國,誰將率先停下加息步伐?

今年以來,受高通脹影響,發達經濟體央行加快擰緊貨幣閥門,紛紛投入“加息潮”。

在七國集團(G7)中,尤以“領頭羊”美聯儲加息速度最快,累計加息幅度最大。美聯儲年內已連續5次加息累計300個基點,並且連續3次激進加息75個基點,盡顯“鷹”姿。

“通脹就像酗酒,剛开始喝時很痛快,但之後可能需要幾年的時間去克服後遺症。”

中國國家金融與發展實驗室理事長、中國社科院學部委員李揚表示,目前全球高通脹主要是三大因素造成的:第一是疫情、東歐衝突等在供給側造成的衝擊;第二是貨幣超發、寬松財政政策在需求側的推波助瀾;第三是歐美對於通脹預期的錯誤估計。

同樣都是連續加息5次的美澳兩國,誰會率先停下加息的步伐?

先來看美國:

8月份CPI同比上漲8.3%,超出市場預期的8.1%;核心CPI(不包含波動性較大的食品和能源價格)增速驚人,環比增長0.6%,同比上漲6.3%。

鑑於目前的高通脹水平,加之沒有明確的通脹回落信號,美聯儲主席鮑威爾也選擇避免提及實現美國經濟“軟着陸”,現在談論暫緩加息還爲時過早。

9月份公布的最新點陣圖顯示,美聯儲官員預計到2022年底,政策利率目標區間將升至4.25%至4.50%,大幅高於6月預計的3.25至3.5%,在2023年達到4.50%至4.75%的峰值。這意味着,2022年剩下的兩次議息會議至少加息100個基點,直至2023年加息步伐才會趨緩。

與此同時,9月議息會議聲明也傳達了一樣的信息,聲明稱美聯儲堅定將通脹率降至2%目標,並不惜以失業率上升和經濟增長大幅放緩爲代價。但這也表明,美國宏觀經濟“軟着陸”可能性在下降,甚至陷入實質性衰退。

可以確定的是,爲了強行給經濟“降溫”,美聯儲將會不惜一切代價“暴力加息”,把高企的通脹水平“打下來”,市場預期美聯儲接下來升息步伐會更爲激進。

再來看看澳大利亞:

7月份CPI同比上升6.1%,雖再創自1990年以來新高,但低於市場預期的6.2%,可見澳聯儲的加息舉措已初見成效。澳聯儲主席Philip Lowe也於9月8日表示,一旦經濟形勢有所緩和,澳大利亞的加息步伐將會放緩。

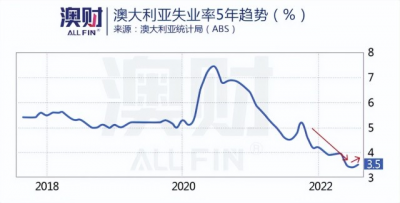

從國內經濟形勢來看,澳聯儲最新公布失業率小幅增長0.1%至3.5%,一定程度緩解了實際工資下降的壓力,同時也向市場釋放了信號——加息幅度可能會很快降低至25個基點。這與澳聯儲希望放緩緊縮步伐,以提高澳大利亞經濟“軟着陸”可能性的想法一致。

從國際經濟形勢來看,若美聯儲接下來選擇更爲激進的加息舉措,從而加劇澳元貶值和輸入性通脹危機,那么,澳聯儲將被迫再走老路——加息50基點。

不過,隨着現金利率逐漸“見頂”以及經濟形勢逐漸穩定,澳聯儲的加息步伐有可能止步於今年年底與明年年初之間。

進入後加息時代,哪條賽道的澳股會率先“起飛”?

澳大利亞先於美國停下加息步伐已是大概率事件,這預示着澳大利亞將率先進入後加息時代。那么在後加息時代,除了澳財之前推薦的嚴重超跌的科技板塊(插入利貞大文鏈接)之外,澳股中哪條賽道會率先“起飛”?

醫療作爲“永遠的剛需”,在人口老齡化的大趨勢下,社會對藥企、醫療器械和私人醫院等產業的需求不斷增加。在大家越來越愿意爲健康花錢的背景下,用“長坡厚雪”來形容醫療板塊實在是再貼切不過了,因爲它確實是一條超長好賽道。

自新冠疫情爆發以來,醫療板塊的表現就一直廣受關注。雖然目前漲幅略低於大盤,但把時間段拉長來看,醫療板塊5年收益高達77.11%,而同期大盤僅漲40.85%。這充分說明醫療板塊對長期價值投資者來說,是非常優質的投資標的。

過去一年行業內的兼並收購非常頻繁。近期,最受市場關注的一筆交易就是澳大利亞知名私人醫院供應商——Ramsay Healthcare(ASX:RHC)與全球私募股權龍頭KKR之間的收購案,在談判失敗後,RHC股價大跌10%。

需要注意的是,澳大利亞醫療板塊的整體估值並不低,選擇投資標的就顯得尤爲重要,其中有兩個重要原則:

1、 避开抗跌先漲股

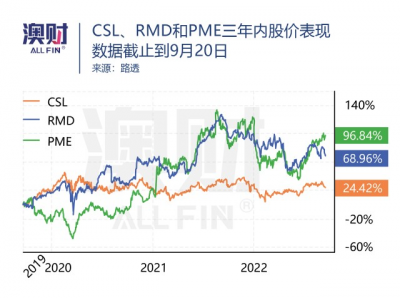

許多醫療公司因業務的抗周期性,在疫情、加息周期內表現良好, 股價沒有太大幅度調整。比如,CSL(血漿產品、疫苗), RMD (呼吸系統疾病解決方案)、PME (醫療成像軟件)等擁有強大基本面的醫療企業,股價在近期漲幅都不錯,現在入場風險較高。

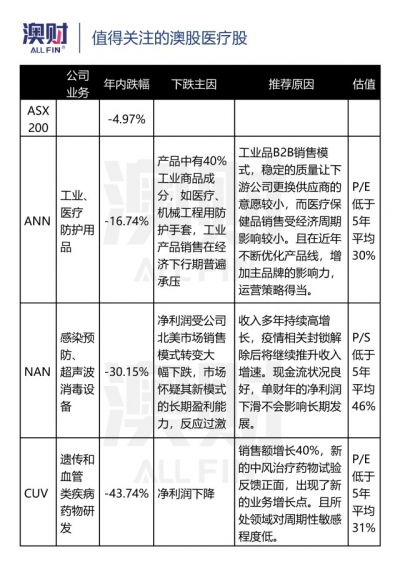

2、 關注優質錯殺股

鑑於醫療板塊高研發投入的屬性,投資已實現盈利的成熟企業才是明智之舉。特別是一些受加息周期帶來的市場情緒影響,股價反應過度,但基本面良好的“錯殺股”更應被關注。下表中的3家公司是非常合適的例子,投資者可根據該思路選擇更具備上漲潛力的股票。

寫在最後:

30年經濟無衰退神話,澳大利亞能否再創奇跡?

世界銀行在最新報告中指出,鑑於各國高利率和高通脹的情況,2023年可能會出現全球性的經濟衰退,這也將會對新興國家和發展中國家的經濟造成毀滅性打擊。

但我們不要忘記,在新冠疫情席卷全球之前,澳大利亞保持了30年經濟無衰退的神話。

特殊地理環境以及穩定的經濟和金融體系,讓澳大利亞在1997年的亞洲金融危機、2001年的科技股崩盤、2008全球金融危機,甚至2020年的新冠股災中安然度過。

這次,澳大利亞能否獨善其身再創奇跡?

見微知著,我們來看看消費者眼裏的澳大利亞經濟。

目前全球經濟體的消費者信心下降幅度已遠超全球衰退前夕的水平,但澳大利亞最新的消費者信心指數上漲0.4%至86%,除了維州外,其他主要州的數據均出現上漲。換而言之,大部分受訪消費者對澳大利亞未來經濟狀況持樂觀態度。同時,也認爲澳聯儲下次會縮減加息規模。對此,澳新銀行(ANZ)澳大利亞經濟部主管,David Plank則表示否定——認爲澳聯儲仍會選擇加息50基點。

不過,隨着美澳兩國接下來的加息舉措,以科技股爲代表的成長股的估值將重回合理區間,新的投資機會也將逐漸顯現。

後加息時代,面臨全球經濟放緩的大趨勢,股市對各國央行的加息舉措尤爲敏感,投資人的避險情緒加劇,部分上市公司業績也對未來經濟形勢有所暗示。因此,待本輪加息周期“塵埃落定”後,全球經濟形勢才會明朗。

免責聲明:本文中的分析,觀點或其他資訊均爲市場評述/一般信息,不構成交易建議,僅供參考。任何前瞻性陳述並非對未來業績的保證或陳述,切勿過分依賴。博滿年度資產配置論壇將潛在涉及金融產品宣傳,所有金融產品僅接受專業/機構投資者(《公司法》所指),不接受零售投資者。任何產品詳情請參閱基金投資備忘錄,最終解釋權歸博滿澳財所有。在進行任何投資時,請基於個人投資目的、財務狀況或個人需求考慮本文所含信息的適用性,謹慎決策,風險自擔。

(歡迎訂閱澳財網財富號,我們將不斷爲您提供優質的全球宏觀經濟分析和澳洲財經資訊)

文中未注明來源的圖片均爲Shutterstock,Inc.授權澳財網使用,請勿單獨轉載圖片。本文中的分析,觀點或其他資訊均爲市場評述/一般信息,不構成交易建議,僅供參考。任何前瞻性陳述並非對未來業績的保證或陳述,切勿過分依賴。在進行任何投資時,請基於個人投資目的、財務狀況或個人需求考慮本文所含信息的適用性,謹慎決策,風險自擔。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:後加息時代的澳洲股市:被錯殺股與抗跌先漲股,怎么選?

地址:https://www.breakthing.com/post/22557.html