近幾個交易日,市場依然維持大幅度波動的狀態,市場在各種微觀波動中呈現出風中搖曳的走勢,道瓊斯與標普500指數都已經跌破6月份下跌的低點,只有已經下跌超過30%的納斯達克守住了6月份的低點未破。

美國9月24日當周首次申請失業救濟人數19.3萬人,預期21.5萬人,前值21.3萬人。

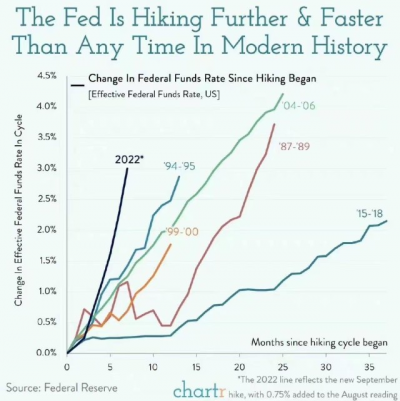

引發市場劇烈波動的核心原因,一方面在於經濟數據,尤其是就業數據依然較好,申請失業救濟的人數依然較低,從而導致”緊縮預期“短期依然看不到放松的跡象,但另一方面,40年來最大斜率的加息幅度已經讓部分投資者擔憂會出現“過度加息”的局面,這樣一來,事情就變得更難辦,在擔心加息的同時又要擔心業績的下修。

近期已經不斷有公司發布業績,聯邦快遞、耐克、美光科技等公司的財報都非常差,從微觀個體的角度,整個美國乃至全球經濟已經是寒意頗深,但是在某些服務領域卻依然存在因爲人力就業不匹配問題而導致的高價格,這可能導致的結果,有些地方還在通脹,但很多領域已經开始“通縮”。

聯邦快遞與UPS反映的是全球物流的不斷放緩;

耐克,北美地區庫存大幅度增長,即使採取了降價去庫存的方式,銷售依然不太好;

美光科技,財報及展望都大幅度下修,核心在於PC與智能手機大幅度放緩;

廣告行業總體不斷下行,Facebook暫緩招聘,部門重組等等

........

物流與廣告,通常被認爲是經濟發展的先行指標,這兩個行業都在快速下行之中,這經濟的大盤到底是好呢,還是不好呢?

今日,韓國三星也大幅度下調了半導體的銷售預期,全球經濟的金絲雀,感受到了全球經濟的陣陣寒意。

物流下滑、PC/智能手機持續負增長、半導體行業的高庫存,反映的都是局部需求的不斷惡化,但是掩映在服務高通脹的滯後效應之下,實際上很多領域都進入到快速緊縮的狀態,通脹魅影之下,需求萎縮在很多領域在快速發生中。

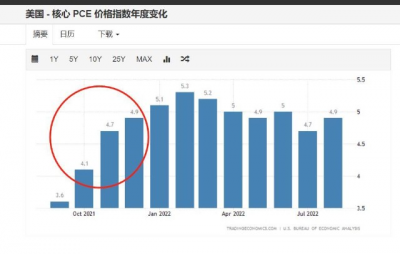

當下美國通脹失衡的核心原因在於服務通脹,疫情以來發了這么多錢,居民荷包裏面都有錢,而疫情在很大程度上改變了很多人的就業選擇,尤其是一些服務領域,比如醫院、醫療機構、養老服務機構、很多的服務業等,很多人不愿意再將自己暴露在更多的風險之下,因此,在服務業領域的高通脹因爲就業人數的短缺,短期供需持續不匹配,服務性通脹價格粘性很強,這就導致目前,在服務與商品領域,形成了明顯的“冰火兩重天”,商品性消費在不斷放緩,但受困於人手短缺,服務業價格持續高企。

因此,從美聯儲的角度,只能通過加息來影響需求,但這種快速的加息,無疑已經在反噬美國的經濟,所以,40年最快加息的背後的擔憂也在快速升溫。周四,在美債收益率甚至還在下跌,美元指數也在回落的情況下,三大指數全线暴跌,核心點還在擔憂激進加息對於美國經濟的傷害,導致殺EPS預期又在啓動。

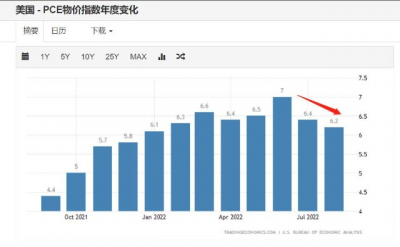

美國8月PCE數據公布,PCE延續回落,但核心PCE環比7月份回升,這與CPI的走勢基本一致。

核心PCE回升的核心還是在於服務業價格的上行,同時疊加去年的低基數,從10月份开始,在基數效應之下,PCE及核心PCE都有望迎來快速回落的階段。

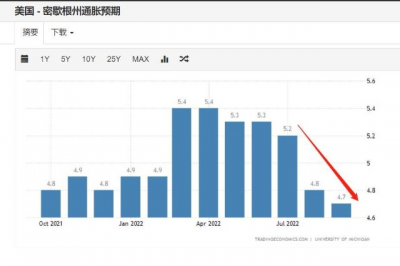

而公布的一年期與五年期通脹預期則繼續走低,一年期回落至4.7%,5年期則回落至2.7%,通脹預期還在下行,美聯儲不遺余力的宣傳,對於民衆預期的引導總體來看,還是比較有效果的。

整體通脹的回落,謀士也分析了多次,在基數影響之下,9月份的CPI仍看不到明顯的回落,四季度整體美國的CPI才會迎來加速回落的階段。

目前市場仍將困在美聯儲的鷹派之下,一方面看不到轉機(通脹數據的回落要11月份才能看到明顯的證據),另一方面,又要擔心過度加息對於經濟的傷害,市場波動仍較大,控制倉位,布局上以高質量成長爲矛。

國慶快樂,沒有一個冬天不可逾越。

- 納斯達克100(NDX100)

- 標普500(SPX)

- 道瓊斯(DJIA)

- 聯邦快遞(FDX)

- 耐克(NKE)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:謀眼觀市:經濟大盤與微觀個體背離,通脹魅影之下,通縮也悄然开啓?

地址:https://www.breakthing.com/post/22574.html