(報告出品方:光大證券)

1、復盤:創新藥,攻兵之將也

從創新藥板塊的歷史復盤來看,我們可以發現其股價漲跌相較於大盤整體行情具 有明顯的進攻性,即當大盤上漲時,創新藥具有顯著的超額收益。例如,從 2019/01/04~2021/02/18 期間,滬深 300 從 3035.87 點上漲至 5768.38 點,漲 幅達到 90%,而與此同期,多個創新藥標的創造了大幅超額收益,如貝達藥業 上漲 360%,信達生物上漲 315%,君實生物上漲 254%,榮昌生物-B 從 2020 年 11 月在港交所 IPO 之後漲幅也迅速達到 90%。

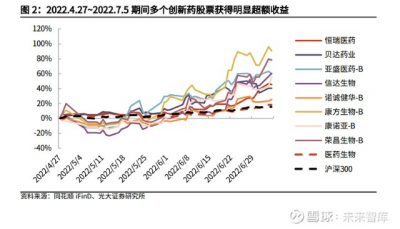

即便是在持續時間較短的小牛市行情,創新藥也有着很好的超額收益表現。例如 在 2022/4/27~2022/7/5 期間,滬深 300 從 3895.54 點上漲至 4489.54,漲幅 15%。與此同期,康方生物-B 上漲 91%,榮昌生物-B 上漲 78%,信達生物上 漲 60%。

然而當大盤行情整體下跌時,創新藥估值的防御能力卻並不理想,在 2021.2.18 ~2022.4.27 滬深 300 持續下跌期間,很多創新藥的跌幅明顯更大。

從二級市場有創新藥標的之後的行情復盤看,可以發現一個明顯特點:創新藥,攻兵之將也。創新藥是典型的進攻型資產,在市場行情整體上行周期,創新藥有 着非常優秀的正向超額收益;而當大盤下行時,防御能力並不理想。那么究竟是什么原因導致創新藥具備這種特點,又如何站在更高的宏觀層面考察 背後的驅動因素,並指導創新藥投資呢?我們將在本篇報告中對創新藥的宏觀分 析框架展开深入的探討。

2、藥企的商業本質:現金流量爲王

2.1、創新藥的命門:錢從哪來,錢到哪去

創新藥的研發過程需要大量的資金投入,因此創新藥產業發展的前提就是充裕的 資金,資金的來源和去向就是創新藥企業發展最核心的問題。

2.1.1、創新藥的終極形態:以銷養研的制藥價值循環

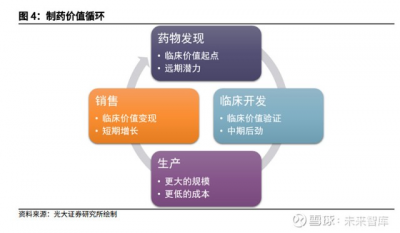

我們在 2020 年 11 月 13 日發布的《平台战術賦能,從明星 Biotech 走向 Big Pharma——信達生物(1801.HK)投資價值分析報告》中提出,藥企本質的商 業模式,是要實現“制藥價值循環”,即包括藥物發現、臨牀开發、生產、銷售 四個步驟:

藥物發現: 藥物分子本身的靶點選擇、結構設計、劑型等因素是藥物臨牀價值的起 點; 從靶點或者藥物分子設計優化开始,到成藥上市往往需要十年以上的時 間,短期內無法變現,但對企業的遠期潛力影響深遠;

臨牀开發: 通過臨牀試驗對分子的臨牀價值進行驗證,臨牀價值是實現商業價值的 前提; 進入臨牀开發階段之後,藥物分子距離獲批上市又進一步,決定了企業 的中期發展後勁強弱;

生產: 更大的生產規模意味着能夠覆蓋更多的患者,是商業推廣的堅實後盾; 更低的生產成本則可以幫助企業實現更高的利潤率和現金流,並且可以 在未來可能的價格战中佔據優勢;

銷售: 企業的學術推廣是將藥物分子的臨牀價值變現的關鍵能力; 銷售收入是決定企業短期業績增長的核心,也是產生現金流支持下一輪 藥物發現、臨牀开發的驅動力。當藥企的四個經營環節能夠完善運行,產生正向的制藥價值循環,才是一個完善 的創新藥企業商業模式。

以世界制藥巨頭輝瑞爲例,該公司過去十年間每年的經營性淨現金流可達到 100~200 億美元(2021 年大幅增加主要是由於新冠疫苗和藥物的影響),爲投 資活動與籌資活動提供了強勁的現金流支撐。

由於在全球實現數百億美金的銷售額,並且淨利潤率較高,輝瑞擁有充裕的研發 費用投入空間,近十年來研發費用投入大多在 70~90 億美元之間。巨額的研發 投入爲公司創新藥研發提供了堅實的支撐,而強大的研發管线又爲未來的銷售提 供充足的後勁,從而實現了創新藥研發與銷售的良性循環。

2.1.2、傳統藥企轉型創新:將仿制藥銷售現金流升級爲創新藥銷售 現金流

中國大部分傳統制藥企業是以仿制藥業務爲主,近年來隨着政策和市場環境的變 化而逐步投入創新藥研發,已經有部分企業的創新轉型卓有成效,這裏我們以信 立泰爲例分析傳統藥企轉型的路徑。過去十年,信立泰的經營活動淨現金流較爲充沛,爲投資與籌資等活動提供了堅 實的現金流支撐。2021 年公司的籌資活動現金流量淨額大幅增加,主要系吸收 投資收到現金 19.39 億元,主要是向特定投資者發行普通股收到增資款及實施員 工持股計劃收到員工購买股份資金所致。

在 2018 年之前,信立泰的主營業務爲氯吡格雷等仿制藥的銷售,但是從 2018 年开始,仿制藥帶量採購政策逐步推廣,仿制藥的價格體系受到很大衝擊,收入 下滑,導致公司 2019-2020 年的淨利潤陷入負增長。但是 2021 年以來隨着公司 創新藥銷售逐步放量,產品收入結構優化,創新藥(阿利沙坦等)开始貢獻越來 越多的銷售現金流,並且淨利潤率呈現顯著的回升趨勢。

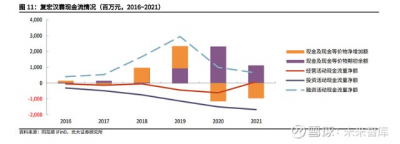

2.1.3、Biotech 成長爲 Biopharma:現金流支柱從融資切換到銷 售

與傳統制藥企業不同,Biotech 類企業在創業起步後相當長一段時間之內都處於 藥物的研發階段,沒有產品獲批上市,無法產生銷售現金流,因此需要依賴融資 活動支撐公司的現金流。以復宏漢霖爲例,公司成立於 2010 年,首個產品爲 2019 年獲批上市的利妥昔單抗。在 2020 年之前,公司的現金及現金等價物的增加主 要依賴融資活動產生的現金流量,借此對研發經營活動等進行投入。隨着公司多 個產品陸續獲批上市,商業化逐漸放量,經營活動現金流量淨額逐漸由負轉正,在 2021 年實現 0.9 億元的經營活動淨現金流。

在 2019 年之前,公司尚未實現藥物銷售,但是當利妥昔單抗(2019 年獲批)、曲妥珠單抗(2020 年獲批)、阿達木單抗(2020 年獲批)、貝伐珠單抗(2021 年獲批)、斯魯利單抗(2022 年獲批)陸續上市實現商業化銷售,公司的營業 收入獲得了迅速大幅提升,淨虧損明顯收窄,逐步由融資現金流支撐公司經營過 渡到銷售現金流支撐公司經營。

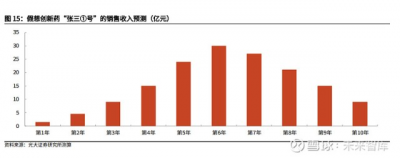

2.2、創新藥的估值體系:未來的價值在當前的折現

我們在《創新藥投資方法論:解析漲跌背後的與——創新藥深度研究系列六》(以下簡稱“《投資方法論》”)中通過一個假想創新藥的估值模型闡述過創新 藥的 rNPV 估值體系: 我們首先假設一個假想的創新藥,該藥物研發代號爲“張三號”,對其進行 rNPV 估值測算,關鍵假設包括: 1) 根據流行病學調查,張三號對應的患者基數是 100 萬人; 2) 由於張三號的臨牀數據優異,假設患者滲透率在上市後的第 1-5 年以每年 3-9pp 的幅度增長,直至第 6 年達到峰值銷售額時,可達到 30%,其後的第 7-10 年滲透率則以每年 3-6pp 的幅度下降; 3) 參考同治療領域同類藥物的定價,假設張三號達到峰值銷售後的定價爲 1 萬元/年; 4) 藥品上市後的商業化起步階段,需要投入大量的銷售費用導致淨現金流較少,隨着後續銷售放量和生產規模化帶來的成本降低,淨現金流比例將逐步提升並趨 於穩定,假設上市第 1 年~第 4 年的銷售額產生淨現金流比例分別爲 20%/25%/30%/35%,第 5 年之後穩定在 35%左右; 5) 張三號當前已經完成 II 期臨牀試驗且取得積極數據,有較大概率完成 III 期 臨牀並最終獲批上市,假設成功率爲 60%; 6) 折現率 r 假設爲 6.5%; 7) 考慮到藥物的更新換代風險,假設永續增長率 g=-2%; 綜合以上假設,測算張三號的峰值銷售額約爲 30 億元,rNPV 估值約爲 33 億 元。

上述估值體系是對單個產品的價值進行評估,而當估值範圍擴大到公司層面的時 候,就需要考慮更多不同的因素。由於 Biotech 企業和傳統藥企的發展路徑、發展階段不同,導致其公司的商業 模式有着很大的差異,因而估值體系也有着明顯區別。通常對於尚未實現盈利的 Biotech 企業,市場更多是採用風險修正的淨現金流折現法(rNPV)進行估值,而有盈利的企業,市場通常將更多聚焦其盈利能力,更多是採用 PE 進行估值。而這兩種發展路徑的估值體系差異,將成爲影響股價表現的重要決定因素。

2.2.1、虧損的企業:主要依賴 rNPV 評估遠端價值的折現

爲了直觀呈現處於虧損狀態的 Biotech 的估值原理,我們假想一個簡化的 Biotech 企業: 研發投入:在第一年(Y1,下同)爲 20 億元,Y2~Y15 每年遞增 1 億元; 其他現金投入:在 Y1 爲 10 億元,Y2~Y15 每年遞增 1 億元; 產品銷售:當前擁有 A~G 合計 6 個產品,其上市時間分別爲 Y2~Y8,且每個 產品銷售峰值爲 35 億元,銷售 8 年後達峰,銷售曲线保持一致; 綜合以上條件可以獲得一個簡化版的 Biotech 現金流量預測模型,通過以上參 數計算可以發現,在 Y6 之前,該公司都處於現金淨流出狀態,從 Y6 开始才擁 有正向的淨現金流。

而這樣一個淨現金流變化的過程,就意味着在 Y6 之前(Y6 之前很可能處於虧損 狀態)的時間點很難通過 PE 等常用的相對估值方法對公司進行估值,更多的還 是依賴於 NPV 等絕對估值方法,來評估在未來實現制藥價值循環之後的遠端現 金流折現。

2.2.2、盈利的企業:可以綜合使用 PE、NPV 等多種估值方法

對於一個有着正常收入和利潤、能夠通過銷售創造淨現金流和淨利潤的企業,則 可選的估值方法就更加豐富,既可以通過 PE、PEG 等相對估值方法來比較企業 的實際盈利能力從而給出估值,也可以通過對企業未來的遠端、中端、近端價值 採用 FCFF 等絕對估值方法進行價值評估。例如我們在 2021 年 8 月 16 日發布 的《聚焦兒童與慢病領域,雙輪驅動創新轉型——一品紅(300723.SZ)投資價 值分析報告》中,曾經採用 PEG 的相對估值和 FCFF、FCFE、DDM、APV 等絕對估值方法對一品紅進行估值。

2.2.3、rNPV 與 PE:同樣的目標,不同的階段

無論是尚在虧損階段的 Biotech 企業,還是已經實現創新藥價值循環的大平台,其最終目標是一致的,也就是通過創新藥獲取業績,從而讓投資者實現豐厚的投 資回報。但是企業發展階段不同,對企業價值評估的方法也就不同。

對於虧損 Biotech 企業,評估公司的價值必然基於對公司未來發展空間的評 估,通過遠期現金流折現來測算當前的價值。如果企業有充沛的現金支撐 到銷售現金流足以覆蓋日常經營开支並且創造豐厚的利潤,就會爲當前的 投資帶來可觀的回報。這類資產的估值體系構成中,絕大部分是遠期價值 的折現。

對於有盈利的企業,評估公司的價值既可以基於對未來發展空間的評估,也可 以通過企業當前的實際盈利能力,與其他企業進行對比評估,通常可選的 估值工具較爲豐富。這類資產的估值體系構成中,近期價值、中期價值、遠期價值均具有較大的權重。

3、降息是創新藥行情的衝鋒號

3.1、貼現率:起點在基准利率,終點是估值

對於創新藥這類遠端價值佔比較高的資產來說,貼現率是資產定價的至關重要的 因素。貼現率的計算,市場通常採用加權平均資本成本(Weighted Average Cost of Capital,WACC)作爲貼現率的近似,而 WACC 的計算又受利率的較大影響。WACC 的計算公式爲: WACC=kdD/(D+E)(1-t)+keE/(D+E) 其中:kd爲稅前債務成本率,t 爲所得稅稅率,ke爲股權資本成本率,D 爲債務 成本,E 爲股權資本。其中 kd受到公司的債務水平和利率的影響; ke受到無風險利率、系數、市場風險溢價的影響; 從 WACC 的計算公式可以看到,基准利率對這一估值體系有着非常大的影響。而從歷史上的創新藥行情復盤來看,降息/加息周期的確與創新藥的漲跌周期有 着明顯的相關性。

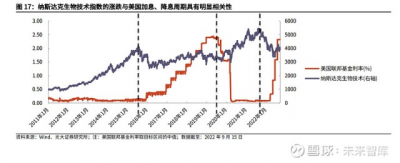

3.2、美聯儲降息催化美股創新藥板塊上漲

美國是全球最成熟、發展歷史最悠久的創新藥市場,我們選取了美國的納斯達克 生物技術指數(NBI.GI),觀察其 2011 年以來的漲跌幅發現,該指數的漲跌與美 聯儲加息的周期具有一定的相關性。2011 年初~2015 年年中:美國利率長期維持較低水平,企業融資成本低,利 於依賴融資現金流的創新藥企業發展;同時較低的無風險利率水平也爲遠 期現金流折現類的資產提供了更好的估值環境; 2015 年年中~2019 年年中:美聯儲开啓了加息周期,企業融資成本上升,對 依賴融資現金流的創新藥企業造成壓力;同時市場無風險利率上行導致貼 現率上升、遠期現金流折現類資產估值壓力較大; 2019 年年中~2021 年底:美聯儲降息周期,企業融資成本下降,再次爲創新 藥創造了良好的融資環境,加速企業發展;市場無風險利率下行利於遠期 現金流折現類資產的估值上升; 2021 年底~:美聯儲急速加息,市場無風險利率迅速上揚,導致創新藥企業的 融資成本和估值壓力快速提升,板塊隨之下跌。

從美股創新藥與宏觀因素的長期歷史來看,通常在降息周期中,創新藥會有較好 的整體表現,我們估計其原因在於: 1) 容易融資:利率較低的情況下,企業的融資難度較低,容易通過融資現金流對 企業整體現金流進行補充,支撐更多的研發管线推進,從而开拓未來更多的空間; 2) 貼現率低:在低利率的環境下,計算 rNPV 時的關鍵參數貼現率更低,因而遠 期現金流折現類的資產將擁有更好的估值環境; 3) 風險偏好高:低利率意味着資金成本較低,通常伴隨着市場風險偏好的提升,會導致市場資金更樂於選擇風險和潛在收益都較高的創新藥資產。

3.3、中國政策利率下調期間,國內創新藥迎來牛市

中國創新藥發展歷史較短,我們回顧了 2016 年以來中國央行調整政策利率的歷 史,發現從 2019Q4 至今都處於降息周期。

我們選取了 1 年 MLF 操作利率和 7 日逆回購利率持續下降的時間區間 (2019/11/05~2020/06/30)的部分創新藥公司的股價漲跌歷史,可以發現很多 創新藥公司均在此期間取得了較爲明顯的超額收益,大幅跑贏滬深 300 或者醫 藥生物整體板塊。可以看到在國內的降息周期,貼現率呈現下降趨勢,遠期現金流折現佔比大的創 新藥資產股價超額收益較爲明顯。

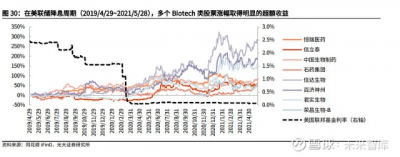

3.4、美聯儲貨幣政策對中國創新藥行情有明顯影響

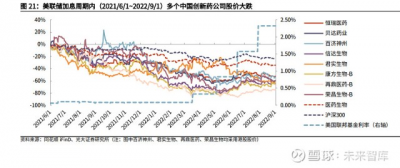

考慮到很多中國優質創新藥企業選擇去中國香港上市,而港股投資者的國際化程 度較高,可能受到歐美資本市場的影響較大。我們回顧了 2018 年之後的美聯儲 加息與降息過程中中國創新藥的股價表現,可以發現美聯儲的貨幣政策操作與中 國創新藥股價的漲跌在時間上具有較明顯的相關性: 在 2019.4.29,美國聯邦基金利率目標區間的中值位於 2.45%的高位,在之後的 1 年多時間內進行了多次降息,並在 2020 年 4 月之後維持了較長時間的低利率 水平,在 2021.5.28 僅爲 0.05%左右。在 2019/4/29~2021/5/28,可以看到多 個中國創新藥企業的股價出現了大幅上漲,如信達生物(H)上漲了 266%、百 濟神州(H)上漲 183%、貝達藥業上漲 179%。

在 2021 年 6 月之後,美聯儲不再繼續降息,市場資金整體开始降溫,並逐步有 了加息的預期,然後從 2022 年 3 月开始,美聯儲快速進行多次加息,並在 2022 年 7 月底達到 2.33%的高位。2021/6/1~2022/9/1,多個中國創新藥公司股價出 現大幅度下跌,如再鼎醫藥(H)下跌 73%、信達生物(H)下跌 65%、君實生 物(H)下跌 65%。

爲何美聯儲的加息與降息周期會對中國的創新藥企業,尤其是港股 Biotech 的 股價產生較大影響呢?我們認爲其原因在於: 1) 港股的投資者結構是高度國際化的,其資金成本與風險偏好會受到美聯儲貨幣 政策的較大影響,同時 A 股也有港股通等外資參與渠道。因此當美聯儲降息時,海外資金的融資成本普遍下行,推升投資者的風險偏好,會在全世界範圍內尋找 具備潛在超額收益彈性的創新藥資產進行布局,在此情況下,無論是美股還是港 股、A 股的創新藥股價均有明顯上漲趨勢;而美聯儲加息的時候則會導致創新藥 資產估值普遍承壓; 2) 港股創新藥資產與 A 股創新藥資產具有一定的價格聯動效應,港股上市的創 新藥公司經營主體大多也是放在中國內地,且有些公司是 A+H 兩地上市,所以 當港股的資產價格發生變化時,會對 A 股的資產定價產生一定聯動效應。

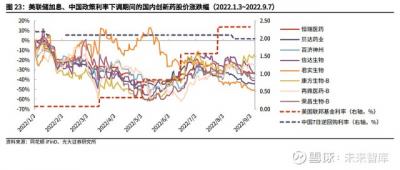

3.5、當中美央行操作方向不一致的時候,創新藥行情走 勢如何

如果選取 2018 年以來中美的央行降息與加息周期進行分析,可以發現從 2019 年年中到 2020 年年中,中美央行均是處於降息周期,並在 2020 年年中~2022 年年初維持較低的利率水平,二者同向操作時,國內創新藥行情整體呈現上漲趨 勢。而進入 2022 年之後,中國的政策利率仍處於下調周期中,而美聯儲則开啓了加 息周期,在此期間,國內創新藥行情,整體表現不佳,雖在 6~7 月出現一波短 暫上漲,但在 8 月之後漲勢停滯甚至出現回調。

2022 年以來,市場對美聯儲开始有加息預期,創新藥公司股價持續進入下行通 道。到 2022.6.16,美國聯邦基金利率目標區間的中值已經達到 1.58%的較高位 置,部分投資者預期美聯儲加息將進入尾聲,並且很多創新藥優質資產的估值已 經跌到較低位置,因而吸引了部分資金風險偏好回升,开始配置創新藥資產,導 致 2022 年 6 月出現一次創新藥小牛市。但是進入 7 月之後,美聯儲加息的步伐並未停止,聯邦基金利率持續攀升,創新 藥板塊的估值在短暫回升之後又出現回調。8 月份中國央行同時下調 MLF 操作 和公开市場逆回購操作的中標利率 10 個基點,但並未對創新藥形成顯著提振作 用,我們認爲原因在於:

1) 在國內流動性已經非常充裕的狀態下,投資者對央行繼續加碼寬松的空間存在 較大分歧;2) 由於美元的國際化程度高,所以美聯儲的政策會顯著影響全球資本的風險偏 好,而國內政策利率下調對全球資本的影響相對偏弱; 3) 中國的優質創新藥資產大量在國際投資者佔比高的 H 股上市,這些資產在 H 股的定價對於整個中國創新藥資產的定價具有強烈的比價作用,而美聯儲自 2022 年以來持續大幅度加息,會導致進行全球化資產配置的外資資金減少對創 新藥這類遠期現金流折現佔比高的資產的配置(美股創新藥 2022 年以來同樣表 現欠佳),從而導致中國創新藥行情整體下行; 綜合以上因素,導致在 2022 年以來,中美央行貨幣政策操作方向相反的情況下,美聯儲加息政策對中國創新藥產生了更加立竿見影的估值壓制。而未來中美央行 調控方向存在差異時創新藥行情如何走,則應當具體問題具體分析,綜合考慮利 率、流動性等多方面的變化因素,再對創新藥的估值走勢進行預判。

4、降息看空間,加息看業績

4.1、貼現率差異引發估值彈性差異

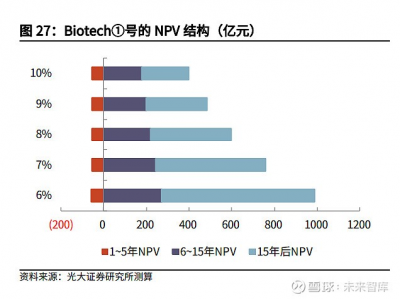

在貼現率變化的情況下,不同類型的企業估值體系受到的影響有着非常顯著的差 距,造成這種差距的原因是 Biotech 和 Pharma 的現金流結構有着較大差別,Biotech 企業往往在很長一段時間內淨現金流都是負值,但是一旦重磅產品獲得 突破,將在遠期迅速帶來巨大的現金流貢獻;Pharma 類企業由於有着完整的收 入利潤結構,並且增速相對較爲平穩,因此短期就有很穩健的淨現金流貢獻,而 遠期現金流的增長也相對穩健。

然後對以上兩個假想公司進行 NPV 估值,假設二者永續增長率=1%,當貼現率 在 6~10%之間波動的時候,二者的估值相對高低發生了很明顯的變化,當貼現 率較低的時候,Biotech號的估值擴張非常劇烈,而當貼現率較高的時候,Pharma號的估值相對更加抗跌。

造成以上現象的原因在於兩個公司 NPV 結構體系的差異,越是短期的現金流,受到貼現率影響越小,而越遠期的現金流,受到貼現率的影響越大。Biotech 類 公司需要投入大量的資金進行研發、生產設施建設等,卻暫時沒有產品銷售或銷 售額暫時不能彌補虧損,導致短期淨現金流通常是負值,大部分價值來源於在研 產品預期在遠期創造的巨大銷售額和現金流的折現;而 Pharma 類的公司已經 有較爲完善的研發、生產、銷售體系,構建起了制藥價值循環,短期內就有着較 好的現金流,其 NPV 估值體系裏面中短期的現金流折現佔比大,因此對於貼現 率的變化敏感性相對較低,其中短期現金流的質量成爲其更加重要的估值要素。

4.2、降息導致貼現率降低

我們對利率與貼現率進行敏感性測算,關鍵假設: 1)參考多個指數 2011~2021 年的平均收益率,假設市場平均收益率 Rm=10%;2)值選取:採用申萬醫藥行業分類-生物制品二級子行業的 作爲無槓杆 的 近似,約爲 0.8; 3)假設股權資本爲 100 億元,債務規模爲 50 億元; 4)參考醫藥行業所得稅平均水平,假設所得稅率爲 15%; 5)觀察 2009 年以來的 10 年期國債收益率和貸款加權平均利率,前者在 2.5%~4.5%之間波動,後者在 4.0%~8.0%之間波動,且二者的變化趨勢呈現出 一定的相關性,我們選取幾個歷史時間節點的收益率和利率進行敏感性測算。

經過我們的敏感性分析測算,可以發現,當無風險利率在 2.5~4.0%之間波動、貸款利率在 5.1~8.1%之間波動的時候,WACC 的計算結果可能在 7.1~8.2%之間 波動,進而會對現金流折現的計算結果產生影響。從長期宏觀視角來看,無風險利率(通常取 10 年期國債收益率)的變化與降息、加息周期有着較大相關性。通常在降息周期,無風險利率呈下行趨勢,貼現率隨 之下降;反之,在加息周期,貼現率則會上升。這也就推導出了宏觀視角下的創 新藥選股與擇時邏輯: 1) 在降息周期:貼現率呈現下降趨勢,未來潛在市場空間大、遠期現金流折現佔 比高的創新藥企業將擁有更大的市值彈性空間,可能產生巨大的超額收益,即“降 息看空間”; 2) 在加息周期:貼現率呈現上升趨勢,短期現金流充沛、對遠期現金流依賴少、更多使用 PE 估值體系的創新藥企業將擁有更強的估值防御能力與穩健的業績表 現,即“加息看業績”。

4.3、Biotech 進攻性更猛,Pharma 防御性更強

對歷史上的降息與加息周期進行復盤,可以發現,在 2019/4/29~2021/5/28 的 美聯儲降息周期,多個 Biotech 股票出現大幅上漲,且漲幅相比 Pharma 類企 業具有明顯的超額收益。在 2021/6/1~2022/9/1 的美聯儲加息周期,創新藥整 體呈現下跌態勢,但是 Pharma 類股票相對更加抗跌。我們認爲導致這種現象的原因,就是我們在上文所闡述的兩類企業不同的經營模 式導致其有着不同的估值體系,依靠遠期現金流折現的 Biotech 類資產在降息 周期的估值將迎來大幅擡升,呈現明顯的進攻性特點,而有着收入利潤的 Pharma 類資產短期現金流堅實,將爲穿越周期提供更強的防御性支撐。

根據以上特點,我們認爲,在降息周期,投資創新藥的標的選擇應當優先考慮遠 期空間大、未來前景優秀,能夠通過貼現率變化獲得更多現金流折現彈性的公司; 而在加息周期,創新藥的標的選擇應當更多考慮擁有穩健的收入利潤,銷售現金 流堅實的公司,能夠穿越周期更加抗跌。

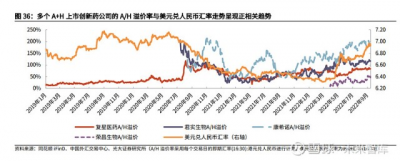

5、买創新藥選 A 股還是 H 股?

很多投資人在選擇創新藥標的時,對投資 A 股還是 H 股往往存有疑問。對於 A 股和 H 股上市的創新藥,我們有時會發現其股價走勢並不完全一致,以 A+H 上 市的創新藥企業榮昌生物、君實生物爲例,可以看到該類企業在 A 股和 H 股的 股價漲跌趨勢在大方向是具有一致性的,但有時也會出現趨勢背離,即使是同向 漲跌時,其漲跌幅有時也會有較大差別,A/H 溢價率也隨之會發生較大的波動。

以榮昌生物爲例,2022 年 5 月底至 7 月初期間,A 股上漲 76%,H 股上漲 90%; 8 月中旬至 9 月初,A 股下跌 10%,H 股下跌 25%。盡管在這兩個時間段內,AH 的漲跌趨勢相近,但漲跌幅依然有較大差別。

5.1、匯率:影響現金流折現的匯兌損益

光大證券研究所策略團隊於 2020 年 9 月 10 日發布的《DCF 視角看 AH 價差及 投資機會——港股專題系列研究(1)》提出,根據拋補利率平價理論(covered interest parity,CIP),即期利率高的貨幣遠期貶值壓力較大,高利率國貨幣 的遠期供給增多,傾向於在遠期貶值。國內創新藥的經營收入大部分來自內地(由於國產創新藥尚未在海外形成大量銷 售,且不確定性因素較多,暫不納入考慮),未來盈利以人民幣計價(H 股按照 一定匯率轉換爲港幣)。人民幣貶值壓力增加時,未來的盈利將會受到匯兌損失 的影響,港股由於外資佔比大而對匯率貶值敏感,導致估值較 A 股更容易受到 壓制,A/H 溢價隨之升高。

爲了直觀呈現這種影響,我們以上文使用過的 Biotech號現金流預測進行不同 匯率下的估值測算,參考 2018.1.2~2022.9.14 之間港元兌人民幣即期匯率,最 低爲 0.80,最高爲 0.92,基於這兩種情況分別進行 NPV 估值。假設永續增長率 爲 1%,貼現率爲 8%,當匯率爲 0.92 時,該公司的估值結果爲 588 億港元;當 匯率爲 0.80 時,該公司的估值結果爲 676 億港元。兩種匯率之下,估值結果相 差高達 15%。

5.2、無風險利率:中美利差會影響 A/H 溢價

由於創新藥資產的估值受到無風險利率的影響很大,而 AH 兩地資本市場的無風 險利率又有明顯差別。A 股的無風險利率是由中國的貨幣政策決定的,而香港由 於實施聯系匯率制度,同時來自歐美的外資佔比大,導致其無風險利率變動整體 跟隨美聯儲無風險利率變動。以銀行間同業拆借市場利率爲例,如果人民幣 SHIBOR 較高的話,說明內地資 金較爲緊張,投資者將對 A 股要求更高的回報率,A 股的估值受到壓制,A/H 溢 價隨之下降;如果美元 LIBOR 較高的話,說明離岸美元供應較爲緊張,外資對 港股將要求更高的回報率,港股估值受到壓制,A/H 溢價隨之上升。

5.3、創新藥選擇 A 還是 H?

中國的優質創新藥資產在 A 股和 H 股均有分布,在選擇投資標的時,我們認爲 可以從以下角度進行考慮: 匯率:當人民幣貶值壓力增加時,H 股估值容易受到壓制,建議優先選擇 A 股創新藥資產;當人民幣升值時,H 股估值修復將更具有進攻性,建議優先 選擇 H 股創新藥資產; 無風險利率:H 股受到美聯儲無風險利率的影響更加直接,A 股可能更多受到 國內無風險利率的影響。當 LIBOR-SHIBOR 下降時,H 股創新藥進攻性更 強;反之優先考慮 A 股創新藥。

6、“放水”能催生創新藥牛市嗎?

市場上有部分投資者有一種思維慣性,即貨幣政策放松推動社融增加後將催生新 一輪牛市,而創新藥也將隨之上漲。爲了驗證這種觀點的可靠性,我們回顧 2018 年以來,國內 DR007 持續下降且社融大幅增加的時間有兩次,即 2020 年年初 和 2022 年年中。

若結合前文的創新藥行情復盤,並未發現貨幣政策放松同創新藥行情在時間維度 上有強相關性:2019 年年中~2021 年年初的創新藥牛市在貨幣政策放松之前就 已經啓動,並在DR007上升之後仍然持續了較長時間;2022年4月以來的DR007 下降並未對創新藥整體的估值回調產生明顯提振作用。究其原因,我們認爲貨幣政策放松釋放的是宏觀流動性,但是不同層級的資金具 有不同的風險偏好,並不一定會進入股市、進入創新藥板塊。貨幣政策放松對於 創新藥的意義在於,創造更好的融資環境,通過融資現金流增加在手現金,從而 對研發進行大力投入。例如,在 2020 年初的貨幣政策放松與社融增長之後,對 創新藥板塊最明顯的影響是企業融資環境改善,2020 年年下半年~2021 年上半 年化學制劑和其他生物制品子行業(選取申萬行業三級分類,下同)吸收投資收 到的現金、IPO 募資額和數量均值都大幅增加。

根據上數據分析,我們認爲,貨幣政策放松所釋放的流動性更直接的影響是爲創 新藥公司創造更好的融資環境,即創造融資現金流,爲企業的長遠發展奠定現金 基礎。雖然不一定能夠立竿見影地啓動二級市場的創新藥牛市,但是良好的融資 環境將爲創新藥的發展壯大提供充足的資金用於投入研發,當創新研發產生優秀 的藥物成果,將在未來爲企業創造充沛的銷售現金流,從而改變市場預期,帶來 估值體系的提升。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

詳見報告原文。

精選報告來源:【未來智庫】

- 恆生醫療ETF(513060)

- 酒ETF(512690)

- 能源ETF(159930)

- 藥明康德(02359)

- 藥明生物(02269)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:醫藥行業專題研究:從宏觀視角剖析創新藥,如何站在更高維度看估值

地址:https://www.breakthing.com/post/22608.html