10月3日,我們的國慶長假期間,美股在10月迎來开門紅。

10月3日美股的第一個交易日,美國三大股指全线上漲,道指上漲765點,漲幅爲2.66%;標普500指數漲2.59%,納斯達克指數漲2.27%,美股3號的上漲跟近期的一些變化有關。

首先回顧一下,過去一段時間,在全球諸多不確定性、美聯儲加息及歐洲的”搖搖欲墜“之下,全球風險資產頭上都籠上了烏雲。

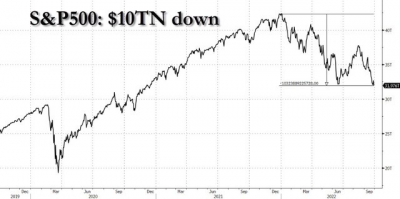

隨着美聯儲在9月下旬完成連續的第三次暴力加息,以及9月底的”超級央行周“多國央行表示加息,美股今年以來的跌幅已經排到史上第三,其他有的國家出現了”股匯雙殺“甚至像英國,雖然英鎊後續修復失地,但英鎊對美元匯率在9月26日一度跌至1971年以來最低,短暫出現了一段”股債匯三殺“局面。

標普今年以來累計下挫了25%,跌幅已經排到史上第三(1931年以來)

標普今年以來累計下挫了25%,跌幅已經排到史上第三(1931年以來)

但近期,可以說出現了一些變化。

9月底英國央行下場”救市“,10月3日美國9月ISM制造業PMI數據公布,數值爲50.9,預期爲52.2,前值爲52.8,分項指數中,新訂單及價格指數分別跌至47.1和51.7,後者觸及2020年6月以來最低水平,數據不及預期。

同時,近期瑞信身處破產傳言,在上述諸多變化的背景下,市場下調了對美聯儲強硬加息的預期。

越來越多的投資者也开始懷疑,隨着全球金融的”陰雲不斷增加“,面對通脹的多國央行是否會繼續積極抗擊通脹。

應該說,美聯儲內部出於平衡經濟和金融市場壓力的考慮,也有一些不同的聲音傳了出來。

美聯儲副主席布雷納德發表了自上周議息會議以來美聯儲領導層的第一次講話,她承認美聯儲面臨加息過度和加息太少的兩重風險,表示應避免過早撤除加息,但同時警告稱,全球央行迅速加息可能引起金融市場震動。

舊金山聯儲主席戴利也表達了類似觀點。周二,她在一場金融研討會上發表講話時表示,美聯儲在抑制需求以減緩通脹而又不會引發衰退之間的微妙平衡將會是一場“鬥爭”。

與美聯儲主席鮑威爾此前的堅決表態相比,布雷納德和戴利的講話展現出了一絲細微的變化。

美聯儲主席鮑威爾,態度依然堅決

當然,美聯儲內部支持繼續大力度、快速加息的聲音仍然很大。

像克利夫蘭聯儲主席梅斯特表示,即使經濟步入衰退,美聯儲也必須繼續積極加息,以打贏這場與通脹的战爭。

實際上,美聯儲官員在加息速度方面的分歧早在9月議息會議後公布的點陣圖就已經顯現,有8名官員預計今年年底,聯邦基金利率將達4%-4.25%,而有9名官員的預測高出了25個基點。聯儲官員的預期中位值爲,今年底利率達到4.5%,明年達到本輪加息周期的利率高峰4.6%。

對於全球的權益市場而言,美聯儲每次开啓新一輪加息周期時權益市場在短期內均有不同程度的回調,但對我國的影響更多還是受到基本面、預期、經濟周期等因素的制約。

浙商證券復盤1990年以來美國加息周期,總結出股票、債券、商品以下配置規律:(當然過往的一些表現雖不能完全參考當下,但可以有所思考與啓示)

股票:(1)整體看,美聯儲四輪加息周期中,全球股市在相對強勁的周期時有三次整體是上漲的,因此加息對於權益的影響並不絕對,需要觀察估值水平與盈利預期的影響強弱;

(2)分階段看,美股往往在加息早期或加息末期出現調整;

(3)而在美股調整期間,A股和港股也往往受到階段性影響,但影響大小不一,走勢更多取決於我國經濟和貨幣政策。

債券:(1)利率債收益率通常跟隨國家的基准利率同向變動;

(2)短期國債更多受到資金面影響,在加息階段中較長債上升更明顯;

(3)長期國債反映市場對於未來經濟的預期,加息後期容易出現期限利差倒掛。

所以說,美聯儲加息已經對全球股市帶來一定衝擊後,往後看,在加息的中後期,對A股的影響並不應該被過分誇大,更多還是要考慮基本面、經濟周期的影響。

通過目前種種跡象來看,包括美聯儲內部出現不同聲音,美聯儲可能已經處於加息末期,對A股的影響也會逐漸減小。展望後市,如果美國通脹明年上半年能出現明顯回落,屆時,國內的風險資產受壓制的情況也將有望明顯緩解。

節後,我們的策略組合(202088)會迎來重磅的”煥新“,有一些新的變化會給到大家,幫助大家更好的做四季度及2023年的配置,請大家持續關注!

謝謝大家,還是繼續祝大家國慶假期快樂!

-The End-

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲內部已現分歧,後續的加息會如何影響配置?

地址:https://www.breakthing.com/post/22951.html