本文僅爲信息交流之用,不構成任何交易建議

本文爲「硬核財經」原創 作者|硬核研究院 微信公衆號|yinghecaijing

9月29日,萬科旗下物業管理公司萬物雲空間科技服務股份有限公司(以下簡稱“萬物雲”,02602.HK)在港交所上市首日破發,隨後多日波動下滑,今日收盤報44.2港元/股,較發行價49.35港元下跌10.4%,市值跌至516億港幣。值得注意的是,早期通過認購股權入股萬物雲的博裕資本和58同城,早早的在去年高位套現,以將近千億市值變現,賺得盆滿鉢滿。

01

博裕資本、58同城高位逃頂,上市前夕減持

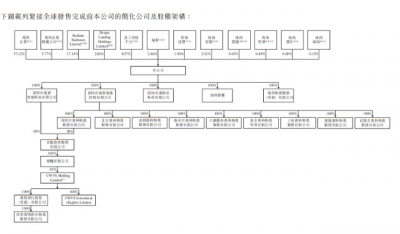

萬物雲成立於2001年,成立之初,萬科企業和萬科財務顧問分別持股90%和10%,自2011年3月萬科財務顧問向萬科企業轉讓本公司10%的股權後,萬物雲成爲萬科企業的全資子公司,2017年,經博裕資本旗下Radiant Sunbeam Limited與58集團旗下Dream Landing Holdings Limited 共計17億元認購融資,認購完成後萬物雲估值爲60億元。

2018年1月,萬物雲由有限公司改制爲股份有限公司。2021年11月,博裕資本分別向瑞軒、珠海達豐、睿達第三有限公司轉讓所持總計約7%的股權,價格分別爲29.94億元、19.96億元、19.96億元, 一個月後,58同城以19.91億元的價格向海南雲勝轉讓所持2%股權,彼時,萬物雲估值近千億元,4年的等待爲博裕資本和58同城分別帶來約65億和18億元的淨利潤。

上市前夕,外部機構在萬物雲的持股情況是:博裕資本持股17.14%,58同城持股2.86%、瑞軒持股2.86%,海南雲勝2.01%,珠海達豐持股1.9%,海南慧佳0.69%、海南智博0.49%,海南慧優0.45%、海南瑞鴻0.15%。

02

市場份額第一,營收毛利增速偏低

萬物雲目前共有三大業務:社區空間居住消費服務、商企和城市空間綜合服務和AIoT及BPaaS解決方案服務。其中,按2021年的收入計,萬物雲在在中國物業管理服務市場和城市空間綜合服務市場份額均排名第一,社區空間居住消費服務佔比逐年下降,從2019年的63.4%下降至55.5%,商企和城市空間綜合服務逐年上升,從2019年的30.8%上升至2021年的36.7%,AIoT及BPaaS解決方案服務則呈現波動,2019-2021年佔比分別爲5.8%、5.7%和7.8%。

萬物雲2019年至2021年,萬物雲分別錄得139.27億元、181.45億元、237.05億元的收入,年復合增長率超30.5%。中指研究院發布的《2022中國物業服務上市公司TOP10研究成果》數據顯示2020-2021年物業服務上市公司營收增速均值爲39.5和49%,在上市公司中,萬物雲的增速不及平均值。

萬物雲的毛利率從2019年的17.7%上漲至2020年的18.5%,又在2021年跌到17%。數據顯示,去年物業服務上市公司的毛利率均值爲29.1%,相較而言,萬物雲的毛利率處在行業低位。

03

項目集中於一线、新一线及二线,針對存量競爭第三方市場

萬科作爲萬物雲最大的單一客戶,其發展狀況將直接影響萬物雲的業績增速。2021年萬科實現銷售面積3807.8萬平方米,同比下降18.4%。公司的商品房市佔率約3.5%,較去年 4.03%有所下降。2021年萬科業績的下滑,使得同期萬物雲社區空間居住消費服務、商企和城市空間綜合服務中來自萬科的收入從26.93億元增長至34.22億元,增長率僅爲27%,低於萬物雲總營收的增速。

不過,萬物雲也在不斷減少對萬科的依賴,提升發展的獨立性。2021年萬物雲來自於獨立第三方業務的收入爲191.48億元,佔總收入的80.8%,同比增長近30%。2022年上半年,其淨增在管住宅收入的70.2%來自於第三方外拓,淨增商企和城市空間綜合服務在管項目收入中的76.5%來自於第三方外拓。

中國指數研究院數據顯示,2021年百強企業管理面積均值達5692.98萬平方米,同比增速達16.69%,高於同期全國商品房竣工面積增速11.18%,這表明物企的市場集中度在提升,存量市場的重要性更爲凸顯,整個物業管理市場市場化競爭趨勢增強。在新房完工和銷售情況持續疲軟的狀態下,針對存量的第三方市場競爭已經成爲物企業績增長的關鍵。

根據招股書,萬物雲將把此次上市募資金額中的約25%(或約14.14億港元)用於擴張業務,預計於2022年、2023年及2024年及以後分別對不少於100個、150個及150個新獨立第三方住宅項目進行初始投資,战略性地集中於一线、新一线及二线城市,旨在增強在未來三至五年從業主委員會及其他獨立第三方獲得新項目的競爭力。此外,萬物雲預計於未來三至五年收購5至15家住宅物業服務供貨商的大多數權益。

04

商企服務毛利過低,且顯著低於華潤萬象

根據弗若斯特沙利文的資料,預計2026年中國商企空間綜合服務市場的收入將達到人民幣65853億元,2021年至2026年期間的年復合增長率爲17.3%,而同期中國小區空間居住消費服務市場的年復合增長率僅爲9.9%,商企服務巨大的增長空間,吸引着各大物企爭相布局。

2018年萬物雲入股國際房地產顧問「五大行」之一的戴德梁行,並於次年進一步與戴德梁行建立战略合作夥伴關系,打造了萬物梁行和萬物商企兩個品牌。目前萬物雲可以靈活使用萬物梁行、戴德梁行及萬物商企三大品牌,已覆蓋互聯網、房地產、金融、通訊、醫療、高端制造業等衆多行業,2019年、2020年及2021年商業物業及設施管理服務產生的收入分別爲人民幣42.9億元、64.9億元及人民幣86.9億元,佔總營收比分別爲30.8%、35.8%和36.7%。

但萬物雲的商企服務問題在於毛利較低,2019至2021年其商企物業及設施管理服務毛利從15.5%降至13.7%,开發商增值服務毛利從28.1%降至19.5%,萬物雲在公告中將此情況主要歸因於項目組合的迅速拓展且早期階段毛利率相對較低的新服務委托的佔比較高,的確,從成本端來看,快速擴張的同時,成本中最大項目分包成本也從2019年的24.5億元提升至2021年的85.2億元,增長近三倍,明顯拖累毛利。

而與此形成鮮明對比的是,華潤萬象生活同期商企服務毛利由21%增長至近50%。華潤萬象生活成立於2020年,是從華潤置地拆分出來的定位高端商業及住宅管理服務公司,是目前市值最高物企上市公司,公司商企服務在國內處於頂尖地位,旗下購物中心主要定位高端及中高端,以“萬象”系列爲名,目前主營系列主要爲“萬象城”、“萬象匯”、“萬象天地”,單位面積租金水平位居全國第一。其商業運營業務主要可分爲开業前管理服務和運營管理服務兩大類:开業前運營管理服務包括定位及設計服務和招商及管理服務兩部分業務;運營管理服務包含开業籌備服務、租戶指導服務、消費者管理服務、市場推廣及宣傳服務。开業前服務主要以定額費用收取,而運營管理服務則一般採取傭金制,這兩大服務涵蓋商家全過程賦能,不僅帶來購物中心銷售額的提升,更擴大了品牌影響力和競爭力,推高租金,提高了毛利。

根據招股書,商企空間綜合服務市場競爭激烈且分散。按2021年的收入計,商企和城市空間綜合服務市場中的前五大商企和城市空間綜合服務提供商佔0.77%的市場份額,要想在如此競爭激烈的市場進行擴張,萬物雲商企服務的毛利預計仍將處於較低的水平。

05

募資30億押注“雲”,擬整合增值服務商

萬物雲持續投入研發活動並开發了一系列技術驅動的解決方案,致力於小區、商企和城市空間服務的標准化及數字化,包括AIoT解決方案和BPaaS解決方案,目前AIoT及BPaaS解決方案服務是萬物雲除小區空間居住消費服務、商企和城市空間綜合服務之外的第三大業務, 於2019-2021年以及2022年上半年分別產生8.06億元、10.34億元、18.50億元和11.55億元,佔總收入之比分別爲5.8%、5.7%、7.8%和8.11%,同期毛利率21.2%、24.6%、29.9%和33%,均高於同期公司總體毛利率。

所謂AloT 即AI+IoT,中文表達爲智能物聯=人工智能+物聯網,萬物雲通過千萬數量級的傳感器結合雲邊AI監測和處理突發事件。目前AIoT解決方案已成功商業化,通過旗下萬睿科技,萬物雲可提供建築規劃設計、技術开發集成、施工及安裝、售後運營及維護全階段的一體化智慧空間解決方案。AIoT解決方案於2019年、2020年及2021年分別產生收入6.92億元、7.82億元及12.16億元,年復合增長率達32.5%。

BPaaS即Business Process as a Service的縮寫,譯爲業務流程即服務,是按照預定步驟完成交付到雲平台上的業務任務的過程。萬物雲基於數據和算法,結合AIoT系統和遠程運營能力打造了各類BPaaS解決方案,對傳統的服務進行標准化和數字化的運營。截至2022年3月31日,萬物雲在武漢的遠程數據運營中心實現了全國超過2,000個物業項目的聯動。

在技術的加持下,萬物雲推出了「萬物雲街道」模式,以街道爲單位,按在管項目爲駐點及員工20至30分鐘可達爲半徑構建新的服務圈,通過人員共享和快速響應的舉措,爲街道內的所有空間提供混合服務,該模式在深圳和武漢的試點中取得了較好的成績,有助於創造新的收入機會、實現規模經濟。目前萬物雲已將符合潛在萬物雲街道選擇標准的3,402條街道作爲其首期擴張目標。

萬物雲對科技的重視,從上市募資用途便可見一斑。招股書顯示,萬物雲此次預計募資淨額爲57億港元,其中31.1億港元將用於“雲”相關業務:約5.66億港元將用於投入標准化和數字化舉措,以促進萬物雲街道所管理空間的整合及資源共享;約14.13億港元將用於投入AIoT及BPaaS解決方案的开發,加強开發硬件與軟件產品的能力;約11.31億港元在未來三至五年將用於收購三至五家增值服務提供商及行業上下遊供應鏈服務提供商的大多數權益來孵化萬物雲生態系統。

06

行業寒冬,剩者爲王

我們選取了24家香港上市的內地物業管理公司作爲樣本,2022年上半年這些公司合計營收908.37億元,同比增長了34.8%,增速較去年同期下降20個點,合計歸母淨利潤77.84億元,同比減少了13.6%,歸母淨利潤率由去年同期的13.36%降至今年的8.57%。營收增速放緩、淨利潤率降低成爲物管行業的趨勢。

根據資料,中國住宅物業服務市場分散。2021年五大物業服務公司的住宅物業服務收入佔該市場總收入的18.8%。隨着這一市場的競爭日趨激烈,預計該等中小型企業將難以通過豐富在管物業類型而實現業務擴張及跨區域發展。於2021年,中國有超過110,000家住宅物業服務公司,其中約45%隸屬於房地產开發商,而約55%爲獨立的住宅物業服務公司。隨着住宅物管市場競爭的進一步白熱化,以及商企服務和科技領域的高門檻高成長特徵顯現,預計物管賽道玩家將進一步分化,而這一特徵已經在資本市場得到了一定程度驗證:港股物企股平均市盈率今爲個位數的情況下,依舊有市盈率20-30的頭部玩家,而這樣的分化,很可能只是個开始。

我們可以預期,隨着過去房地產开發高速發展期一去不復返,針對存量房地產市場的競爭將進入拼刺刀階段。

未來,剩者爲王。

-End-

推薦閱讀

北大校友又一家IPO,臻和科技遞表港交所,中金、高瓴、經緯、華興都投了

長租公寓第一股:創始人出局,投資人成大股東,誰接盤?

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:萬物雲香港上市,較發行價下跌10.4%,博裕資本、58同城上市前夕高位逃頂

地址:https://www.breakthing.com/post/23329.html