圖片來源:東方IC

10月18日,飛天雲動正式登陸港交所,开盤價報2.21港元/股,與發行價持平,成爲“元宇宙第一股”。

頂着這一光環上市的飛天雲動,首日在二級市場的表現卻較爲平淡。其股價平开後一度走低,盤中最低觸及1.98港元/股,最終收報2.12港元/股,跌幅爲4.07%,市值約38.37億港元。

在業務層面,目前飛天雲動的主營AR/VR內容及服務,但其去年底發布的飛天元宇宙平台暫無變現業務模式,未來發展及營運仍存不確定性。

對飛天雲動而言,依靠“元宇宙”概念成功上市後,還需進一步提高技術能力,從而能在一定程度上加強投資者們對該公司的信心。

獲輕微超額認購,引入商湯、安吉國際等基石投資者

飛天雲動於今年7月8日在港交所提交上市申請,並因在招股書中提及“元宇宙”三百余次而備受關注,被認爲在衝擊“元宇宙第一股”。

9月22日,飛天雲動通過港交所上市聆訊,9月26日开始招股,一直到10月18日上市,飛天雲動謀求上市的進程不過三個多月。

據公告,飛天雲動此次發售價爲每股發售股份2.21港元,這一定價爲其此前披露招股區間2.21港元至2.88港元的下限定價。按2.21港元的發售價,該公司自全球發售收取所得款項淨額估計約爲5.319億港元(假設超額配股權未獲行使)。

配發結果顯示,飛天雲動本次IPO全球發售2.715億股股份,其中香港公开發售、國際發售股份均獲輕微超額認購,分別約爲可供認購股份的1.05倍、1.07倍。

對於這一認購情況,艾媒咨詢CEO張毅對藍鯨TMT記者表示,相比於大部分技術公司的上市IPO的情況,這個數據不算好。

“從目前的表現情況來看,投資者對飛天雲動主打的元宇宙概念可能還會有一定的顧慮。另外從財務數據上看,它的主要收入來源還是來自於營銷服務,而這在轉化或者是利潤上有比較大的不確定性。同時,飛天雲動的技術能力所呈現出的門檻,總體來說不算太高,這點可能也是投資者比較擔心的地方。”張毅表示。

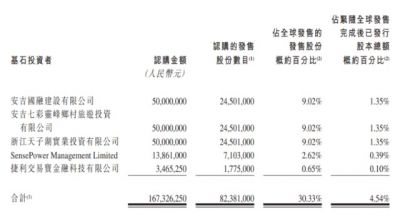

基石投資者方面,飛天雲動此次引入了5名基石投資者,其中安吉國際、七彩靈峰、浙江湖分別認購5000萬元,分別認購發行股份數2450.1萬股;商湯旗下SensePower認購約1386.1萬元,認購發行股份數710.3萬股;捷利交易寶認購金額約346.53萬元,認購股份約177.5萬股。

根據發售價每股發售股份2.21港元,基石投資者已認購合共8238.1萬股股份,合共佔該公司緊隨全球發售完成後已發行股本約4.54%(假設超額配股權未獲行使)及全球發售的發售股份總數約30.33%(假設超額配股權未獲行使)。

三年前從遊戲業務轉向AR/VR賽道,2021年淨利潤7172萬元

飛天雲動於2017年由遊戲業務轉向AR/VR內容及服務業務,於2019年才完成轉型,並產生來自AR/VR SaaS業務的收入。

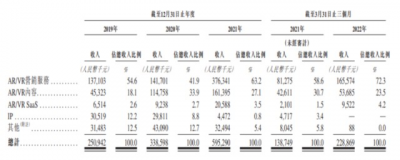

飛天雲動目前主要提供AR/VR營銷服務、AR/VR內容、AR/VR SaaS及IP業務。其中,AR/VR營銷服務業務是其最主要的收入來源,近年在總營收中佔比約50%。

從總體業績上看,飛天雲動近三年的業績呈增長趨勢。

招股書顯示,2019年至2021年,其營收分別爲2.5億元、3.39億元、5.95億元,年復合增長率爲54.02%;毛利分別爲0.75億元、1.05億元、1.76億元,年復合增長率達52.65%;淨利潤分別爲4188萬元、6025萬元、7172萬元。

張毅認爲,飛天雲動上市後的表現,將取決於其在三個方面的可持續性。“第一是營收和利潤的可持續性,尤其是淨利潤能不能呈現一定的高成長趨勢;第二是元宇宙本身概念的落地性,目前從投資者所反饋的信息來看,大多認爲用營銷服務來支撐元宇宙有些不足,或者是有套概念的意思;第三是來自行業市場是否足夠大,因爲目前總體來看,ARVR的內容服務市場或者是營銷市場並不大,天花板比較明顯,而這將會掣肘該企業的發展性。”

飛天雲動也曾在招股書裏表示,與搜索引擎等其他傳統方法相比,通過AR/VR營銷等新方法及渠道進行的營銷仍然不太成熟。公司業務的未來增長可能會受到以下因素制約:新興AR/VR營銷渠道的接受程度及擴張、現有AR/VR營銷渠道的持續使用及增長。即使AR/VR營銷被廣泛採用,廣告客戶也可能不熟悉或不愿意對類似服務進行大量投資。

據公告,假設超額配股權未獲行使,飛天雲動擬動用所得款項淨額約40%用於增強研發能力及改進服務及產品;約25%將用於提升銷售及營銷職能;約15%將用於選定合並、收購和战略投資;約10%將用於未來12至36個月开發飛天元宇宙平台;剩余約10%將用於運營資金及一般公司用途。

從資金分配來看,飛天雲動將主要的資金投入到了研發及銷售上。此前,該公司曾因爲營銷支出大、研發投入較少而受到質疑。

招股書顯示,2019年至2021年及2022年第一季度,其研發开支分別約爲1142.5萬元、1504.6萬元、2170.3萬元及815.2萬元,分別佔同期總收入約4.6%、4.4%、3.6%及3.6%,有逐年走低趨勢。

與此同時,飛天雲動收入成本中佔比最大的爲流量獲取成本,分別佔上述報告期總收入成本65.6%、59.2%、74.2%及81.5%。流量獲取成本由2019年的1.15億元增加至2020年的1.38億元,進一步增加至2021年的3.115億元。2022年第一季度爲1.27億元,同比增加84%。

專家:AR/VR營銷服務不足以支撐元宇宙成長,飛天雲動需提升技術儲備

2021年下半年起,“元宇宙”掀起的熱浪持續不斷,在多個行業翻湧着。一時之間,VR/AR、虛擬人、數字藏品、虛擬世界等迅速發展,軍工元宇宙、智慧生活元宇宙、甚至教育元宇宙等概念也被推出。

到如今,這個概念已被追捧了一年左右,依然吸引着新公司的加入,並不斷有新品問世。不過,Meta二季度業績不及預期、元宇宙平台用戶數量及留存率不及目標,以及曾經火爆的元宇宙世界“分布式大陸(Decentraland)”被曝24小時內的“活躍用戶”僅38人、騰訊等多個平台停止旗下數字藏品發行等情況,也讓大衆更理性地看待元宇宙及相關發展。

“目前來看,投資者對元宇宙期望比較高,主要還是因爲元宇宙的技術能力,以及用戶的付費能力,這兩個能力是元宇宙被追捧的重要因素。”張毅認爲。

對於飛天雲動而言,無論是主營業務還是其正在研發的飛天元宇宙平台,似乎都將重心放在了AR/VR營銷服務上。

飛天雲動表示,計劃於飛天元宇宙平台提供AR/VR營銷服務,並透過吸引用戶瀏覽,飛天元宇宙預期可爲AR/VR營銷服務客戶收集流量。同時,計劃於飛天元宇宙平台提供內容开發服務,並就AR/VR內容產品向客戶收費,以及將AR/VR SaaS平台與飛天元宇宙平台連接,以期望吸引更多用戶到訪其AR/VR SaaS平台。

“在整個互聯網市場,或者是在泛互聯網市場,靠營銷作爲收入的企業過去曾大量出現通過做流量等行爲獲得營銷規模的這個問題。而這在過去約十年內,被投資者認清以後,受到了廣泛的質疑和擔憂。所以從這個角度來看,營銷服務,我不認爲是元宇宙未來可成長、可承載的支撐型力量。”張毅表示。

“如果飛天雲動繼續打元宇宙概念,那就要看能不能在元宇宙的核心技術、核心產品,被消費者或者是用戶廣泛接受。而廣泛接受的前提,一定是大量的用戶愿意付費。所以從這個角度來看,飛天雲動未來可能會涉及到業務轉型的可能性,但未來具體操作會走到什么程度,我們也是拭目以待。”張毅進一步對藍鯨TMT記者表示。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:飛天雲動衝擊“元宇宙第一股”:獲輕微超額認購,暫無業務變現模式

地址:https://www.breakthing.com/post/24060.html