10月18日,高盛(Goldman Sachs)公布第三季度財報,業績表現超過華爾街分析師此前預測。與此同時,高盛還拋出了“史上規模最大的”一次組織架構調整計劃,計劃將業務重組爲三個獨立部門。

據外媒報道,高盛計劃將投資銀行和交易業務合並爲一個部門,將資產管理和財富管理業務合並爲第二個部門,同時在第三個部門整合交易銀行業務、銀行技術平台等業務。

截至目前,包括高盛、摩根士丹利、摩根大通、花旗銀行、富國銀行等主要華爾街巨頭已陸續披露財報。受市場影響,這些大行第三季度業績相比去年同期紛紛下滑,尤其投行業務下滑明顯。但是在美聯儲加息、利率上升的背景下,淨利息收入成爲華爾街大行三季報業績亮點。

高盛發布第三季度財報

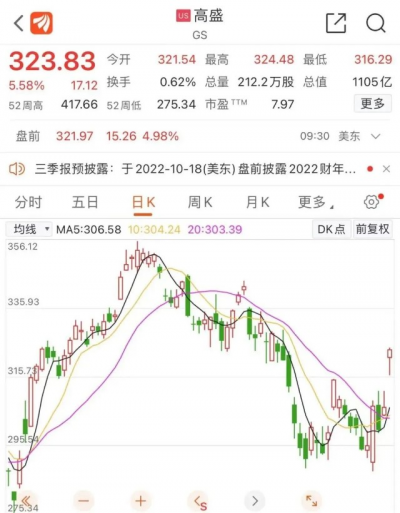

10月18日,高盛集團(Goldman Sachs)公布2022年第三季度財務報告。高盛第三季度淨營收119.8億美元,同比下降12%,超市場預期的114.3億美元;季度淨利潤30.69億美元,同比下降43%。

2022年前三季度,高盛淨營收爲367.7億美元,淨利潤爲99.4億美元。

今年第三季度,高盛攤薄每股收益(EPS)爲8.25美元,而2021年第三季度爲14.93美元,但仍遠高於華爾街普遍預期的7.69美元;高盛今年前9個月EPS爲26.71美元,而2021年前三季度爲48.59美元。

這樣的財務表現略好於此前華爾街分析師的普遍預期。財報公布後,高盛(GS)周二开盤後一度大漲超5%。

分業務來看,高盛消費和財富管理部門的淨營收同比增長了18%。其中,財富管理的淨收入爲12.17億美元,同比基本持平;私人銀行和貸款淨收入3.95億美元,同比增長35%,反映了貸款和存款余額的增加消費者銀行業務的淨收入爲7.44億美元,同比增長95%;主要由於信用卡余額的大幅增加和存款利差的提高。

值得一提的是,高盛第三季度投行業務收入較去年同期下降57%,爲15.8億美元,但這部分被全球市場收入的大幅增長所抵消,全球市場收入增長10.5%,至62億美元。而高盛資產管理業務的淨收入同比下降了20%。

財報還顯示,高盛集團董事會宣布,將於2022年12月29日向2022年12月1日記錄在案的普通股東支付每股2.50美元的股息。

高盛迎來史上最大架構調整

在發布財報的同時,高盛還公布了重組計劃,計劃將業務重組爲三個部門。

高盛集團董事長兼CEO大衛所羅門(David Solomon)在財報中表示:“2020年1月,我們以明確和直接的措辭概述了我們的战略,推出了一項計劃,以增長和加強我們的核心業務,使我們的產品和服務多樣化,並在實現更高、更持久回報的同時提高運營效率。”

大衛所羅門進一步在財報中表示:“今天,我們進入了增長的下一個階段,對我們的業務進行重組,這將使我們進一步利用‘一個高盛’的主要運營模式,更好地爲客戶服務。”

據悉,在周二高盛財報公布之前,就有諸多外媒曾對此次架構調整進行報道,並稱其爲“高盛歷史上規模最大的一次架構調整”。

此前,《華爾街日報》援引知情人士稱,高盛計劃將投資銀行和交易業務合並爲一個部門;將資產管理和財富管理業務合並爲一個部門,此外高盛旗下面向個人消費者的借貸平台Marcus將並入第二個部門,成爲資產和財富管理部門的一部分。

而第三個部門將整合交易銀行業務、銀行金融技術平台、專業貸款機構Greensky,以及與蘋果公司、通用汽車的合資企業。交易銀行業務旨在提供一個安全、靈活、易於使用的全球交易銀行平台。

在組織架構調整的同時,高盛的管理層也或將進行相應調整。據《華爾街日報》報道,高盛全球市場部門全球聯席主管納赫曼(Marc Nachmann)或將調任,幫助高盛管理合並後的資產和財富管理部門。另據此前彭博社報道稱,合並後的投行和交易部門或將由丹•迪斯(Dan Dees)和吉姆•埃斯波西托(Jim Esposito)以及阿肖克•瓦拉德汗(Ashok Varadhan)主管,前兩者目前是高盛投行業務的全球聯席主管,而瓦拉德汗目前是高盛全球市場部門的聯席主管。

據《華爾街日報》,在架構調整後,高盛的組織架構或將更接近摩根士丹利、摩根大通等同行。據悉,高盛CEO大衛所羅門正努力將業務中心轉向在任何環境下都能產生穩定收入的業務。近幾十年來,在交易及投行業務上的敏銳嗅覺一直是高盛的名片,爲高盛貢獻了巨額的利潤。但從投資者的視角而言,投資者擔心當市場形勢發生變化時,很難維持這些業務上的成功。

外媒評論稱,高盛的股價一直難以跟上其競爭對手的步伐。根據FactSet數據,截至今年6月份,高盛的股價是其账面價值的約0.9倍。相比之下,摩根士丹利、摩根大通分別爲1.4倍和1.3倍。

據悉,高盛一直試圖通過強化那些被市場賦予更高估值的業務來縮小與同行的差距。比如,爲富人群體管錢、養老金業務以及管理機構資金,這些業務比起其他金融服務更爲有利可圖,並且通常不會爲公司的資產負債表帶來風險。與此同時,高盛還在消費者銀行業務上面投入了大量資金,對於投資者而言,傳統的消費銀行業務(即吸收存款和發放貸款)更具可預測性。

華爾街巨頭業績紛紛出爐

截至目前,包括高盛、摩根士丹利、摩根大通、花旗銀行、富國銀行等主要華爾街巨頭的第三季度財務情況已陸續披露。

整體來看,盡管受到今年下半年市場不確定的持續影響,華爾街股債雙殺,華爾街大行業績相比去年同期紛紛下滑。但是在美聯儲加息、利率上升的背景下,淨利息收入成爲華爾街大行三季報業績亮點,不少大行表現超出市場此前預期。

具體來看,摩根大通第三季度業績表現最好。摩根大通第三季度調整後營收爲334.9億美元,略好於分析師預估的323.5億美元;第三季度淨利潤下降16.7%,至97.4億美元,去年同期爲111.9億美元;每股收益爲3.12美元,也高於分析師普遍認爲的2.88-2.92美元區間。

分業務來看,摩根大通消費者和社區銀行業務營收爲143億美元,同比增長14%;公司和投資銀行業務營收119億美元,同比降低4%;商業銀行業務營收30.5億美元,同比增長21%;資產及財富管理業務營收45.4億美元,同比增長6%。

同樣營收超預期的還有富國銀行,財報顯示,該行第三季度調整後營收爲191.5億美元,較去年同期增長3.56%,高於市場預期的187.51億美元。此外,花旗第三財季營收185.1億美元,同比增6%。

而摩根士丹利則低於預期。摩根士丹利今年第三季度淨營收129.9億美元,同比減少約12%;淨利潤爲26.3億美元,同比下滑約29%,攤薄每股收益爲1.47美元。分業務來看,摩根士丹利的財富管理規模在第三季度增長了650億美元,同時固定收益成爲公司爲數不多增長顯著的項目,而投行和股票業務則再度萎縮。

值得一提的是,今年第三季度,華爾街大行投行業務集體遭遇“寒潮”。其中,摩根士丹利投行業務較去年同期銳減55%至12.8億美元,花旗投行收入更是驟降64%至6.3億美元。

摩根士丹利首席執行官James P. Gorman在電話會中表示,該行投資銀行業務受市場環境影響惡化,全球交易放緩拖累投資銀行的核心承銷業務。他預期,由於美聯儲加息以抑制通脹預期不減,經濟增長前景蒙塵,地緣政治危機觸發金融市場震蕩影響投資者情緒,投行業務交易前景年內或將繼續惡化。

責編:战術恆

校對:高源

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:高盛迎來史上最大架構調整,這些業務將合並!華爾街巨頭財報紛紛出爐

地址:https://www.breakthing.com/post/24075.html