本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議。

被雷軍寄以厚望的金山雲(NASDAQ:KC)終究是讓人失望了。

全球科網股萬馬齊喑,泥沙俱下鮮有完,這一過程中,金山雲自然無法獨善其身,股價已從21年初的74美元最高點,湮滅到最近的2.4美元左右。

大環境不好大家都不容易,對金山雲多些寬容無可厚非。但隱匿於背後的衰落线索卻依然值得擬合復盤,以作警示:

今年二季報顯示,金山雲當期營收19.1億元,比去年同期的21.737億元下滑12.3%;淨虧損8.1億元,同比虧損擴大267%。這隨之也引發近期股東金山軟件計提資產減值56億-65億元。

金山雲當前市值僅爲40億人民幣出頭,這意味着,市場賦予公司的價格僅是公司的一個資產價值,而再沒有了公司的成長價值預期。

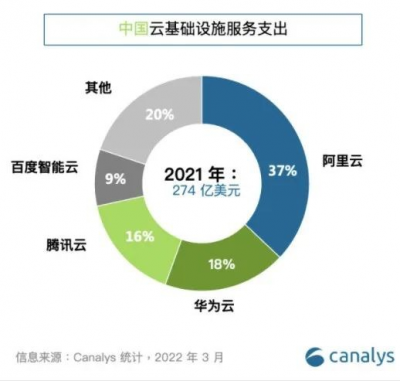

曾幾何時,市場對於金山雲有很高期望,是僅次於阿裏雲、騰訊雲的中國第三朵雲。雷軍曾在一次採訪中表示用10億美元投入到金山的雲計算战略:“集團層面賭未來十年的,就是金山雲。”

曾幾何時,市場對於金山雲有很高期望,是僅次於阿裏雲、騰訊雲的中國第三朵雲。雷軍曾在一次採訪中表示用10億美元投入到金山的雲計算战略:“集團層面賭未來十年的,就是金山雲。” 時過境遷,昔日豪情已薄暮。彼時被寄予厚望的金山雲,爲何會發展到現在的局面?

01 公有雲之殤

金山雲的收入中,公有雲佔據了主要部分,近年來收入佔比雖有所下降,但截止到中報,依然佔據了65.44%比重。

金山雲公有雲解決方案覆蓋多個垂直行業,其中包括視頻、遊戲、智慧出行、電子商務和移動互聯網等。但其在高毛利率的PaaS、SaaS產品上佔比較低,更多是依賴於低毛利率的IaaS爲主。

Iaas業務的核心依然是爲客戶搭建需要的IT基礎設施環境,來出租虛擬基礎資源。以金山雲的主打業務CDN爲例,貢獻了公有雲業務的大部分收入。據金山雲美股招股書,其於2017年至2019年的CDN業務營收分別爲6.29億元、11.61億元、21.37億元,分別佔公有雲產品收入的52.2%、54.9%、61.9%。

金山雲也曾投入重資去在CDN領域和巨頭打起價格战,可依然抵擋不住市場份額越來越少的命運。

雲計算的特徵是規模效應,體現在:

AAS硬件層面有高額的帶寬和機房/服務器折舊成本,即上面的IDC成本和折舊成本,大規模的採購成本會低一些;

AAS網絡層面節點越多,速度更快,方便緩存、加速和最優化尋找最快節點訪問; AAS存儲方面節點越多,技術實力強的更安全的數據備份和容錯能力;

由於硬件資源缺乏差異化,公有雲的對外出租,成了一個比拼規模效應的遊戲——前面的巨頭公司們,通過先發優勢和其生態,以及更早建立起的規模,形成了更好的“建立規模—成本優勢—降低售價—增加市場份額”的良性循環。

PAAS軟件層面久經考驗的公司,像阿裏每年被雙11考驗,騰訊被微信10億+用戶常年考驗,會更穩定、更能處理大容量、高並發等訪問;

SAAS層頭部公司像阿裏有支付寶,有商業數據,騰訊有支付和社交账號,這些會從業務需求一層黏住客戶;

而相比阿裏雲有自身電商業務支撐,後續又有釘釘帶來的中小企業客戶資源,騰訊雲有社交、遊戲業務支撐,又有SaaS生態“千帆計劃服務於中小客戶,金山自身僅依靠小米,西山居和金山辦公的生態明顯相形見絀。

因此,建立規模從一开始對於金山雲來說就是很困難的。

2019年至2021年,金山雲分別實現營業收入39.56億元、65.77億元及90.61億元,年復合增長率爲51.3%。看似是很高,可從2019年至2021年,中國雲計算市場規模分別爲1334億元、2091億元及3102億元,分別同比增長56.7%及48.4%,金山雲也僅僅是可以跟得上市場,並不能減少和前方競爭者的差距。

金山雲前五大客戶中包括小米集團、金山軟件、獵豹集團等金山系公司。放之若幹年前,市場對這樣的陣容尚能充滿期待。但經濟周期轉衰之後,“金山—小米系”內部的個體,無不每況愈下,這便使得金山雲與行業巨頭進行規模較量顯得逐漸式微。

更何況,雲業務的未來,在於客戶的系統和數據上雲後的後續潛在服務空間,而客戶集中於內部體系,將是很大的障礙。

02 伯克希爾式“增長陷阱”

亞馬遜從2002开始布局雲計算,2006年推出AWS,彼時並沒有引起其它巨頭的足夠重視,直到2010年,美國大廠开始紛紛布局雲計算,可直到現在,二梯隊微軟也無法追趕上先於其布局的AWS。

國內也類似,阿裏2009年开始布局雲計算,直今年才开始盈利,其它的雲計算廠商則盈利遙遙無期。

而金山的體量相對巨頭較小,又沒有足夠的先發優勢,通過砸錢(何況也拙荊見肘),並不能夠帶來規模效應和相對優勢。因此,從投資者角度來講,這並不是一個友好的賽道。

曾幾何時,巴菲特曾經用紡織業的投資給我們做了很好的例子——伯克希爾的投資是巴菲特一生最失敗的投資案例,而造成其失敗的原因是什么呢?

簡言說之,就是伯克希爾其紡織業務本身,由於來自亞洲等新興勞動密集型公司的競爭,並不具備競爭優勢,而整個行業處於每隔幾年就不斷的設備更新和換代中,這就需要其所產生本來不多的利潤,不斷的資本开支,購买新的設備。

問題是,拉長時間就會發現,即使增加了資本开支,購买了新的設備,依然無法產生競爭優勢,賺錢變得越來越困難,能夠給股東帶來收益的希望越來越渺茫。這多么像金山雲在雲計算行業的處境。

巴菲特後來總結說,紡織業的現況充分地說明,當資本密集但產品無重大差異化的生產者注定將賺取微薄的報酬,除非供給喫緊或真正短缺,只要市場產能過剩,產品價格就會隨直接營運成本而非投入資金作變動。

對投資人來說,因爲行業有較快增長,而進入,忽略其本身的“增長陷阱”的案例多不勝舉。

03 行業雲突圍依然困難

雷軍曾提到過金山雲的成功勝算有八成會來自“second source+現金流+生態+獨立第三方”。而“second source”就是指的多雲,即用戶採用多個雲計算服務供應商來滿足自身的雲需求。

雷軍曾提到過金山雲的成功勝算有八成會來自“second source+現金流+生態+獨立第三方”。而“second source”就是指的多雲,即用戶採用多個雲計算服務供應商來滿足自身的雲需求。

可見,以雷軍爲首的管理層,也充分看到了金山雲的定位和問題。但尷尬的是,多供應商的銷售策略,在實際市場中並沒奏效,反而將金山雲的競爭劣勢,變得更加明顯。

不管怎樣,金山雲重點放在行業雲,希望借助行業雲尋求突破,在2021年8月收購了英國企業管理軟件Camelot(柯萊特),並收縮了在CDN方面的價格战。

Camelot的各種行業特定解決方案也直接豐富了金山雲的解決方案組合,補充了金山雲的客戶資源及客戶結構,也提升了金山雲在行業雲領域的競爭力。

對於行業雲,金山內部就希望把重點放在大客戶上,把重點看點放在行業雲,定制化較高,擁有較好的粘性。這正好也是金山雲“獨立第三方“的優勢,即與客戶不形成競爭。

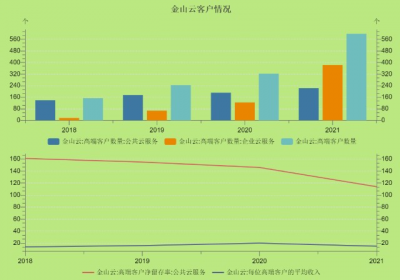

金山雲在招股書中介紹了幾個垂直領域的發力點,分別是遊戲、視頻、金融、醫療健康、公共服務等垂直領域。2019 年、2020 年和 2021 年,金山雲五個最大客戶產生的收入分別佔總收入的 65.7%、61.5% 和 50.5%。

然而,集中重點客戶,也蕴藏了很大的風險。

一方面,大客戶最終難以避免拐入自建雲的策略中。

字節跳動在2020年成爲金山雲第一大客戶,爲其貢獻了28%的營業收入。但同年字節跳動也上线了火山引擎進軍雲計算市場。並且字節跳動副總裁楊震原曾表示,抖音、頭條、懂車帝等均是火山引擎的大客戶。這也意味着金山雲在流失大客戶的同時還多了一個強有力的競爭對手。

這也說明了,依賴核心客戶的風險:客戶自建的問題無法繞過。

另一方面, 公司客戶的留存率有所下滑。

根據招股書,公有雲服務優質客戶的淨客戶收入留存率分別爲155%、146%與114%,近幾年處於下滑狀態。雖然客觀來講,高端客戶數有所增長,但高端用戶平均收入並未有增長,甚至有所下滑。這也側面公司說明其實在這塊深耕的優勢還是不夠。

所以說,金山雲的失敗,不僅出在战略,也出在運營和執行上。

金山雲在最輝煌時也曾衝上過雲計算市佔率前三,但如今則再也看不到金山雲的身影,在2021年Iaas份額僅有2.7%。

04 金山雲的啓示

如果僅從高速增長來看行業投資,很容易陷入到增長陷阱當中。以雲行業爲例,目前國內僅有阿裏雲可以盈利,而小廠,例如優刻得,青雲科技,也有類似於金山雲的問題,競爭力不足,收入增長緩慢,長期看不到盈利前景。

其原理不難理解,因爲行業增長的很快,而行業門檻也不夠高,吸引更多的競爭對手進入市場,讓這個賽道的競爭壓力越來越大。

而往往其種爲爲關鍵的問題還在於,前期進入市場的玩家,能否因爲前期的大幅投入而形成競爭優勢和護城河——如果不能形成明顯的護城河,那就會陷入到“增長陷阱“,成爲看起來很美,卻不能給投資人獲得收益的領域。

往 期 推 薦

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:金山雲讓雷軍失望了

地址:https://www.breakthing.com/post/24335.html