來源:本文由半導體行業觀察(ID:icbank)編譯自fabricatedknowledge,謝謝。

Mobileye S-1 剛剛發布,我想簡要介紹一下 Mobileye、他們的機會,以及關於英特爾與 Mobileye 關系的一些想法。當有傳言稱 Mobileye 將於 2021 年 12 月以約 500 億美元的市值上市時,我曾簡要介紹過 Mobileye 。現在的數學很不一樣。Mobileye 的產品規模要小得多,估值也要低得多,但這可能是有充分理由的。

我將首先討論 Mobileye,這家公司,討論他們與 2 家非常重要的公司(意法半導體和英特爾)的聯系,然後討論我對整體產品的看法。

Mobileye 是汽車 ADAS 系統硬件解決方案的領導者。他們有一些潛在的產品,但 EyeQ(收入的 95% 以上)是最大的產品。我必須提到明天可能很大但今天很小的業務的其他部分。它們是REM( Road Experience Management)、RSS(不會成爲一項業務但很重要)和 Moovit。

EyeQ - ADAS SoC 的領導者

今天的 Mobileye 就是這個單一的業務。他們95% 的收入來自單一產品 EyeQ 片上系統 (SoC)。雖然這可能會讓一些投資者感到緊張,但我認爲許多 OEM 贏得的設計數量應該會給人一些喘息的機會。Mobileye 是當今所有 ADAS 技術的老牌廠商,並且可能已經交付了迄今爲止最多的 ADAS SoC。每輛帶有前置傳感器、自動剎車或車道輔助的汽車都可能使用 Mobileye 的 EyeQ 模塊。

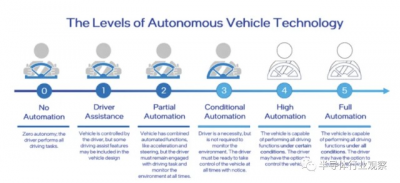

他們的 OEM 名單基本上是每家汽車公司。多年來出貨的 SoC 淨數量令人印象深刻。隨着 L3-L4 採用曲线的繼續,這個數字开始顯著加速。以下是每個 ADAS 級別含義的友好提醒。

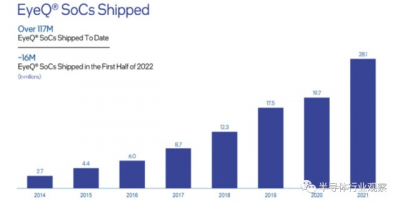

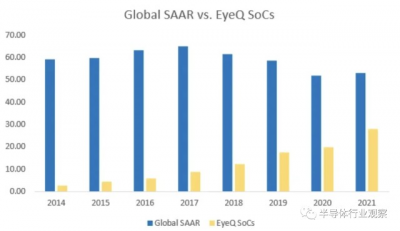

自動化水平的提高要求每個級別的硅含量更多,而 ADAS 仍然只是每年出貨的汽車總量的一小部分。所以,當然,Mobileye 正在運送大量的 EyeQ 芯片。以下是他們每年銷售的單位。

這是很多 EyeQ SoC。現在每年售出的 EyeQ SoC 比售出的汽車還多,這是因爲更高級別的 ADAS 車輛每輛車需要更多的 EyeQ 模塊。例如,他們的 4 級解決方案 Mobileye Chauffeur 需要 EyeQ 5 High SoC。

按照他們的說法,Mobileye Chauffeur 的第一代解決方案將基於六個 EyeQ 5 High SoC,而下一代解決方案將由一個 EyeQ Ultra™(我們的 AV-on-Chip)提供支持。它將我們領先的基於計算機視覺攝像頭的感知子系統與雷達-激光雷達子系統相結合。

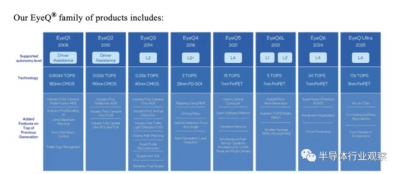

但請注意 EyeQ 的不同 SKU,從 EyeQ 3 到 EyeQ Ultra。這將我帶到了我想談論的部分,Mobileye,這就是它從 L2 到 L5 的綜合路线圖。

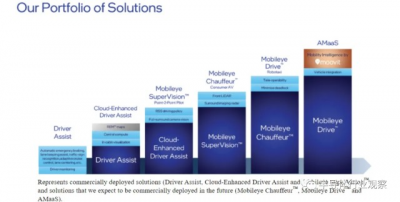

Mobileye 爲 ADAS 提供了一個非常有主見和定義的向前和向後兼容的解決方案。當它們專爲 L2 產品設計時,升級到 L3 和 L4 只是更多的 EyeQ SoC 和更多的傳感器。據我所知,我認爲沒有任何其他公司已經闡明了如此明確的路线圖。

這對於汽車原始設備制造商來說非常棒。如果他們想提供只有智能制動、車道控制和高速公路 L3 的 ADAS-lite 產品,他們可以銷售具有更便宜芯片的相同型號。同時,他們可能會將完全相同的模型升級爲具有更高水平半導體含量的完整 L4 解決方案。汽車原始設備制造商可以自由選擇他們想要提供的差異化。

此外,Mobileye 定位於消費者自動駕駛汽車 (AV) 和自動移動即服務 (AMaaS) 的未來。在某種程度上,他們可以向汽車 OEM 銷售完整的消費級 AV,或者最終通過其內部擁有的平台 Moovit 銷售 AMaaS。

目前還不確定 AV 的實際結果是什么樣的,但鑑於 Mobileye 目前的在職和定位,它可能會成爲其中的一部分。我想轉向他們的其他產品和重要服務,而不是硬件。第一個 REM。

Road Experience Management (REM)

這是一個有趣的部分,REM 是 Mobileye 自下而上的映射計劃。鑑於 Mobileye 已經擁有龐大的計算機視覺傳感器安裝基礎,他們可以從安裝基礎收集數據片段並創建類似於 Waymo 的自下而上的“地面實況”地圖。不同的是,Mobileye 是被動地收集這些數據。

Mobileye也表示:”我們還創建了一個單獨的數據集,其中包含截至 2022 年 7 月 2 日行駛的 86 億英裏道路,根據我們的估計,全球約有 150 萬輛啓用 REM™ 的車輛。然後,我們應用一系列雲端算法,將這些衆包數據構建成高清、快速更新的地圖,其中包含各種信息,包括道路幾何形狀、可行駛路徑、常用速度、通行權、和紅綠燈到車道協會。我們估計,我們積累的數據分別涵蓋了美國和歐洲大約 80 萬英裏的高速公路、幹线和主要道路類型中的 90% 和 80% 以上。“

我不認爲他們的主要目標是將其作爲服務出售給客戶,而是爲自己提供數據集,以繼續改進他們的模型和訓練,以達到完全 5 級自動駕駛。雖然他們可能不是領導者,但隨着他們收集更多數據,他們將能夠每年保持競爭力。

此外,隨着他們的安裝基礎隨着更多 EyeQ SoC 的增加而增長,他們的數據收集也在增長。這種在職工作有很大的好處。

RSS(Responsibility-Sensitive Safety)

這不完全是一個產品,而是一個有趣的監管標准和數學 AV 模型,以防止碰撞。可以把它想象成 AV 汽車將遵循的形式化邏輯系統。它考慮了自動駕駛汽車和人類一起駕駛,並創建了一個正式的車對車規則系統。通過思考今天的未來會是什么樣子的問題,Mobileye 進一步鼓勵在職。

想象一個 AV 車對車邏輯標准受到監管的世界,假設它反過來由歐盟牽頭,選擇類似於 RSS 的東西。這將是一個巨大的在職優勢,將賦予 AV 領域的在職優勢。我想這就是這裏的戲。

有競爭產品,最著名的是 Nvidia 的 SFF 標准。但在我看來,Mobileye 的邏輯系統似乎更加完整和深思熟慮。

Moovit

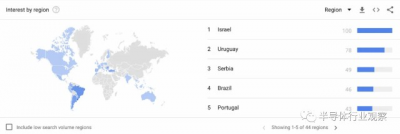

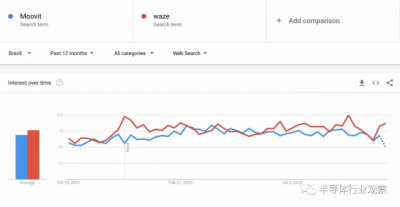

Moovit 是一個有趣的作品。Moovit 類似於 Waze,後者是一個非谷歌地圖交通應用程序。輸入你要去的地方和你在哪裏,它會根據公共交通或駕駛連接一條路线。當然,它主要在以色列流行。

在一些南美國家,它的大小與 Waze 相似,但比龐然大物 Google Maps 小得多。

有趣的是,Moovit 今天的收入可能爲零。盡管如此,如果 Mobileye 是第一個將 AMaaS 服務作爲服務的人,他們將已經擁有一個 UI 來推出他們的服務,該服務可能會大規模地支持該服務。Moovit 是他們提供 AMaaS 即服務的看漲期權。它已經過時了,今天似乎不太可能,所以我現在要提到的就是這些。是時候討論財務了。

金融數據

現在讓我們轉向財務。我認爲看待 Mobileye 的簡單方法是價格和數量。首先,讓我們談談增加的單位佔全球 SAAR 的百分比。隨着每輛車從 1 個 EyeQ SoC 升級到多個 EyeQ SoC,我們應該預計這個數字將超過 SAAR。

斜坡上升的單位總數對我來說很有趣。如果你仔細看看他們的披露,我會發現這很有趣。

“我們估計,根據我們截至 2022 年 7 月 2 日的現有設計方案,到 2030 年,我們的 ADAS 解決方案將部署在超過 2.66 億輛汽車上,其中根據我們 2022 年上半年的設計方案,我們將部署約 3700 萬輛汽車和約 5000 萬輛汽車。基於我們 2021 的車輛design wins。”

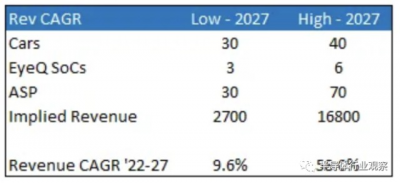

這意味着每年大約有 3100 萬輛汽車,並且在未來幾年可能不止一個 EyeQ SoC。假設平均有 3 個 EyeQ SoC,到 2027 年將達到約 3500 萬輛峰值汽車(它會上升到這個數字),而 30 美元的 ASP(假設 ASP 侵蝕)將 30 億以上的收入目標視爲潛力。與 2022 年的 17 億美元收入相比,收入復合年增長率僅爲 12%。所以要么需要更多的單位(可能),更高的平均售價(也可能),或者更多的汽車(可能)。

根據當前的設計獲勝軌跡和隱含的收入復合年增長率,我的粗略結果範圍如下。假設在高端 Mobileye 贏得了一切,在低端,Mobileye 失去了很多份額。

道路可能有些曲折,SoC ASP 有點低,許多其他在現實中更難實現的事情都實現了。競爭真的在升溫,而且長期協議爲零,因此這些非常廣泛的復合年增長率之間的任何地方都可能發生現實。然而,根據他們當前的design wins節奏(兩位數),這是一個令人信服的收入復合年增長率。接下來我要談的是ASP。

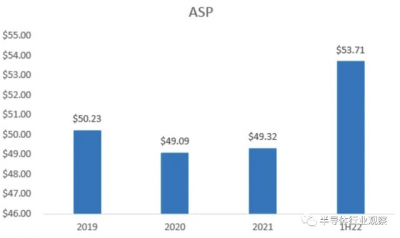

與 2020 年相比,2022 年的 ASP 有所增加,但在 2021 年有所下降。這對我來說沒有任何意義——鑑於整個行業在此期間價格普遍上漲。我認爲這裏發生的情況是高端 SoC 开始大量出貨,從而提高了 ASP。

與此同時,該公司談到以“不到 6,000 美元”的價格擁有完整的 L5 自動駕駛解決方案。在今天的 ASP 和平均 1-2 個 SoC 中,這似乎是 60 倍的內容增長。那個數學對我來說沒有意義。我不知道有什么區別,但考慮到文件中的語言,看來他們未來銷售的不僅僅是 EyeQ SoC。

我們的解決方案具有不同的保證金概況。隨着我們开發、捆綁和銷售包含 EyeQ 之外的第三方硬件的完整系統,我們預計由於第三方硬件內容的增加,我們的毛利率將按百分比下降。

*免責聲明:本文由作者原創。文章內容系作者個人觀點,半導體行業觀察轉載僅爲了傳達一種不同的觀點,不代表半導體行業觀察對該觀點贊同或支持,如果有任何異議,歡迎聯系半導體行業觀察。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:估值大跌,拆解Mobileye

地址:https://www.breakthing.com/post/25070.html