美國銀行巨頭公布了三季度財報,幾乎所有的業績都超過了預期,它們的股票都出現了上漲。

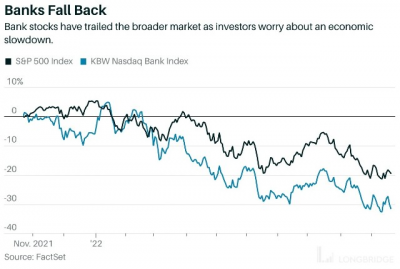

然而,該行業並未受到過分青睞,自財報季开始以來一直落後於市場。

受影響是不可避免的

摩根大通 CEO 傑米戴蒙預測,經濟可能在九個月內陷入衰退。如果衰退結束,在資本市場強勁復蘇之後,銀行將重新振作起來。

其中,摩根大通、 美國銀行和富國銀行看起來確實有能力在惡劣的宏觀環境中做領頭羊。

但所有人都必須克服對該行業能否在未來艱難的經濟發展中表現出色的懷疑。

目前,大銀行的利潤似乎達到了華爾街的目標。 摩根士丹利、高盛的業績並不那么強勁,因爲他們涉足投資銀行和其他資本市場領域。

誠然,如果明年經濟崩潰,銀行股將受到影響。堅持看好這些巨頭可能是應對不穩定局面的最佳方式。

未來有哪些風險?

未來幾個月對該行業來說可能會更加艱難。

房地產市場不景氣,抑制了貸款規模。貸款活動的利息收入不太可能增長那么多。交易速度放緩,將投資銀行業務收入推至十年來的最低水平。貸款損失准備金正在上升。

一些分析師對銀行感到不滿。富國銀行股票策略主管Christopher Harvey上周將該行業的評級下調至中性,並寫道他 “不再看漲”。

雖然基本面看起來不錯,但 “隨着經濟增長放緩、信貸正常化、通脹減弱和情緒減弱,銀行將難以表現出色。”

信貸市場的壓力可能會對利潤率造成壓力。美聯儲至少在 2023 年底之前 “轉向” 更寬松的利率立場的機會正在減弱,這將使經濟處於緩慢增長模式或衰退。

投資者不應忽視這些問題。利率上升增加了銀行的淨利息收入,包括他們的貸款利潤。但這種順風可能會減弱,因爲預計美聯儲將在 2023 年初放寬加息步伐。

與此同時,銀行面臨着提高存款收益率的壓力,這可能會增加成本並再次擠壓利潤率。盡管今年利率大幅上漲,但銀行仍支付微薄的利息——儲蓄账戶平均爲 1.09%。競爭對手的貨幣市場基金收益率接近 3%。

銀行存款被認爲是 “粘性的”,因爲更換銀行非常麻煩,但如果收益率不上升,存款可能會流失。

“我們還沒有達到造成流動性緊縮的地步,” Keefe, Bruyette & Woods 的美國銀行研究主管 Chris McGratty 說,“但某些銀行比其他銀行更容易受到這種動態的影響。”

消費貸款也可能減弱,尤其是在住房方面。隨着 30 年期抵押貸款利率升至近 7%,是 2021 年平均水平 3% 的兩倍多,申請貸款或再融資的房主和購房者要少得多。

抵押貸款申請最近觸及 25 年來的最低點,銀行的購买和再融資貸款量急劇下降。

如果經濟進入衰退,這些壓力將會增加。

哪些大銀行更穩健

話雖如此,大銀行正以比金融危機前好得多的方式進入低迷期。資本緩衝現在很穩健,貸款標准也收緊了。

摩根大通

例如,摩根大通就是實力的縮影。該銀行上調了對截至年底的淨收入利息的預測,並表示計劃在 2023 年恢復股票回購。

盡管戴蒙發出了衰退警告,但摩根大通表示,它有望在 2023 年初將其資本比率緩衝從第四季度的 12.5% 提高到 13%。

瑞銀表示,該行對實現這一目標 “應該會重新激發市場對其管理資產負債表的信任,同時實現穩健收入增長能力的信心”。

美國銀行

美國銀行存款一直在積累,其中包括第三季度新增的 41.8 萬個消費者支票账戶。其美林財富管理業務正在增加資產,使該銀行今年的客戶總流入淨收益達到 1000 億美元。

美國銀行不像高盛這樣的競爭對手那樣容易受到波動的資本市場的影響。美國銀行的貸款標准相對保守,不良貸款比例僅爲 0.39%。

富國銀行分析師邁克梅奧重申對該股的增持評級,認爲該股從近期的 34 美元左右上漲至 55 美元。他寫道,美國銀行是 “銀行中科技領域的領導者”,這應該有助於它實現獲取美國銀行存款四分之一的目標。

富國銀行

在經歷了一系列醜聞和管理層洗牌之後,富國銀行正在扭轉局面。該銀行報告稱,本季度淨利息收入較上年同期增長 36%,達到 121 億美元,超過華爾街預期的 116 億美元。

富國銀行已經縮減了發行抵押貸款的規模,這在歷史上是其業務的很大一部分。根據愛德華瓊斯分析師凱爾桑德斯的說法,該銀行正在改善其運營,根據最近的一份報告,他認爲富國銀行將成爲一家 “更具生產力和盈利能力的公司”。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:假如衰退來臨,美股避風港在哪裏?

地址:https://www.breakthing.com/post/25286.html