(報告出品方/作者:中信建投證券,孫曉磊、於伯韜)

一、攜程:在线旅遊龍頭,致力打造“旅遊營銷樞紐”

1、投資並購鞏固 OTA 龍頭地位,加碼內容營銷迎接行業變局

全球領先的一站式旅行平台,投資並購鞏固 OTA 龍頭地位。攜程集團成立於 1999 年,2003 年在納斯達克 上市並於 2021 年在香港聯交所上市,運營品牌主要包括:攜程,去哪兒,Trip.com 以及天巡。自 2011 年以來, 攜程在國內在线酒旅市場的交易規模持續領先,近年來在全球也處於領先地位。公司深度參與產業,通過投資、 收購、战略合作等方式向上遊布局,完善供應鏈優勢,鞏固龍頭地位。在住宿預定、交通票務、旅遊度假三大 OTA 傳統業務的基礎上,攜程逐步從交易平台向內容化綜合平台轉型,有望驅動企業長期成長。2021 年攜程發 起“旅遊營銷樞紐”战略,持續加碼內容社區、直播等業務,加碼內容營銷迎接行業變局。

管理層產業背景雄厚,有助於資源整合。攜程創始人季琦與沈南鵬於 2002 年共同創立如家酒店(首旅如家 前身),又於 2005 年創辦華住酒店集團及旗下領先經濟酒店品牌漢庭,沈南鵬爲首旅如家酒店集團高管,目前 華住與首旅如家已穩居國內三大酒店行列。公司董事李彥宏爲百度掌門人,深耕行業多年,出任中國互聯網協 會副理事長,百度爲攜程最大股東。現任董事會主席梁建章有信息技術從業背景,曾赴美深造研究人口學,具 有把握互聯網人口變遷趨勢的前瞻性優勢,2013 年回歸攜程後大力驅動公司搶佔互聯網移動資源,並於 2021 年提出“旅遊營銷樞紐”內容化战略,迎合市場向綜合化平台轉變的趨勢。

股權架構清晰,百度爲最大股東。攜程股權較爲分散,百度爲第一大股東,持股佔比 10.78%。高管持有攜 程 2.68%的股權,其中公司總裁範敏持股佔比 1.26%,董事會主席梁建章持股 1.23%,首席執行官孫潔持股 0.19%。 對外投資方面,攜程通過 C-travel International Limited(中旅國際有限公司)等子公司間接持有同程旅行 25.26% 的股權,及華住/首旅/如家酒店 6.90%/12.63%/15.00%的股權。

2、財務分析:國內業務受疫情衝擊嚴重,海外業務復蘇趨勢延續

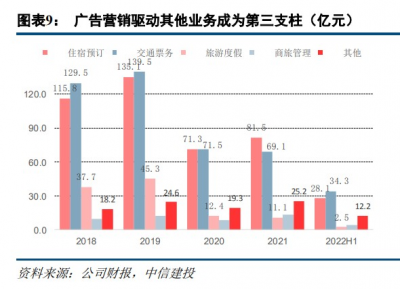

“住宿+交通”貢獻近八成營收,內容營銷業務高增。攜程的收入結構主要由交通票務、住宿預訂、旅遊 度假、商旅管理以及含廣告和金融在內的其他業務五部分組成,其中“住宿+交通”業務貢獻主要收入,合計佔 比接近八成。受出行限制影響,疫情後度假業務收入佔比持續下降,2019/2020/2021 分別爲 12.7%/6.8%/5.5%,2022H1 降至 3.0%。商旅管理業務覆蓋企業用戶差旅行程預定、數字化管理等多元化需求,2019/2020/2021/2022H1 營收分別爲 12.6/8.8/13.5/4.3 億元人民幣,收入佔比自 2018 年的 3.2%擴張至 2022H1 的 5.2%。其他業務涵蓋廣 告營銷及金融服務等非傳統 OTA 服務,受益於內容战略,廣告營銷產品強勢增長,其他業務收入佔比從 19 年 的 6.9%擴增至 22H1 的 15.0%,成爲公司營收第三支柱。

國內業務受疫情衝擊嚴重,海外業務復蘇趨勢延續。營收方面,2020/2021/2022H1 攜程分別實現淨收入 183.2/200.2/81.2 億元人民幣,同比增長-48.7%/9.3%/-18.8%,恢復至 2019 年同期水平的 51.4%/56.1%/48.2%。其 中,22Q2 公司實現淨收入 40.2 億元,同比增長-31.9%;交通票務收入爲 17.63 億元/-14.67%,國內業務承壓, 但海外持續復蘇,海外機票預訂量同比增長超 100%,歐洲機票預訂已接近疫情前;住宿預訂收入 13.57 億元 /-44.73%,本地遊支持明顯,6 月下旬國內酒店預訂量已超疫前,Q2 本地酒店預訂較 19 年增長超 30%;旅遊度 假收入 1.22 億元/-66.76%,受疫情衝擊嚴重;商旅管理收入 2.10 億元/-46.15%。毛利率方面,依托輕資產模式 及行業龍頭規模優勢,公司毛利率長期維持在 75%以上,高於國內其他旅遊 OTA 企業,相比全球最大线上住宿 預訂公司 Booking 仍有差距;2018 年實施“线上+线下”下沉战略後毛利略降。利潤方面,2021 年公司實現 Non-GAAP 淨利潤 13.56 億,對應利潤率 6.77%,22Q1 虧損 0.36 億,主要系投資損失影響,22Q2 虧損 2.03 億, 主要系上海、北京等城市局部封控以及跨區域流動管制影響。

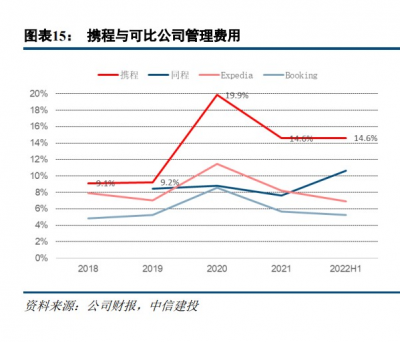

內容战略下銷售費用率穩步降低,注重研發投入遠超同行。攜程銷售費用包括銷售及營銷人員相關支出、廣告开支,其中廣告开支佔比約六成。近年來攜程不斷加強內容營銷體系建設,採用“內容生態+會員體系”的 方式實現高 ROI 投放,銷售費用率持續降低,2020/2021/2022H1 分別爲 24.1%/24.6%/20.6%。公司研發費用主 要包括供應網絡維護及服務平台管理支出,2020/2021/2022H1 研發費用率分別爲 41.9%/44.9%/46.1%,未來有望 逐步恢復到疫情前水平。在疫情反復影響業績承壓的情況下,攜程進一步控制管理費用成本,調整員工結構, 總員工數量從 2019 年的 44300 降低至 2021 年的 33732,2020/2021/2022H1 公司管理費用分別爲 36.4/29.2/11.9 億元。

二、在线旅業:滲透率仍有提升空間,競爭加劇迎來轉型關鍵期

1、线上滲透率仍有提升空間,行業集中度較高

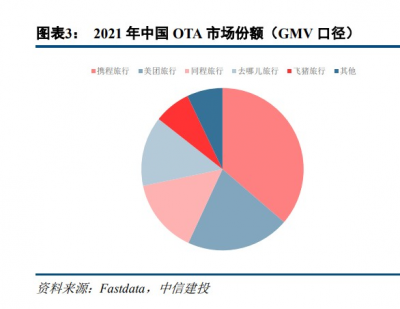

我國在线旅遊市場空間廣闊,线上滲透率仍有提升空間。根據歐睿口徑數據,2016 年以來我國在线旅遊市 場規模突破萬億,2016-2019 年復合增速約爲 20%,盡管 2020 年受疫情衝擊,但 21-22 年逐步回暖,預估 2022 年有望恢復到 2019 年的 85%。另一方面,我國 OTA 线上滲透率約爲 60%,距離美國等發達國家仍有較大提升 空間。隨着疫情影響逐漸減弱,在线旅業將伴隨經濟整體重回穩步增長軌道,並借助產品服務的升級換代 提升滲透率。 行業集中度較高,攜程去哪兒合並後處於顯著領先地位。近年來我國 OTA 行業競爭格局進入寡頭壟斷階段, 根據 Fastdata 數據,2021 年行業 CR4 接近 93%,攜程持續保持領先地位,尤其是與去哪兒合並之後,攜程的 規模優勢顯著增強。

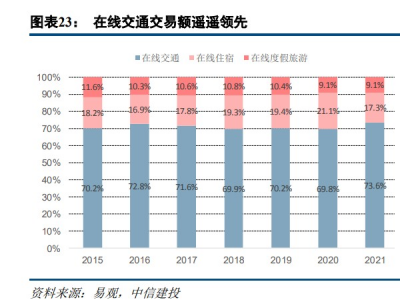

2、OTA 三大細分賽道:交通充量,住宿造血,度假補充

OTA 渠道 GMV 高於在线直銷,主要依靠三大核心業務傭金盈利。根據 Fastdata 報告,按照 GMV 口徑 2021 年在线旅遊市場 OTA 與直銷佔比分別爲 66.4%/33.6%。OTA 三大核心業務爲在线交通、在线住宿及在线度假旅 行,其中在线交通市場最大,交易額佔比穩定在七成左右;而在线住宿則爲 OTA 最核心業務,營收貢獻過半。

交通:上遊集中交叉搭售補充傭金,攜程系佔領市場主導地位。我國鐵路交通及航空體系爲國有運營,行 業高度集中且上遊供應商議價能力強,擠壓在线旅遊服務企業傭金空間,因此在线交通交易規模雖佔比七成而 營收貢獻仍不及在线住宿業務。OTA 平台爲補充持續下跌的傭金率推出交叉搭售產品,用戶在預定交通票務的 同時可選擇購买附加增值服務,涵蓋保險、附加酒店套餐、接送租車、貴賓休息室等內容。對比住宿業務及度 假業務,在线交通板塊彈性較小,月活躍用戶基本穩定。攜程系品牌 2018 年及 2019 年 H1 市場佔比分別爲 54.6%/56.0%,佔主導地位。

住宿:貢獻 OTA 過半營收。集中度越高的行業在產業鏈中擁有更高的話語權,橫向對比看,我國酒店行業 市場集中度顯著低於美國,美國中端酒店 CR3 和經濟型酒店 CR4 高達 90%和 75%,而我國僅爲 11%和 8%,縱 向對比看,酒店賽道相比 OTA 其他賽道如航空和鐵路,集中度顯然更低。從渠道角度看,直銷比例越高的行業 對 OTA 渠道的依賴度越低,因此也可以支付更低的傭金率,橫向對比看,因爲我國酒店行業連鎖比例較低, 直銷比例因而相對較低,縱向對比看,酒店行業相比航空、鐵路的直銷比例顯然更低。因此,無論是和海外對 比,還是和酒旅其他賽道對比,我國酒店(商戶)在產業鏈中話語權相對較弱,天然存在 OTA 需求,並且傭金 率水平也相對較高,因此可以理解在我國 OTA 細分賽道中在线住宿以近兩成的交易額貢獻近五成的傭金收入。

中高端酒店佔比仍較低,ASP 有望繼續提升。中國的經濟型酒店房間佔總量比例爲 70%,美國爲 40%,從 千人保有量來看,我國的中端、高端酒店房間數量都有上升空間。2019 年之前,由於供應量快速增長以及競爭 激烈,我國酒店房間定價難以提升, 2019 年之後,隨着供需格局趨於穩定,以及未來中高端酒店間夜量佔比 提升,我國酒店行業 ASP 有望繼續提升。

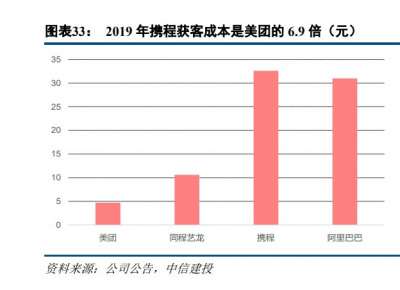

美團間夜量領先,攜程系 GMV 領先。2019 年美團酒店間夜量超越攜程系,但攜程系酒店 GMV 仍領先美 團,主要原因在於攜程系酒店 ASP 仍顯著高於美團。美團酒店快速崛起的原因有幾方面,首先,在收購大衆點 評後,美團在线上到线下的交易導流能力和內容社區兩方面優勢互補,流量優勢更明顯,MAU 水平顯著高於攜 程,獲客成本顯著較低,酒旅業務本質是對美團流量的再次變現,公司披露 2019 年上半年 90%新增酒店用戶來 自外賣或到店,同時住宿的流量又會反哺到店和外賣。第二,美團從低线城市酒店預訂做起,不同於定位異地 旅行服務的飛豬和攜程,美團依附於平台已建立的本地生活服務網絡,從本地即時酒店、旅行需求入手,鐘點 房、低星酒店佔比高,待規模擴大後再從低星酒店滲透高星酒店。

度假:品質休闲遊需求增長,短途本地遊驅動復蘇。度假板塊受疫情影響波動最大,爲迎合出行管控帶來 的需求變革,在线旅遊度假以“短途遊”爲亮點,結合品質休闲遊逐年擴增的趨勢打造“周邊遊”產品,2021 年國內三小時以內目的地出行計劃佔比高達 51.5%,有效驅動线上旅遊度假業務復蘇。

3、傳統商業模式受流量衝擊,競爭加劇迎來轉型關鍵期

從交易平台到“交易+營銷”綜合平台,優質內容沉澱私域流量爲關鍵。(1)傳統 OTA 運營模式分爲以國 內頭部品牌攜程、同程、途牛爲代表的代理模式及以海外龍頭 Booking、Expedia 代表的批發模式,盈利方式主 要爲抽取上遊傭金,提供少量廣告支持服務。傳統 OTA 核心競爭力在於建立供應鏈資源壁壘,議價能力越強, 營收穩定性越高。(2)與電商 B2C 平台類似的飛豬和搜索比價平台去哪兒則相較更爲輕簡,商家繳納軟件使用 費及平台服務管理費後可將旅遊產品上架至店鋪,由平台向需求端投放產品。平台運營成本低,但對營銷引流 能力要求較高。飛豬背靠阿裏生態具有天然流量優勢,在淘寶設置一級端口降低獲客成本。(3)以“內容+目標 客群社區”的媒體模式近年備受矚目,主要分爲旅遊垂直 UGC 社區及以小紅書、抖音等爲代表的泛內容平台。 平台通過優質內容提高目標群體留存,並在長期培育穩定的優質客源,通過廣告營銷、引導潛在消費者完成交 易等方式完成流量變現。疫情期間旅業受創,廣告營銷作爲穩定的收入來源可在補充在线旅遊平台營收的 同時壓縮營銷成本,加速了國內 OTA 的內容化轉型之路。

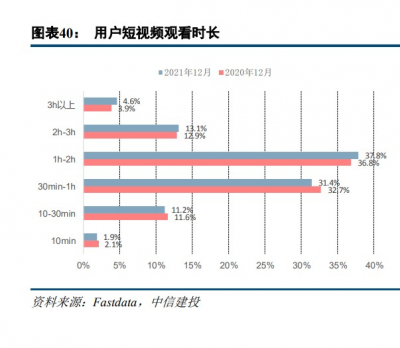

內容化大勢所趨,短視頻旅遊生態閉環逐步形成。2021 年短視頻月活用戶逾六億,一半以上用戶日均觀看 時長超 1 小時,旅遊成爲短視頻媒介理想變現場景。隨着短視頻內容平台向旅業滲透,直播/短視頻平台已 成爲旅遊票務預定重要渠道。根據益普索 2022 年調研數據,約 35%受訪者表示會通過該渠道預定旅遊票務。調 研結果顯示高线級城市和中青年群體對內容渠道預定接受度較高,高/低线級分別爲 37%/33%,18-30 歲群體接 受度爲 37%,而 41-55 歲爲 31%。在優質內容加持下,短視頻 KOL 驅動用戶形成內容認同並促進粉絲沉澱,一 方面增強用戶粘性,挖掘潛在需求刺激交易達成,另一方面可持續吸引用戶發布旅遊動態,形成“內容+KOL+ 宣傳獲客+預定旅遊”的正向生態閉環。

抖音:短視頻觸達大量潛在用戶,有望實現流量變現。2018 年,抖音與西安、重慶、南京等多座城市合作 進行城市推廣,成爲“網紅景點孵化器”,當年“五一”期間,西安旅遊收入猛增 139%達到 45 億元。 2019 年 抖音再次試水在线旅遊業務,與訂單來了聯合主辦民宿季活動,邀請 24 位旅遊達人前往民宿拍攝短視頻,用戶 在刷短視頻的同時可直接進入購买界面下單民宿提供的折扣優惠券。數據顯示,此次活動相關視頻播放量達 1.2 億,民宿的預售額突破了 100 萬元。2020 年,抖音开始旅遊業務初期布局,並於抖音商家的個人主頁中,添加 “門票預訂”、“酒店預訂”入口設置,隨後又增加旅遊榜單以及發布旅遊報告等功能。2021 年抖音开啓“山竹 旅行”內嵌小程序內測,包含了門票預訂、酒店預訂等功能,正式進軍旅遊 OTA 市場。 據巨量引擎報告,2021 年抖音平台旅行興趣人數超 2.7 億人,旅行相關的視頻量增長了 65%,相關視頻分享量增幅達 117%。此外,抖 音旅遊視頻獲得了 2.27 萬億次累計視頻播放,旅遊內容創造人共計 11.2 萬,旅遊企業账號超 10.5 萬,潛在消 費者規模廣闊。2022 年抖音重新調整業務布局,並於 8 月抖音下架獨立運營的酒旅業務,將商戶資源遷移至韌 性較強的“抖音生活服務”板塊,調整業績歸屬後有望進一步與本地生活資源協同,加速流量變現。

美團:下沉酒店市場分羹,協同本地業務迅速成長。作爲國內最大的本地生活服務平台,美團以極致性價 比優勢培養品牌認知與消費習慣。在下沉市場先發優勢加持下,美團酒旅業務已成爲現金牛板塊,2021 年到店、 酒旅業務營業收入 212 億元人民幣,酒店間夜量達 3.55 億,運營利潤達 82 億元。未來美團將乘勝追擊,一方 面進一步“向下”开拓本地化需求,在疫情紅利下利用本地商戶資源推廣周邊遊產品,2022 年國慶假期前夕美 團“本地遊、周邊遊”等關鍵詞搜索量環比暴漲 440%;另一方面 “向上”進軍高端化星級酒店,通過“酒店 +X”計劃向酒店提供銷售住宿+非標服務,挑战傳統 OTA 資源壁壘,目前已覆蓋香格裏拉、恆大、开元等 20 余家高星級酒店集團。同時,旗下大衆點評兼具內容平台工具屬性,以素人消費者圖文筆記爲主,反饋兼具即 時性與真實性,在內容社區運營的基礎上爲本地業務持續導流。 攜程擁抱內容運營,與流量平台雙向奔赴。早在 2018 年攜程便啓動內容營銷相關產品,面對旅遊市場疲軟, 2020 年公司領導人梁建章提出战略轉型計劃,直指“綜合營銷樞紐”。2018 年攜程發布旅拍功能,2020 年开啓 BOSS 直播業務,而 2021 年推出的星球號,不僅可以發布官方圖文、短視頻、話題互動和挑战活動,還可以利 用攜程直播平台,通過自开播形式和達人帶貨能力讓用戶快速種草。

三、多年深耕造就行業壁壘,積極創新於變局中破局

近幾年,隨着美團酒旅的快速崛起,間夜量趕超攜程,以及抖音、小紅書等內容平台加碼在线旅遊業務, 市場擔心泛生態互聯網巨頭基於流量等優勢,對老牌垂類龍頭攜程集團的市場地位產生威脅。我們認爲,攜程 深耕 OTA 行業多年,深刻理解行業 know-how,其核心競爭力/壁壘體現在多方面,如:(1)更強的品牌力和更 優質的服務;(2)管理層的產業資源以及多年收並購、战略合作打造的供應鏈資源(高端酒店優勢等);(3)在 交通票務方面的顯著優勢;(4)在商旅和國際業務方面的優勢等。攜程的這些競爭壁壘較難被美團、抖音等互 聯網新貴輕易撼動,與此同時,面對行業變局,攜程積極效仿美團、抖音等競對打法,積極作出應對,如:(1) 加碼低线城市,用戶繼續下沉;(2)增加內容方面投入;(3)酒店業務,增加低星酒店業務,爭奪美團基本盤; (4)交通業務,加大機票+X 比例,加碼交叉銷售;(5)旅遊業務,布局线下門店,加碼同城遊、周邊遊、短 距離遊等。無論美團還是抖音,其到店酒旅業務的發力重點是到店而不是酒旅,攜程和美團本質都是工具平台, 多年先發優勢培養下的用戶心智難被逆轉,流量是一個影響因素但不是核心矛盾。抖音作爲內容平台,平台屬 性及加載率上限制約本地生活業務的長期發展,對攜程的基本盤影響非常有限。攜程作爲 OTA 垂類賽道龍頭, 多年深耕打造的優勢及行業地位,在泛互聯網流量新貴拓展業務邊際的當下,仍將屹立不倒。

1、深耕行業多年,龍頭地位難被撼動

(1)產業鏈資源豐富,品牌力強

攜程在旅遊產業鏈通過多年的投資並購打造了深厚的資源壁壘。攜程以旅遊服務爲中心,在旅遊信息平台、 特色遊服務、酒店、民宿、機場消費、海外服務等相關賽道廣泛投資,成爲國內 OTA 平台中規模領先的綜合體。 根據 IT 桔子數據,截至 2022 年 10 月,旅遊綜合服務行業機構投資排行榜上攜程位居第二,僅次於紅杉資本中 國,攜程所投資的領域中住宿、旅行服務及出行賽道佔比最高,分爲爲 35%、18%、16%。在住宿賽道,攜程 是華住集團第四大股東,是首旅酒店第二大股東,是亞朵酒店第四大股東,攜程創始人與華住、如家創始人高 度重疊;此外,攜程還通過投資途家、有家民宿發展非標住宿業務。在交通出行領域,攜程和東方航空籤訂战 略合作框架協議,在業務、股權、資本市場等領域开展全方位合作;此外,攜程還投資一嗨租車、收購智行火 車票。在旅行服務領域,攜程战略投資同程、藝龍,收購去哪兒,鞏固了 OTA 龍頭地位,通過收購華遠國旅、 入股衆信旅遊加碼國際業務。

攜程在中高星級酒店上積累的資源與優勢短時間難以撼動。目前攜程已與洲際酒店、溫德姆、凱悅、香格裏拉、开元等多個品牌及集團开展线上线下的密切合作。洲際酒店在攜程平台开設全球首家 OTA 官方旗艦店, 並开設會員體系互通。溫德姆與攜程开展线上分銷合作,攜程平台覆蓋溫德姆集團 22 個品牌及全球 9000+酒店, 溫德姆在攜程开展大促銷活動及攜程星球號。此外,主打經濟型酒店的華住、首旅如家等品牌亦與攜程有密切 合作。攜程在中高星級酒店上積累的資源與優勢短時間難以撼動。

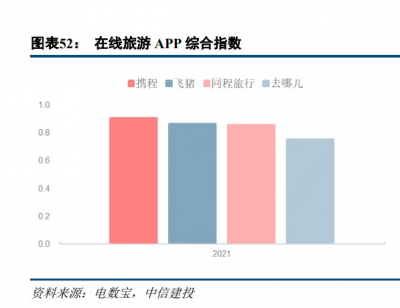

遠超同行的客戶服務投入奠定了攜程的品牌力和服務口碑。如果說收並購積攢的產業鏈資源是攜程品牌力 的硬基礎,那么優異的服務品質就是攜程品牌力的無形支撐。自攜程創立以來,呼叫中心就一直伴隨着公司業 務一同發展壯大,攜程創立初期主要通過呼叫中心幫助用戶完成機票、酒店等旅遊產品的預訂,在 2010 年之前 呼叫中心完成的訂單預訂佔比超過 60%,目前攜程擁有世界上最大的旅遊業呼叫中心,呼叫中心員工近萬名。 經過近 20 年的迭代,目前攜程的呼叫中心系統已經演進爲第五代呼叫中心系統,即完全自主研發的基於 Free Switch 的軟交換與 IVR、微信 Server、郵件系統、無线 IM Server 的全渠道全媒體客服系統。遠超同行的客戶服 務投入打造了攜程獨特的優勢,也奠定了攜程的品牌力和服務口碑。根據電數寶數據,2021 年攜程 App 綜合指 數超過飛豬等同類型產品,用戶滿意度分數也高於其他同類型產品。根據深圳市消委 2021 年發布的在线旅遊平 台行業消費評價指數,攜程消費者指數得分 8.24,僅次於航班管家,高於美團、飛豬等。

作爲垂類平台,攜程的流量入口依然十分豐富。攜程除自身平台流量外,大量訂單來自搜索引擎等外部渠 道。攜程背靠百度,在百度搜索引擎、高德地圖、微信小程序等开通接口,並有去哪兒、同程、途家等同集團 或關聯產品爲其引流。高德地圖的周邊酒店預訂功能中顯示攜程、同程等平台的比價信息;在百度搜索酒店、 機票等關鍵詞,攜程的頁面程序被置頂顯示。雖然自身活躍用戶規模弱於美團等綜合平台,攜程通過搜索引擎、 地圖工具等外部渠道獲得高質量且穩定的客源。美團作爲本地生活綜合平台,流量以站內爲主,以大衆點評、 微信端小程序、美團系其他分銷渠道爲輔;短視頻領域,抖音已开設酒店訂購服務,流量主要來自站內。站在 商家角度,經營美團平台首要關注智能排序下的自然流量,在攜程平台則更需要關注搜索場景與關鍵詞。

(2)在商旅業務和交通票務業務具有顯著優勢

與美團等競對平台相比,攜程在商旅方面具有差異化優勢。攜程以交通票務起家,圍繞高端商旅人士的出 行場景展开服務,攜程商旅一直是攜程差異化競爭優勢之一,得益於深厚的產業鏈資源和優異的服務品質,攜 程系酒店 ASP 遠高於美團,因而即使在間夜量被反超後,酒店 GMV 層面仍保持領先。從產品設計來看,攜程 集中展示的功能包括酒店、機票、火車票、門票、景點;美團集中展示的功能包括美食、休闲遊玩、住宿、麗 人、家居裝修等;攜程的住宿熱門篩選包括上榜酒店、含早餐、酒店公寓、迷人海景、室內泳池等,美團的住 宿熱門篩選包括露營地、民宿、情侶約會、免費停車等。

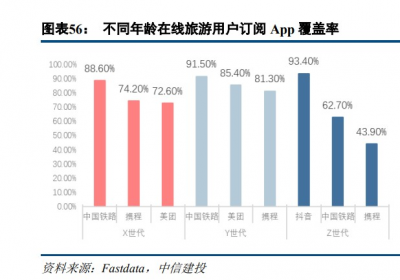

攜程核心用戶群體具有高旅行消費力,同時頗具潛力的年輕一代佔比不斷上升。根據攜程發布的《中國高 端旅遊出行趨勢洞察》,31-50 歲用戶是旅行消費的主力軍,攜程用戶中 31-50 歲用戶的佔比接近 70%;與此同 時,攜程在年輕一代的安裝率也呈逐年上升趨勢,根據攜程 2018 年三季報,35 歲以下的客戶比例在過去 5 年 裏穩定保持在 70%左右,其中年齡在 29 歲以下的年輕用戶增長最快,佔比已經從 30%增加到將近 50%。根據 易觀千帆,2022 年 4 月攜程用戶中中等以上消費者佔比達到 85 %。

攜程在交通票務業務上同樣具有顯著優勢。攜程以機票預訂起家,交通票務(傭金)收入是攜程最主要的 收入來源之一。攜程的交通票務業務以機票預訂爲主,同時包含火車票、汽車票、船票等預訂。攜程機票預訂網絡已覆蓋國際國內絕大多數航线,收購去哪兒後,攜程票務業務的優勢更爲穩固,業內難有公司與之競爭。 根據比達咨詢數據,攜程與去哪兒爲目前市場上用戶最常用的訂機票 App,根據易觀數據,攜程集團的攜程和 去哪兒機票預定市場份額之和超過 50%。

2、積極創新,以變破局

(1)發力內容營銷,加碼下沉市場

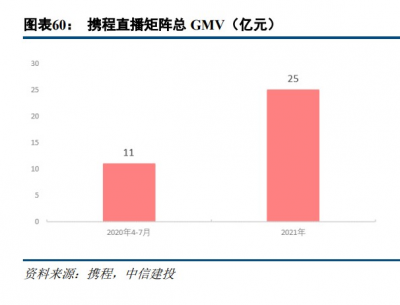

2020 年以來發力內容營銷,旅遊營銷樞紐战略賦予品牌新活力。攜程平台長期以一站式旅遊服務交易平台 模式存在,奉行“交通引流、住宿及其他產品變現”的商業邏輯。2020 年爲應對新冠疫情,攜程推出 BOSS 直 播,公司董事局主席梁建章親自爲高星酒店帶貨,2021 年攜程發起旅遊營銷樞紐战略,以星球號爲載體,打造 开放的營銷生態循環系統。BOSS 直播在 2021 年开啓平台化之路,將單維度的直播能力沉澱爲平台系統能力, 吸引了超過 3000 家旅遊商家入駐,商家开播場次達 10000+。根據攜程披露的統計數據,2020 年 BOSS 直播上 线 4 個月全直播矩陣預售 GMV 超過 11 億元,2021 年全年這一數字爲 25 億元,同時客單價從 2020 年的 1704 元上升至 2021 年的 2160 元,復購率從 41.5%上升至 51%,高星酒店尤爲暢銷。 攜程以星球號爲載體,集合流量、內容、商品三大核心板塊。星球號是旅遊營銷樞紐战略的核心抓手,上 线之初就吸引了百余商家入駐,覆蓋了來自全球的 70 余家綜合度假區、景區、40 余家酒店集團、文旅業主集 團、以及 10 余個目的地旅遊局等。利用攜程數億旅行用戶的精准流量池,旅遊商家可以通過星球號旗艦店,以 優質內容工具、定制化私域運營工具精准觸達用戶,服務用戶個性化需求。此外,全網旅業生態角色都能在星 球號旗艦店打造私域運營空間,個人或品牌均可借勢攜程平台的產品供給能力,整合喫、住、行、遊、購所有 產品,結合攜程平台中個人用戶旅拍、遊記和攻略等內容,打造專屬於商家或個人的內容和營銷陣地,進行定 制化私域運營和變現。

拓展低线城市低星酒店市場,布局低线城市线下門店,提高下沉市場滲透率。美團酒旅的快速崛起某種程 度上得益於其在下沉市場的布局,近年來,爲應對美團等新興巨頭的競爭,攜程也積極深入下沉市場,其主要 打法分爲兩個方向,一是通過去哪兒等合作平台拓展低线城市低星酒店市場,另一方面是聯手去哪兒、百事通 等平台以加盟模式大力布局低线城市线下門店,提高下沉市場滲透率。具體而言:(1)同程藝龍:通過微信生 態輻射低线級城市的用戶,2021 年上半年同程藝龍注冊用戶中來自非一线城市的比例約爲 86.6%,來自微信平 台新增付費用戶約 59.3%來自三线及以下城市;(2)途牛主要銷售組團遊和自助遊產品,商業模式是從旅遊批 發商採購產品並在網上賣給用戶,利用打包出售的價格優勢,线下在三四线城市已做到充分的渠道下沉,目前 有門店 500 余家;(3)去哪兒、百事通:專注低端酒店代理,通過收購加盟實現門店的下沉,攜程系包括去哪 兒、旅遊百事通總共在超過 300 個城市擁有約 6000 家門店。根據易觀千帆數據,2022 年 4 月攜程 App 活躍用 戶中有 24%來自五线城市,超過其他所有城市线級。

(2)票務優勢帶動交叉銷售,後疫情時代重視周邊遊

推出多樣化“機+X”產品,帶動交叉銷售。交通票務賽道爲 OTA 貢獻了較大比例的交易額,但機票、火 車票上遊議價能力強,因而擠壓了 OTA 的傭金率空間,疊加近年來機票提直降代等因素,OTA 交通票務的傭 金收入和利潤情況不容樂觀。攜程以交通票務起家,在票務業務有顯著優勢,因此,近年來攜程逐步將交通票 務作爲引流手段,通過“機+X”的方式,帶動交叉銷售,此舉和美團、飛豬等平台的的“酒+X”有異曲同工之 處。攜程用戶在預定機票時,會在下單界面提供保險、機場餐飲等服務,訂單界面提供接送機以及目的地酒店、 當地玩樂等服務,從而使一些附屬的互補服務(如保險、機場休息室等)依靠主營服務更多地被消費者選擇, 提高效率和客單利潤。

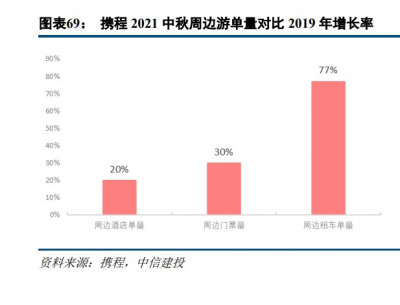

疫情後大力布局周邊遊業務。疫情初期攜程已經敏銳洞察到省內遊需求量的增長,在 2020 年五一期間推出 安心周邊遊等活動,通過整合資源,以“BOSS 直播預售”、“安心遊聯盟”、“智慧景區服務標准”、“超級品牌 日”等創新,激發、挖掘本地旅遊需求,並在攜程門店上线“豚廠生活館”,全新搭建“購物+本地生活”內容, 構建出更加完整的周邊遊服務鏈。同時得益於攜程對商旅產品的長期運營經驗,周邊遊中高品質跟團遊受到市 場歡迎,在 4 月的省內跟團遊訂單中,5 鑽選擇佔比 36%,4 鑽佔比 35%,七成選擇高鑽級產品。2022 年十一 期間,根據攜程發布《2022 年國慶假期旅遊總結報告》,在“就地過節”的號召下,攜程推出相應推廣和促銷 活動,本地遊、周邊遊、短途遊主導國慶假期旅遊市場,國慶 7 天本地、周邊旅遊訂單佔比達 65%,本地周邊 人均旅遊花費較去年國慶增長近 30%。

3、積極布局海外業務,打造新增長曲线

後疫情時代,海外旅遊恢復速度快於國內。根據中國社會科學院旅遊研究中心發布的數據,2021 年五大區 域中美洲旅遊經濟復蘇水平最高,旅遊總人次恢復到疫情前 2019 年水平的 65.2%,旅遊總收入恢復到 2019 年 水平的 67.0%;其次是歐洲,旅遊總人次和旅遊總收入分別恢復到疫情前 2019 年水平的 52.6%和 57.7%;非洲 旅遊總人次和旅遊總收入分別恢復到疫情前 2019 年水平的 47.6%和 54.2%;亞太則分別是 48.6%和 47.9%;中 東分別是 47.3%和 37.8%。分國家看,我國旅遊業的恢復程度相較海外市場處在較低水平。

對比其他 OTA,攜程在海外業務上具有先發優勢。2016 年起攜程开始了一系列國際投資和並購,2016 年 11 月攜程以 14 億英鎊收購英國旅遊搜索巨頭天巡,2017 年 11 月,收購美國社交旅遊網站 Trip.com,將其轉型 爲攜程國際版,2019 年攜程宣布集團新英文名稱 Trip.com Group Limited。2019 年 8 月,攜程成爲“印度版攜程” MakeMyTrip 的最大股東;3 個月後,和 TripAdvisor 宣布達成了战略合作夥伴關系;同年 12 月,還從差旅巨頭 BCD Travel 手中收購了總部位於荷蘭的 OTA 集團 Travix。目前攜程海外本土業務主要由 Skyscanner 和 Trip.com 兩個品牌運營。其中:(1)Skyscanner 是全球最大的獨立機票搜索引擎,2019 年後每月用戶超過 1 億,疫情前 收入長期穩定上升,2019 年收入達到 3.1 億英鎊;(2)Trip 是一家旅行發現應用,前身爲 Gogobot,攜程收購 Trip.com 主要看中域名及技術積累,作爲國際化开拓的战略裏程碑。

現階段攜程海外業務加速恢復,海外部分成爲重要的業績支撐。2022 年二季度,攜程集團的海外業務延續 一季度的趨勢,繼續保持高增長,在歐洲和美國市場的收入已經超過 2019 年同期,亞太市場業務也在快速增長; 海外業務在攜程整體營收中的佔比逐步回升。在明星品牌 Trip.com 的帶動下,攜程海外業務整體增長強勁,海 外平台機票和酒店預訂量同比增長超過 100%,其中酒店預訂量較 2019 年增長超過 50%,海外酒店恢復快於行 業;海外目的地玩樂產品預訂量環比增長 24%,並在 2022 年上半年保持三位數的同比增長,上半年攜程海外商 旅酒店交易額同比增長 540%。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:攜程集團研究報告:在线旅遊龍頭,於變局中求破局

地址:https://www.breakthing.com/post/25510.html