先上結論,美國今年以來的激進加息以及需求不行的情況下,美國經濟增長最終放緩和走向衰退。當然,我們關心的不是衰退本身,而是關心的是衰退對於各大類資產的價格走向。

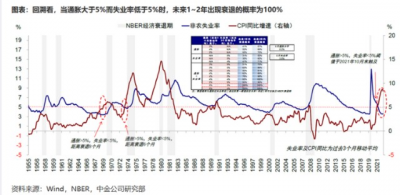

從圖中我們可以看到,當通脹大於5%而失業率低於5%時,未來1~2年出現衰退的概率爲100%,目前美國正是處於這樣的現狀,9月通脹高達8.2%,失業率降至3.5%。

正所謂以史爲鑑可知得失,我們通過復盤上世紀20年代以來美國的18輪衰退經驗看看有哪些可以值得思考的東西。

一 貨幣緊縮、財政減支是衰退主營

上世紀20年代以來,美國一共經歷了18輪經濟衰退,從衰退的誘發因素可大體歸結爲貨幣緊縮(14次)、財政減支(5次)、高槓杆(2次)、股市大跌(2次)、外部衝擊(7次)這五種情形的一種或多種。

很明顯,貨幣收緊是美國經濟衰退最普遍原因,外部衝擊也較多,股市大跌導致的衰退市場下跌會大幅領先衰退到來、而高槓杆導致的衰退對實體和金融的衝擊更大持續更長。

不過我們在研究衰退對資產價格的影響時,需要區分衰退程度並劃分不同階段,不能一以概之。從程度上來說,如果只是輕度衰退,對股市的影響不大,市場跌幅有限,過去幾輪的輕度衰退來看,標普500平均下跌20%,遠小於深度衰退平均超過40%的跌幅,主要還是由於企業的盈利的回調幅度不大(平均~21%),也因此市場估值也很難破位。

從時間的角度看,對於各類資產的走勢來看,衰退初期避險資產最好,比如像黃金等貴金屬的表現最好,而風險資產和成長股跌幅較大;隨着時間推移,衰退進入尾聲後,股票資產特別是成長股彈性最大,而需求的回暖,也會推動的大宗商品和新興市場資產的價格上漲,开始出現交易經濟好轉的預期。

以通脹拐點劃分,通脹見頂前原油最好,黃金及國債靠前,股市疲軟;通脹見頂後,成長反彈,債券也开始有不錯表現。

二 貨幣寬松、財政發力、外部衝擊消退是走出經濟衰退的手段

最終幫助經濟走出衰退的因素有三:貨幣寬松、政府發力及外部衝擊消退。然而,當國家債務過高時,貨幣及財政的邊際效用較弱,修復所需時間也更長,美國經過疫情後的大放水,美國的債務高企,預計美國這一輪衰退所需要的時間不短。

從走出衰退的資產表現看,以失業率爲劃分依據,,衰退結束到失業率見頂前,股市表現不錯,但信用債及工業金屬一般,原油落後。失業率見頂後,工業金屬修復明顯,美股的彈性也开始增強,黃金最爲落後。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:細數美國歷史上經濟衰退,加息是首要原因

地址:https://www.breakthing.com/post/25573.html