周一港股的活久見下跌,大家都還心有余悸。

其實不光是散戶,即便是機構們也都完全想不到港股這么低估且擁有這么多優質的公司,居然能跌這么慘。確實是極不正常的。

這就讓我們不得不問,到底港股是誰在賣?有人在惡意做空嗎?

接下來,我們就把這些人都逮出來看看。

一、內資是真愛

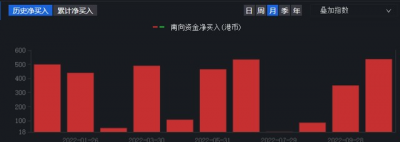

對於港股來說,今年內資可真是在價值投資。港股一路跌,南向資金一路加倉,幾乎沒有一個月停止過!

全年淨流入3000億以上。不過這點資金始終還是止不住港股下跌的腳步。

二、海外主動基金大幅流出

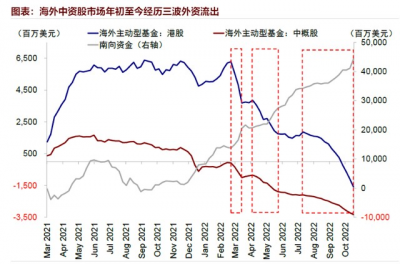

做空港股最大的推手是海外主動基金。

今年以來,一共有三波撤離。

分別是3月中旬3周急速撤離35億美元;

4月到6月撤離36億美元;

7月至今撤離45億美元(截至10月21日),加上本周的撤離,還會再多一些。

這些海外主動基金裏,流出比較多的是:新興市場主動基金,大概159億美元;亞洲(除日本)主動基金,大概是76億美元。

就這體量,南向資金確實補不了窟窿!

這裏說的亞洲主動基金,指的是投資於亞洲市場的主動基金,可不是指亞洲國家投資於港股的主動基金。

三、海外被動基金持續加倉港股

看到上面的表後,大家可能就會想,之前那些大機構不是鼓吹自己看好中國資產,並且在持續加倉嗎?難道是忽悠我們的?

其實也不是。機構與機構的目的不同。那些聲稱自己在加倉的,多半是長期投資的配置型機構。

從上表中,我們也看到被動基金還是持續加倉中國資產的。所謂的被動基金就類似指數基金。买指數的機構,大多數都是出於長期投資的目的。

主動基金爲啥要賣港股呢?原因是很復雜的,可能是:

1.美聯儲加息,導致美元回流;

2.本國股市下跌,導致他們回國救火;

3.頂不住投資者贖回的壓力,被動贖回;

4.地緣衝突引發的短暫避險;

5.某些不好言明的政治和經濟因素(大家應該懂)。

四、港股遭遇槓杆熊

如果僅僅只是這些機構拋售,其實壓力還不算太大。關鍵是還有人趁機沽空,這就讓港股下跌的壓力增加了很多。

所謂的沽空就是指機構從中介那裏借來股票在市場上拋售,等股價被壓低後,他們再從市場上买回股票還給中介。

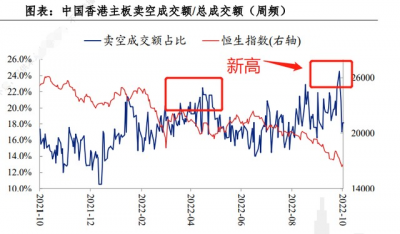

今年以來,港股賣空成交佔總成交額的比例不斷在上升。

其中一個高點是3月份,當時港股一頓緊急拉升,估計是打爆了很多空頭,恆生科技指數兩天就漲了30%左右。

7月以後,做空的比例又开始攀升,甚至高過了3月份的高點。10月上旬創下了單日高點,做空比例達到24.5%!

估計10月下旬,這個比例還繼續攀升了一段,這才上演了周一那種活久見的下跌。

空頭的加入是很嚇人的,因爲港股現在本來就缺少資金,空頭再這么一拋售,根本就沒有承受力,用不了多少的量就能稀裏譁啦。

爲啥這么多空頭?我想可能的原因是這樣的。

一般來說,對衝基金會做多強勢的市場,比如美股,做空弱勢的市場,比如,歐洲股市和港股。

換句話說,短期你越是表現弱,別人就越會來做空你。

這種做空會一直持續下去嗎?肯定也不會,最終都會迎來反轉。

就比如2015年那波槓杆牛,就是大家都在配資买入,當時的經濟並不好呢,全是資金吹出來的大水牛。當多頭都抱團在一起的時候,趨勢一旦逆轉,就是千股跌停,相當恐怖。

而這種槓杆熊,就可以將槓杆牛反着來看。

下圖是一個知名企業在2008年的股價走勢圖。10月27日漲了121%,10月28日又漲了86%!

你猜猜這是哪家公司?

答案是:大衆汽車。

當時很多人都不看好大衆,因爲汽車淪爲衰退行業了。於是對衝基金就紛紛出手抱團做空。大衆汽車的股價從10月16日开始累積下跌52%!直接腰斬,都是這些死空頭幹的。

空頭借來股票,在市場上拋售。可沒想到的是,保時捷公司悄咪咪地喫下了這些空頭拋售的股票。

10月26日(星期天),保時捷突然宣布自己已經擁有大衆汽車42.6%的股份和31.5%的期權,合計74.1%。

而德國下薩克森州手裏還有20.1%的控制權。於是,在市場上流動的股票就只剩5.8%了。

而這些對衝基金手裏賣空了12%的股票。換句話說,只要保時捷和下薩克森州不賣,這些對衝基金就鐵定买不回股票平倉了,那可就悲劇了。於是空頭就必須瘋狂搶着买,再高的價格都要买回來。

於是,保時捷就可以坐地起價了。大衆的股價,兩天暴漲3倍多!保時捷這次軋空中賺了1200億美元,而當年它本身賣車的利潤才16.4億!

這種類似的軋空案例在美股數不勝數。早期的美股,如果你做空,但是买不回股票平倉是要蹲監獄的!

舉這個案例,只是想說明,槓杆熊跟普通熊市的區別。當然一個港股市場在臨界點的絕地反擊肯定不會有個股這么誇張。

實際上,只要有外力讓港股股價來回大幅震蕩幾下,空頭就不敢一致性做空了。

話又說回來,昨天港交所恰好宣布暫停衍生品市場的調節機制。雖然這不是說絕對限制賣空,不過在一定程度上可以緩解賣空帶來的負面影響。

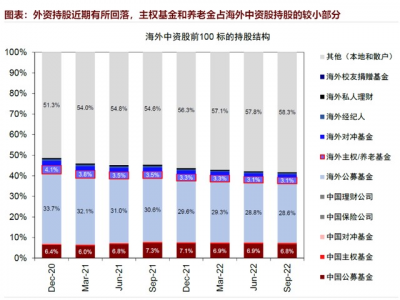

五、外資持股比例的變化

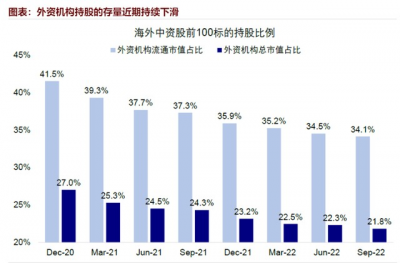

外資機構的市值佔比呈現出不斷下滑的態勢。

與之相對比的是,內資在不斷地加倉,持股比例不斷提升。

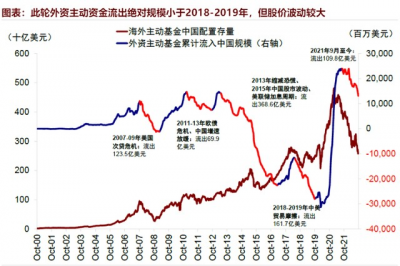

大家可能認爲這次海外主動基金流出是史詩級的,但這其實是誤解。

2000年到現在,港股經歷過4次外資撤離的周期。

2007年-2009年(全球金融危機),流出123.5美元;

2011年-2013年(歐債危機),流出69.9億美元;

2013年-2017年(美聯儲加息縮表),流出368.6億美元;

2018年-2019年(中美),流出161.7億美元。

而2021年8月到現在,海外主動基金累積流出的金額是109.8億美元。不算最大的流出量。如果考慮到佔港股市值的比例來說的話,就更小了。

只不過,有三個因素導致本次下跌這么兇猛:

第一,國內反壟斷敲打互聯網企業,政策上給了空頭機會;

第二,脈衝式流出,短時間將價格打得很低,換句話就是說,短時間流出太急了,對股市的影響很大;

第三,一旦下跌趨勢形成,空頭蜂擁而至。

總之,外資流出的量跟股價的下跌並不是线性的關系。有時候,總體流出得並不多,但對股價的影響反而更大。又是一個活久見了。

但港股的資金流動就是這樣周期輪回的,不可能只流出不流入的。

港股並非是被外資永遠拋棄的地方,只不過咱們預測不到周期的拐點而已。

預測這事,只有神仙才能做到,我們凡人只能靠價格來指導投資。長期下來是不會錯的,價格也最終會回歸價值的。

但是,在下跌中,沒幾個人能相信周期的力量!

六、總結

本輪港股的下跌始於反壟斷,然後是海外主動基金因爲各種原因拋售引發的,後來又迎來空頭狙擊。

此外,南向資金和被動基金的承接力不夠,加上國內反壟斷。於是導致雖然淨流出的金額不算很大,但對股價的影響更大!

港股最終的反轉可能需要幾個條件(不一定都滿足才反轉):

1.美聯儲加息放緩(現在看,似乎有點跡象了);

2.地緣衝突減少(無法預測);

3.國內經濟持續復蘇(長期確定,短期有波折);

4.中美摩擦放緩(無法預測,但總是一會緊一會松);

短期股價估計還會持續震蕩,長期來看,資金流動和價格回歸都掰不過周期的力量。

- 上證指數(000001)

- 恆生指數(HSI)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:誰在做空港股?原來是這些人

地址:https://www.breakthing.com/post/25762.html