北京時間周四凌晨02:00,美聯儲FOMC將公布利率決議,連續第四次加息幾無爭議,之後的加息路徑如何,將是本周會議的焦點。

盡管沒有懸念,也不能100%確定,摩根大通分析師Andrew Tyler推演出了11月議息會議上可能出現的6種情景,以及美股可能作出的反應。

加息50個基點+鮑威爾鴿派發言:最樂觀且最不可能

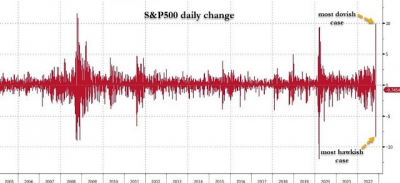

考慮到通貨水平和勞動力市場緊張狀況,很難出現這種情形結果。如果出現這種結果,美股可能出現兩位數漲幅。上一次標普500指數如此強勁的回報是在2008年(10月28+10.8%,10月13日+11.6%)考慮目前低流動性低,標普500可能上漲10%—12%,出現十四年最大漲幅。

50個基點+鷹派發言:可能性略高

出現這一結果可能是美聯儲同時擔憂增長和通脹,這一結果仍然非常樂觀,標普500變動範圍是上漲4%—5%。

75個基點+鴿派發言:可能性第二

美聯儲仍把注意力放在抑制過熱的經濟,所以鮑威爾鴿派發言可能性不大。如果美聯儲對12月的會議給出明確的指導,這很可能被視爲鴿派的結果,標普500可能上漲是2.5%—3%。

75個基點+鷹派發言:可能性最大

鮑威爾保留12月和2023年加息的可能性,同時強調通脹上升風險,這暗示着下一次仍可能是75個基點。這一結果似乎是債券市場最爲期待的結果,收益率不會出現大幅波動,標普500變動範圍是-1%至+0.5%。

100個基點+鴿派發言:不太可能

如果出現這種結果,這意味着美聯儲既希望提高利率峰值,又希望在今年完成緊縮周期。美聯儲可能會在12月繼續加息100個基點,令美聯儲聯邦基金利率達到5.00%-5.25%的水平。在這種情況下,標普500將下跌4%—5%。

100個基點+鷹派發言:空頭最想看到的結果

不管下周CPI如何,這一結果都會結束最近的反彈,所有風險資產被大幅拋售,債券收益率繼續走高,美股或再次下探年內低點,標普500暴跌6%—8%。

直觀來看,美股可能大幅波動。

另外,之後的加息路徑將是本周會議的焦點,德意志銀行表示,12月仍有可能加息75個基點,明年可能停止加息,同時仍有可能看到5%以上利率峰值的可能性。

根據高盛的最新預測,美聯儲利率將在明年3月份達到5%的峰值,高於4.75%的預期。具體來看,12月加息50個基點,2月和3月分別加息25個基點。

來源:華爾街見聞

- 標普500ETF(513500)

- 博時標普500ETF聯接A(050025)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲11月決議的六種情景:市場會迎來14年來最大漲幅 還是暴跌8%?

地址:https://www.breakthing.com/post/27454.html