港股短线或觸底反彈,但反轉仍需等待內外拐點。

周匯/文

10月24日,恆指低开近2%,隨後跌幅擴大,午後恆生指數下跌超過6%逼近15000點,指數“腰斬”後跌破了2011年10月的低點16170點,也跌破了1997年的高點16820點。24日恆生科技指數跌幅超過10%,也跌破了2800點。

根據華泰證券的研究,2002年至今,港股一輪大級別牛熊周期持續時間約6-7年,一輪小級別牛熊周期持續時間約3年。前幾輪小級別周期底部一般估值率先啓動,呈現明顯的雙底特徵,且估值驅動階段時間短但彈性大。上一輪大級別底部至今已78個月、小級別底部至今已32個月,恆生指數、恆生科技分別創近10年、近5年新低,且成交量持續萎縮,具備一定底部特徵。

國泰君安證券認爲,恆指連續跌破年內低位後,明顯的估值優勢與衆多風險因素疊加,使得市場目前多空預期交錯。但從港股近十余年的表現來看,市場築底反彈與牛市的开啓總是由經濟預期、流動性、風險偏好等因素共振所致。

歷史上的底部

海通證券認爲,從歷史上看,港股的走勢與A股和美股均高度相關,背後原因在於港股作爲離岸市場,基本面由內地經濟決定,而流動性受海外市場的影響。

從基本面來看,中資企業在港股市場上佔主導地位,截至2022年10月4日,港股中資股總市值達到36.8萬億港元,佔全部港股的比重爲73.6%;2022年上半年,港股中資股營收、歸母淨利潤分別爲24.0萬億港元、2.3萬億港元,佔全部港股的88.9%/90.7%,因此可以看到,港股和A股的歸母淨利累計同比的走勢基本保持一致。

從流動性來看,中國香港實施聯系匯率制度,港元與美元直接掛鉤,因此中國香港的貼現窗基本利率水平與美國的聯邦基金目標利率水平走勢一致。同時,外資在港股市場佔主要地位,2020年港交所外地投資者交易額佔比達41.2%,其中歐美地區佔比較高,美國投資者交易額佔比爲23.2%。不過,近年來南下資金持續流入港股,在港股的話語權也得以提升,截至2022年8月,南下資金成交額佔港股總成交額佔比達到13.3%,因此港股資金面與A股的聯系也愈發緊密。

根據海通證券的研究,回顧歷史,港股見底往往需要美股和A股企穩回升。2000年以來港股經歷過五次大底,分別發生在2003年4月、2008年10月、2011年10月、2016年2月、2020年3月。通過梳理這五次底部特徵,海通證券發現港股見底往往需要美股和A股企穩回升。

具體而言:2003年4月25日港股見底回升,而美股已於2003年3月11日便开始回升,港股滯後於美股。A股在經歷了2003年11月-2004年4月“五朵金花”的結構性上漲行情之後繼續回調,直至2005年6月6日才真正見底。但由於美股依然處於上行態勢,港股也跟隨美股上漲,而非跟隨A股調整,說明彼時港股走勢更多受美股影響。

2008年10月27日港股觸底回升,美股階段性反彈,2008年11月6日A股見底回升,此後美股轉爲震蕩,港股跟隨A股同步上行。

2009年初美股出現持續下跌,A股走出獨立上漲行情,但港股跟隨美股一起調整,只是幅度相對較小,直至2009年3月10日美股企穩回升,港股才真正進入上漲通道。

2011年10月4日港股見底,當日美股也开始見底回升,A股則是持續下跌,直至2012年1月6日开始企穩,隨後經歷了一年的磨底階段,2012年12月4日才到達真正的低點。但在A股下跌期間,港股依然跟隨美股震蕩上行,而非跟隨A股一起調整,再次說明彼時港股見底回升更多是跟隨美股。

2016年2月12日港股見底,美股於2016年2月11日見底,A股於2016年1月28日見底,可見盡管A股更早見底,但港股直至美股企穩回升才同步見底回升。並且,2016年2月底A股二次探底時,港股並未明顯調整,而是跟隨美股繼續上行。因此,港股2016年2月的大底依然是跟隨美股。

2020年新冠疫情爆發初期,國內經濟最早受到衝擊,A股和港股均在2020年1月20日-2020年2月3日發生過一次急跌,期間美股波動相對較小,再次說明內地基本面對港股的影響增強。隨着新冠疫情在全球蔓延,美股市場大幅波動,A股和港股隨之下跌,在美聯儲釋放大量流動性後,2020年3月3日美股、A股和港股同步見底。

港股三大因素

國泰君安證券表示,在港股市場分析的主體框架下,盈利預期、流動性和風險偏好是導致市場變化的三大因素。其中,盈利預期是影響指數走勢強弱的中長期底層邏輯;流動性更多從短期決定市場表現,並且對估值上的影響較大;而風險偏好往往導致市場向極端方向發展。但由於風險事件的發生存在較大的隨機性,很難預測並量化其影響。因此,市場對於前兩者的反應通常更加清晰,主要體現爲:

港股指數走勢與指數盈利預期高度相關。對比港股指數的歷史走勢與盈利預測,不難發現兩者走勢高度相關。國泰君安證券選取恆生指數自2006年至今的行情數據與相應日期的前向12個月盈利預測,計算後得到相關系數爲0.73,表明指數走勢與盈利之間存在同步的相關性。恆生國企指數由於早期成分股行業分布較爲單調,由能源、金融板塊佔據主導,其盈利預測並不能很好地反映指數走勢。但自2017年以來,國企指數逐漸加入了信息技術、消費、醫療保健等領域中更具多元化的企業,與盈利預期的相關系數也隨之提升至0.81。

流動性指標也顯示出相似規律。流動性指標當中與港股指數走勢關聯度較高的包括但不限於:貨幣供應M2的同比增速,與指數變動趨勢基本一致;美債收益率,與指數估值水平呈負相關;美元指數,與港股走勢呈負相關。

國泰君安證券認爲,之所以關注指數盈利預期,不僅是由於其與指數走勢之間的聯系,還因爲盈利預期與宏觀經濟也存在密切關聯。

由於企業盈利受到經濟周期、貨幣政策、上下遊的供需關系等因素影響,可以通過衆多經濟指標的邊際變化來判斷盈利預期的方向。同時,經濟指標中的領先指標與同步指標可以作爲觀測和預測指數盈利情況的重要依據。

具體而言,國泰君安證券總結出以下幾點規律:社融存量的同比增速與指數盈利預測的同比增速之間呈較強正相關,且社融存量通常領先恆指盈利6個月左右;PMI與指數盈利增速之間存在較強正相關,通常領先恆指盈利4-5個月;工業增加值與指數盈利增速呈中度正相關,通常領先恆指盈利2個月左右;PPI與指數盈利增速呈較強正相關,通常滯後1個月。但由於市場對PPI的解讀往往更側重於前期影響成本的能源、材料或大宗商品的高頻數據,國泰君安證券仍將PPI視爲同步指標。

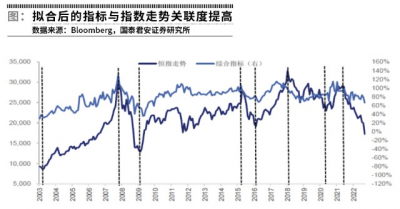

國泰君安證券認爲,單個指標無法充分解釋指數盈利預期的變動,需要進行擬合。根據各個經濟指標與指數盈利增速的相關程度,以及市場對不同經濟數據披露時的反饋,國泰君安證券將上述宏觀經濟指標、流動性指標分別給予相應的權重,構建出“綜合指標”。爲了將不同口徑下的經濟指標和流動性指標放在一起作比較,國泰君安證券對其中一些數據進行了極差標准化處理。擬合後的指標與恆指歷史行情的相關系數達到0.82,對指數走勢的解釋力度顯著高於單個指標。

綜合指標細分項的同向共振對指數走勢具有指導意義。國泰君安證券選取港股自2003年起各時期的牛市與熊市(如圖中虛线所示),對各個細分項進行回溯。當恆指處於上行/下行階段時,反映經濟預期的指標多數出現同向上修/下修,而反映流動性的指標則指向總體寬松/緊張。

從恆生指數於不同時間節點的漲跌幅,以及相關的宏觀經濟指標、流動性指標的相應波動可以看出,當社融存量增速、工業增加值、PMI、以及10年期國債收益率同時上升,香港貨幣供應M2增加,且美元指數下行時,港股多數處於牛市;反之則出現不同程度的持續下跌。此外,部分指標之間的變動方向會偶爾出現背離。背離的情況越明顯,則對應時期指數的波動幅度越大。

尋找反轉信號

按照月度進行統計,國泰君安證券根據經濟指標與流動性指標的邊際變化,可將宏觀場景分爲四類情形:I)經濟預期好轉且流動性預期偏寬松;II)經濟預期好轉但流動性預期收緊;III)經濟預期下修但流動性預期偏寬松;IV)經濟預期下修疊加流動性預期收緊。

對比港股2003-2022年的指數走勢,國泰君安證券發現恆生指數在上述四種情況下出現上漲/下跌的比例分別爲21.6%/5.9%;10.6%/13.1%;16.5%/8.9%;8.9%/14.4%。

國泰君安證券認爲,港股當前估值已基本反映市場對四季度國內經濟的悲觀預期,以及美聯儲2022年、2023年的加息路徑。短期內來自政策面及利率波動的影響邊際減弱,估值優勢仍是目前市場反彈的主要邏輯。但由於海外需求仍受新型變異毒株影響,疊加俄烏衝突進入關鍵階段,風險因素的傳導或使港股短期多空分歧延續。

從近期經濟指標來看,信貸增速回升但結構分化;地產仍待恢復;消費及服務業需求相關指標的復蘇勢頭受阻;出口增速仍有下行壓力。經濟預期的反轉仍需社融、PMI等數據的持續支持。

流動性方面,美聯儲加息周期或持續至2023年一季度。短期內美元指數及美債收益率或將維持高位,意味着港股仍將面臨資金面的流出壓力。但近期港交所新政宣布減免印花稅,同時將推廣以人民幣計價的投資工具,有望刺激南向資金加速流入。風險偏好方面,中美關系在美國中期選舉前後將面臨更多不確定性,可能拖累港股表現。

綜上,國泰君安證券認爲,經濟指標與流動性指標共振的信號尚未出現。現階段仍建議以高股息策略爲主,建議繼續關注能源、運輸、電信服務、銀行、公用事業等板塊。若後續美聯儲釋放鴿派信號,同時國內穩經濟政策支持力度加大,或有更多結構性機會。建議關注基建、房地產、生物醫藥、科技股。

海通證券表示,當前港股已經破淨,估值處於歷史低位,截至2022年10月6日,恆生指數PB(LF)爲0.87倍,自2002年有數據以來分位數爲0.2%,恆生滬深港通AH股溢價指數爲143.8點,自2006年有數據以來分位數爲88.9%。

展望未來,海通證券認爲,港股見底回升需等待A股和美股企穩。對於A股而言,國內經濟基本面是關鍵點,其中地產是重要因素之一。隨着保交樓和穩增長政策落地,有望催化A股市場再次开啓新一輪上漲,從而對港股形成正向的拉動作用。

但是,美股何時見底尚未清晰,按照歷史規律,美股在美國經濟衰退中後期才見底,因此預計美股大約在四季度或2023年年初見底,這就意味着美股對港股可能仍有負面影響。

綜上所述,海通證券認爲,由於美股難言見底,港股見底企穩可能還需要繼續等待,但考慮到港股已經在底部區域,並且A股也有望开啓新一輪上漲,因此對港股不必過度悲觀。

華泰證券也認爲,歷史上,港股一輪大級別牛熊周期持續時間約6-7年,上一輪底部距今已6年半,當前恆生指數創近10年新低,且成交量持續萎縮,具備一定底部特徵。

從基本面看,自上而下,預計恆生綜指2022年上半年爲業績底,2022年全年淨利增速轉正(+14%)。自下而上,基本面拐點則還不是很清晰,恆指12個月前向EPS仍處在2021年6月以來的下修周期中。

從估值面看,恆生指數估值進入“擊球區”,但聯儲加息“喘息”前受制約。估值維度,當前恆生指數估值落入機會區間,恆生科技調整至上市以來均值附近。恆生指數、恆生科技PETTM分別位於近10年1.0%、40.5%分位數,橫向看恆生指數在全球權益資產中較便宜,PB-ROE折價率26.4%,但仍低於2008年以來中位數29.0%,隱含下行空間約2.6%。

歷史上,PPI同比和美元指數對恆指風險溢價解釋力度較高(2021年後受互聯網監管政策影響),海通證券測算當前合理風險溢價約11.6%,預計年底高位回落;實際風險溢價(8.5%)偏低體現美債收益率上升影響,也反映國內庫存周期下行、美元指數上行壓力或未被充分定價,聯儲加息“喘息”前估值仍有調整壓力。

從情緒面看,多重指標發出底部信號:破淨個股佔比創近5年新高;恆生AH溢價指數高位上行,南下資金淨流入回升;以PEG衡量,消費電子、雲計算、半導體設備、生物制品、化學制藥等新經濟板塊港股稀缺性龍頭的估值已經顯著低於A股;9月股票回購額創月度新高。

華泰證券表示,隨着市場悲觀情緒釋放,美國9月CPI同比落地、FOMC貨幣政策會議表態偏鴿,疊加二十大重申“高質量發展”提振市場情緒,港股短线或觸底反彈,但反轉仍需等待內外拐點。底部震蕩階段建議高股息低波動+低PEG啞鈴型配置。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港股的底部與曙光

地址:https://www.breakthing.com/post/27795.html