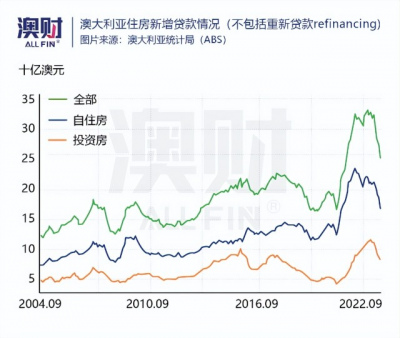

澳聯儲(RBA)連續7個月加息,顯然嚴重打擊了人們的購房熱情。

9月份,澳大利亞的新房貸款總額暴跌到了兩年來的最低水平,也創下了20年來最大的單月跌幅。

無論是自住房還是投資房的房貸都出現了明顯的下降,這表明全澳的房屋交易的數量在大幅減少。

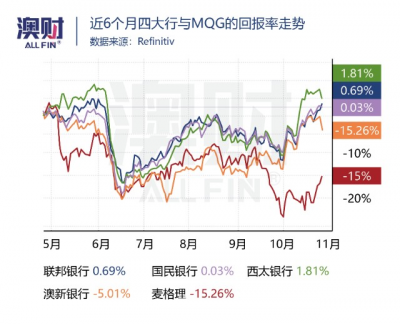

不過在官方利率不斷上升的推動下,貸款的利潤率得到持續向上的動能,這讓澳大利亞最大的貸款機構們——四大銀行的股價在10月紛紛上揚,重回高位。

然而,即便在同一個行業,悲喜卻並不相通。

近年來大力進軍零售貸款業務、澳大利亞最大的投行麥格理集團(ASX:MQG),卻沒能享受到加息的甜頭,反而感受到了資本市場刺骨的寒冷。

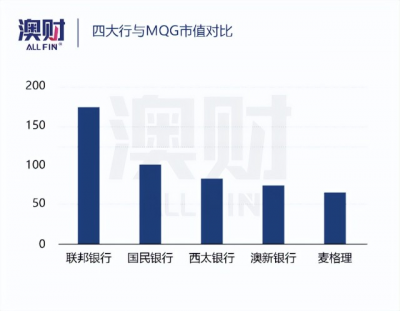

麥格理集團在今年年初時市值一度超越西太平洋銀行與澳新銀行,幾乎打破了“四大行”的格局。

可目前卻因全世界投行業務冷淡,不被市場看好,麥格理的股票遭到大幅度拋售,市值已經降至670億澳元左右,又回到了“第五大行”的位置上。

爲什么麥格理今年的股價在銀行股中“掉隊”?

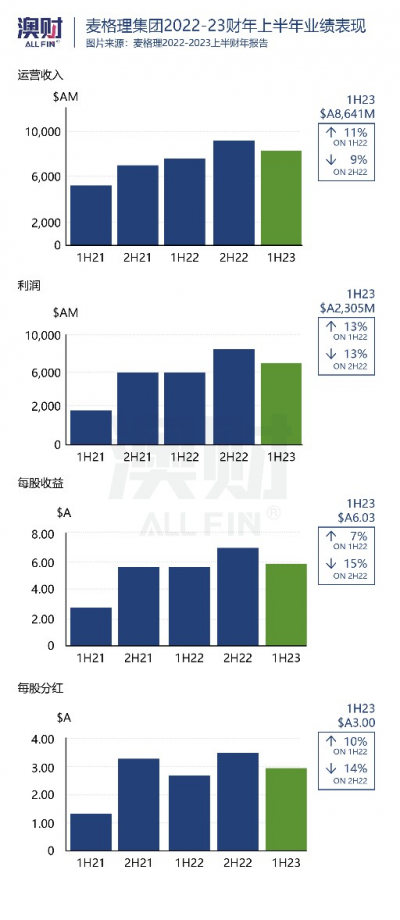

更值得注意的是,在麥格裏10月28日最新出爐的半年財報中,公司給出了一份出乎意料的優秀答卷,中期利潤同比上漲13%,達到了23億澳元,股價也應聲在开盤後直接上漲3%以上。

然而好景不長,公司股價在衝高後回落,竟然以微跌收盤。

半年財報到底傳遞了怎樣的信息,讓麥格理的股價撐不住哪怕一天?

“第一投行”名副其實

要理解這些問題,首先還是需要釐清麥格理與四大行之間所存在的關鍵差異:

在業務結構上,麥格理集團Macquarie Group(ASX:MQG)與傳統銀行差異巨大。該公司擁有非常多元化的業務結構,而並非傳統銀行單一的靠存貸利差的經營模式。

麥格理集團成立於1969年,原名爲Hill Samuel Australia,是英國知名商業銀行Hill Samuel & Co的全資子公司。公司於1985年獲得澳大利亞銀行從業許可之後,正式更名爲麥格理銀行。

目前,該公司總部位於澳大利亞悉尼,業務覆蓋全球33個國家地區,擁有超過1.8萬名員工(包括其所有子公司的員工)。

可以鳥瞰悉尼達令港的麥格理大樓

麥格理集團不僅是澳大利亞唯一的大型上市投資銀行,也是全澳最大的資產管理公司。該公司的基金管理服務在澳大利亞市場佔有率超過30%,位居行業第一。

在布局全球的多樣化資產管理業務之下,麥格理集團還擁有堅實的資產負債表,並保持業務持續增長。

根據麥格理公布的2022財政年度一級資本比率、普通股一級資本比率(CET1 Ratio)和槓杆比率分別爲17.9%、15.9%和5.3%,遠高於《巴塞爾協議III》規定最低要求對的8.5%、7%和3%。這意味着公司有較完善的資本管理和良好的風險加權資產控制,使其能夠不斷強化資本基礎。

從財務角度來看,根據最新公布的2022-23上半財年報告,集團實現連續54年盈利,其中運營收入爲86.41億澳元,較去年同期增長11%;每股收益6.03澳元,較去年同期增長7%,多項業績指標仍然維持歷史高位。

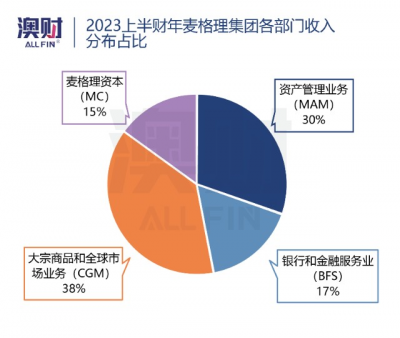

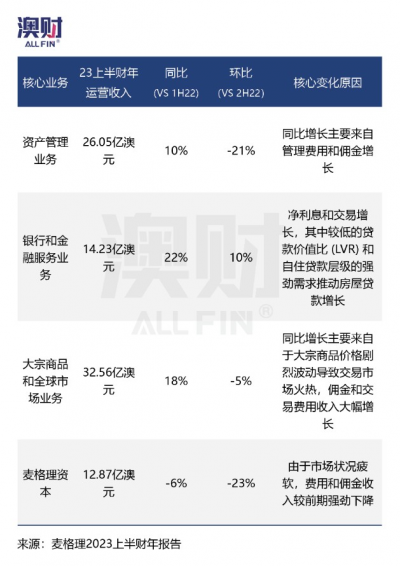

麥格理集團與四大行的收入模式差異較大,其收入來自4大核心業務,即資產管理業務、銀行和金融服務業務、大宗商品和全球市場業務,以及麥格理資本(主要進行融資並購業務)。

這使得公司既有較爲穩定的年金型收入,主要來源於資產管理及銀行金融服務,佔公司收入的一半;也有可受益於市場供需變化的交易型收入,來自於大宗商品和融資並購業務。

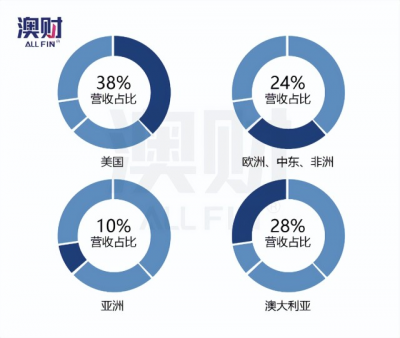

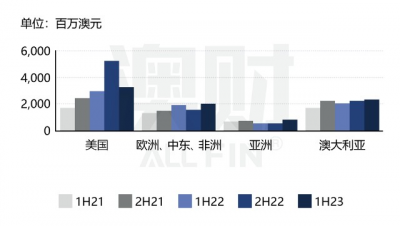

因爲全世界大部分大宗商品交易、並購等金融活動都活躍於澳大利亞以外的地區,麥格理集團72%業務收入來自於海外地區,其中美國是最大運營收入貢獻地區。

麥格理全球營收分布

長久以來,麥格裏集團的四大業務线都能爲公司貢獻利潤,也算是齊頭並進。然而今年,市場卻並不买账,是因爲表面的風光,並不能掩蓋部分業務线所遇到的問題。

傳統業務线:穩中求進

資產管理業務(MAM):布局長期、穩健收益

該部門主要由基礎設施與房產、投資管理服務、以及專業投資方案規劃業務組成。其中麥格理基礎設施與房產業務在全球基建投資經理排名中位居全球第一,其優質的另類資產服務包含房地產、基礎設施健身、能源等領域。

公司根據投資體量收取一定比例的管理費,並在超額收益中抽成一定比例的表現費,如果該部門能夠成功地爲新項目成功融資,其利潤貢獻將會非常可觀。

麥格理資管業務示意圖

2023財年上半年中,麥格理共完成28個一級市場項目、10個房地產項目、10個實物資產(包括新能源轉型基金、第七期歐洲基建基金、第六期美國基建基金等)和8個私人信貸項目。

由此可以看出,麥格理的資管配置思路更偏向長期、穩健,而投資人也對這類策略相當認可。上半財年新的融資額就達到了225億澳元,也將麥格理的總資管量推升至7956億澳元,部門利潤更是同比2022財年上半年上升28%,但是環比依舊出現了21%的降幅。

銀行和金融服務業務(BFS):高利率吸引客戶,競爭直指四大行

該部門業務屬於傳統銀行業務,也是四大行的主要競爭對手。主要分爲個人銀行、財富管理和商業銀行三類服務,包括交易和儲蓄账戶、住房貸款、財務咨詢、投資、養老金、貸款、存款、股票經紀和私人銀行等服務。通過存貸款之間的淨利差賺取利潤。

麥格理銀行和金融服務業務示意圖

這個部門雖然規模不比四大行,但在本季度也體現出了良好的增長性。靠着4%的新客戶超高存款利率,麥格理存款量環比大增19%,而總貸款規模也環比增加10%,相比澳新銀行緩慢的3%房貸增長和2%的存款增長,麥格理的成績可圈可點。

傳統銀行這塊的業務自然是受益於澳聯儲多次的加息,雖然沒有透露淨利差具體變化的數字,但從20%的部門利潤同比增長便可以看出一二。

從中期發展的角度來看,麥格理將會更加注重零售銀行業務。

但博滿澳財分析師認爲,不管是存款還是貸款領域,業務的競爭都已經非常激烈,在經濟整體環境不佳、住房市場急速降溫的情況下,想要持續保持規模高增長會較爲困難。公司也因此在科技和合規治理上布下大量籌碼,力求以更好的用戶體驗與四大行進行競爭。

小結:麥格理的兩項收入穩定的業務均有較爲不錯的增長動能。

資管業務在目前不佳的市場環境中仍能展現出較強的融資能力,未來的利潤收入讓人相對放心。

而傳統銀行業務面臨激烈競爭——貸款方面,高利率存款的吸引力能保持多久值得商榷(四大行也會相繼推出類似產品,如澳新銀行ANZ近期推出的ANZ plus存款產品等),房貸總量又在顯著下降;儲蓄方面,需要觀察在存款優惠期過後客戶的留存率。不過,因爲加息環境下淨利差的改善,麥格理傳統銀行業務繼續增長的趨勢將依舊存在。

面向市場業務线:受經濟環境影響明顯

大宗商品和全球市場業務(CGM):受益於東歐衝突,交易需求暴漲

該部門業務主要包含全球大宗商品定價交易、證券交易、信貸業務、期貨業務、固定收益和外匯等。該部門也是目前如此不確定的市場大環境下的贏家之一。

麥格理大宗商品和全球市場業務示意圖

因爲大宗商品市場價格波動劇烈,特別是在能源相關的大宗商品交易上,交易異常火爆,同時,因爲波動性大,風險對衝的需求大增。

在3-9月中,部門整體收入增長18%,在各細分類別中交易收入增長48%,風險管理(對衝)收入增長58%。

因此,本部門也貢獻了最高的利潤19.96億澳元。雖然收入增速環比有5%的下降,但考慮到之前較大的基數,能夠看出此項業務的需求量依然是巨大的,預計在未來一年中,大宗商品交易還會是麥格理業務的頂梁柱。

麥格理資本(MC):全球公司上市意愿冷淡,收並購活動降溫

該部門爲企業和政府機關客戶提供多元化資本市場和融資咨詢等服務,包括企業並購和重組、股權融資、債券融資等。

近期全球股票市場因加息的影響非常低迷,上市後破發的案例比比皆是,也造成各個市場IPO數量大幅減少。而在公司收、並購方面,因爲上財年市場的收購活躍度過高,基數較大,所以這次的收入也呈下降趨勢。

上半財年公司收入同比下降6%,利潤同比下降12%,是全公司表現最差的部門。但不幸中的萬幸,該部門收入佔比較低,對公司整體影響有限。

小結:麥格裏面向市場的業務喜憂參半,主要貢獻還是來自於東歐衝突帶來的能源市場的高交易量。需要注意的是,雖然同比增長明顯,但環比下滑還是令人擔憂一旦能源危機緩和之後,其業務的成長性。

並購、IPO的業務因全球資本市場整體情緒較差,預計不景氣的情況還會維持一段時間,短期內難以好轉。

估值:過高還是過低?

在澳大利亞,麥格理確實是名副其實的投資銀行第一名,擁有超過 25% 的市場份額,與瑞銀、高盛和摩根大通等超大型投行全球參與者競爭。

而在美洲、歐洲等海外市場,麥格理僅持有不到 2% 的份額。公司往往採用更有針對性的策略,利用其在基礎設施和能源方面的全球專業知識和聲譽,專注於這些市場的交易。

因此在估值方面,雖然與本地的銀行代表聯邦銀行相比估值合理,但如果與其他全球性投行比較,估值還是明顯偏高。

如果和自身歷史相比,疫情前麥格理的市盈率一直保持在14-15的區間,而市淨率處在2-2.5之間波動。

綜上所述,目前麥格理並不存在被低估,在本土市場處於正常估值水平,而和其他美國上市的同行相比估值偏高。

寫在最後:股價下跌不代表會形成估值低估

麥格理是一家業務多元化的優秀投行,但當前唯一環比增長、且受益於加息的傳統銀行業務在自身總體量中佔比較少,並且也面臨四大行激烈的競爭。

而對業務貢獻最大的兩項業務:資管和大宗商品交易,在能源危機的緩解後,恐怕難以持續長時間的高增長,環比收入的下滑以及管理層沒有披露的前瞻預期,對公司股價有一定壓力。

博滿澳財分析師認爲,雖然麥格理比起聯邦銀行這樣的澳大利亞本地大行估值稍低,但不存在被低估的情況,股價上行空間有限,投資需謹慎。

(歡迎訂閱澳財網財富號,我們將不斷爲您提供優質的全球宏觀經濟分析和澳洲財經資訊)

文中未注明來源的圖片均爲Shutterstock,Inc.授權澳財網使用,請勿單獨轉載圖片。本文中的分析,觀點或其他資訊均爲市場評述/一般信息,不構成交易建議,僅供參考。任何前瞻性陳述並非對未來業績的保證或陳述,切勿過分依賴。在進行任何投資時,請基於個人投資目的、財務狀況或個人需求考慮本文所含信息的適用性,謹慎決策,風險自擔。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:連續54年盈利,也拯救不了澳洲“第一投行”的股價了

地址:https://www.breakthing.com/post/27882.html