近日,信達生物發布2022年三季報。作爲率先從創新研發推動產品商業化的創新藥企,信達生物此份成績單可圈可點。整體而言,公司商業化管理模式持續改進,恢復環比增長,管理模式初現成效。

環比提速,商業化管理模式持續優化

邁入商業化,成爲每一個Biotech蛻變成爲Biopharma關鍵門檻。如何更好的實現商業化,也Biopharma進化成爲Big pharma一個不小的命題。

而對於信達生物而言,今年以來,公司主動尋求探索更可持續及健康的商業化管理模式,通過精細化、體系化、科學化的管理方式,建立敏捷而精益的組織,旨求進一步提升銷售規模的同時提高效率和收益。

從銷售情況上來看,在後疫情時代中,信達生物產品組合形成矩陣網絡,環比增速明顯,商業化進程進入快車道。根據公司公告顯示,2022年第三季度中,公司共計取得總產品收入超過11億元人民幣,產品組合無論是銷售量還是銷售收入均實現季度環比增長。

其中,作爲國產第二款上市的PD-1單抗達伯舒(信迪利單抗注射液),隨着公司市場推廣提速以及醫保覆蓋,達伯舒在樣本醫院銷售中維持逐季提升份額趨勢。2022年第三季度,達伯舒產品持續放量,新增適應症一线胃癌以及一线食管癌貢獻量顯現,錄得銷售收入7700萬美元,環比增長5%。未來,信達生物有望憑借先發優勢以及較強的腫瘤藥商業化能力,在腫瘤治療領域中佔得長期龍頭地位,持續受益於整體PD-(L)1賽道增長的紅利。

從產品管线上來看,公司中長期催化劑頗多,業績增長驅動力主要來自於其新獲批、近商業化以及已經進入注冊性臨牀產品,長期成長加速值得期待。

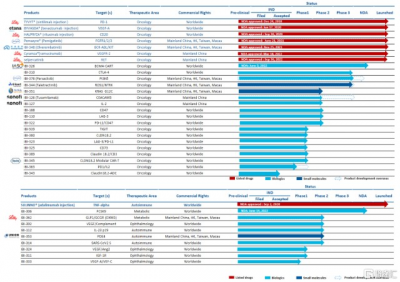

目前,公司已建立起一條擁有涵蓋癌症、代謝、自身免疫疾病及其他主要治療領域的35個新藥品種的創新產品管线,包括8個獲批產品(達伯舒、達攸同、蘇立信、達伯華、達伯坦、耐立克、希冉擇和塞普替尼),2個品種在國家藥品監督管理局審評中,4個品種處於臨牀III期或關鍵性臨牀研究,21款候選產品正在進行前期臨牀开發。

長遠來看,在自研+對外合作雙輪驅動下,未來十年信達將迎來兩撥早期研發成果的集中兌現、同時也是趕超海外藥企的重要機會,創新迭代速度加速。

圖表一:公司產品管线圖

數據來源:公司官網,格隆匯整理

龍頭地位穩固,潛力可期

總的來看,信達生物作爲全球創新藥領域的佼佼者,商業化管理模式持續優化,核心競爭能力強。

首先,在研發上,公司擁有行業中最全面的免疫檢查點布局,多款候選藥的开發進度在全球領先,創新研發實力強勁。其次,公司BD能力表現優異,在多年的藥物研發和商業化成功經驗幫助下,信達已成爲海外藥企尋找中國合作機會時的首選夥伴之一,近10年來完成約30筆藥品相關交易(近20筆海外交易)。

然後,在商業化能力上,公司銷售情況表現佳,中長期管线持續兌現。最後,在全球化布局上,公司管线國際化進程仍走在行業前列,公司不僅將目光聚焦在成熟市場如歐美等地,也在東南亞等“一帶一路”新興市場尋求新業績增長引擎。其中,公司自研產品達攸同(貝伐珠單抗注射液)已在印度尼西亞獲批上市,用於治療五種高發腫瘤疾病,成爲第一個在東南亞商業化和本地化生產的中國抗體藥。

從資本市場角度來看,當前醫藥板塊已處於“估值底部+情緒冰點+配置低位”三重低位,投資性價比尤爲高。作爲長坡厚雪的重要賽道,此時甄選優質個股是不錯的選擇。信達生物作爲創新藥領域的龍頭,未來有望躋身全球創新藥企名列,值得長期關注與期待。

- 信達生物(01801)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:信達生物(1801.HK):2022Q3產品收入超11億元,精細化商業管理模式顯成效

地址:https://www.breakthing.com/post/27999.html