隨着10月份A股和港股大幅下跌,騰訊股價在10月份也繼續下挫,股價一度跌破200元,創下近4年來股價新低。而著名投資人段永平也在8月份加倉騰訊之後,在10月13日,25日和28日接連三次加倉騰訊。

其中10月13日段永平(下文以網名“大道”稱呼)以$32.05元买入10萬股騰訊ADR,10月25日大道稱又买了一點騰訊,雖然不知道到底發生了什么(注:時值國內大會剛开完)。而10月28日的买入發文只有簡單的“繼續!”二字外加感嘆號。

由於大道10月份後兩次买入的價格和數量均未透露,所以我假設买入數量還是原先的10萬股每次,價格取當天均價。經過我統計大道目前持有約90萬股騰訊,买入均價約合港幣312元,總市值2.8億元港幣。對之前大道买入騰訊感興趣的朋友可以查閱我8月份寫的深度分析文章。

雖然大道罕見的在同一月份連續3次加倉,但是大道同時稱不會因爲價格掉了就後悔,但確實沒能真的看透,所以下不了重手。如果大跌的話也許還會再多买一些,但真的下重手的概率依然不大。雖然喜歡的東西依然在但擔心的東西也去不掉。

那么大道所說的對騰訊看不透主要指哪方面?爲什么連續加倉卻又下不了重手?大道所指的擔心的東西又指什么呢?

1、騰訊是非賣品,但確定性不如蘋果

早在今年8月初,大道在回復網友問題時稱:騰訊對他來說確定性確實比蘋果小不少,這也是現階段一直下不了大決心多买的原因。

大道稱蘋果股價下跌的時候他完全不用下決心就能买入。不過,騰訊對他而言依然是非賣品,找到一個商業模式好的公司不容易。未來幾年內他還會有機會進一步加倉騰訊的,目前確實還是有些事情沒想清楚。

而在今年9月2日,大道曾發文再次解釋爲何沒有重倉买入騰訊:他蠻喜歡騰訊,但倉位不大,原因就只有一個:就是不覺得應該用蘋果去換騰訊,因爲他更了解蘋果。不過,他也一直很遺憾當年錯過了騰訊,所以一直在等機會多买一點。

同時大道還說:“也許很難等到用蘋果換騰訊的機會,但誰知道呢?!” 。

有的投資者不理解這句話的含義,其實這個意思是說假設某個時間蘋果股價明顯高估,比如估值到了50倍,而騰訊股價明顯低估,比如現在的10倍左右。那么估值的絕對低估(高賠率)在一定程度上可以彌補確定性的不足(低概率)。屆時大道有可能會賣出蘋果买入騰訊。

但現實是蘋果今年也從最高位下跌近30%,估值20倍出頭也不貴。

所以從這點上我們也學到像巴菲特、段永平還有唐朝等資深價值投資者都不約而同的把確定性放在首位,並據此來安排倉位大小。此外投資就是每次決策時,都將手頭上可投資的資產放上天平作比較,买入風險收益率更高的那個。

雖然大道認爲騰訊是港股Top級別的公司,但是大道爲什么認爲騰訊的確定性不如蘋果呢?主要是體現在以下幾個方面。

2、騰訊現金流看不透

大道10月5日在社交平台回復網友問題稱,對騰訊的最大疑慮是對未來現金流看不透。而在隨後的一次發文中也坦承 “我對蘋果確實完全不操心,掉多少都不往心裏去。騰訊總是覺得懂得不透,下不了重手。”

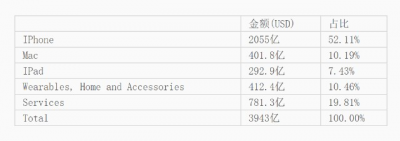

我認爲這主要是因爲蘋果公司的商業模式和收入構成都相對簡單一些,現金流收入相對穩定一些。以2022年財報爲例,IPhone加上電腦Mac和IPad就佔了70%的營收,近年來App的軟件服務收入佔比有所提高,達到近20%。收入構成簡單,可預測性高。

大道曾在2018年時預測蘋果未來淨利潤可以達到800億或者1000億,只要10年內淨利潤能達到1000億價格就不貴。當時蘋果市值9000億,淨利潤600億,靜態市盈率15倍。而2022財年蘋果淨利潤998億,四年時間就做到了大道預計的1000億。

而騰訊的商業模式是典型的互聯網三級火箭模式,需要通過流量來間接變現。目前主要通過增值服務(遊戲、視頻、音樂等)、金融支付、企業服務、廣告、投資等業務變現,涉及的條线較多,相關性弱,淨利潤可預測性較差。

而大道在2019年3月份時也曾對騰訊未來的盈利情況做過預測,他預計騰訊10-15年內可以做到每年賺2000-3000億人民幣。

而騰訊2022年預計扣非淨利潤在1100-1200億之間,離2000-3000億還有距離。我覺得10年做到還是有希望的,但是影響業績的變量確實較多,預測難度較大。

3、視頻號助力騰訊由守轉攻

2022年3月9日,大道在社交平台發文稱:“我覺得阿裏的護城河沒有騰訊的寬,但今日的出現讓人覺得騰訊的護城河也沒那么寬了。投資確實很難哈”。

發言裏“今日”一詞被一部分網友理解爲“今日頭條”的出現。而我以前的理解是大道想表達的應該是“今日局面”的出現,主要指政策的不確定性帶來的困擾。

而通過後來和一些網友溝通,以及大道在今年10月份講述了清倉臉書的原因,是因爲發現臉書的護城河其實很淺,被抖音(tiktok)打的毫無招架之力。

所以我現在傾向於認爲大道認爲騰訊的護城河也沒那么寬了,更有可能是指抖音的出現搶奪了大量微信的用戶時間。

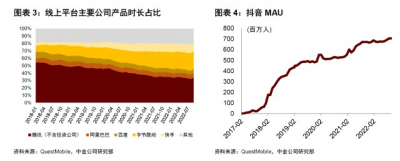

當然我們要看到一個事實,那就是最近幾年以抖音、快手爲代表的短視頻的快速崛起。如果我們把用戶的總時長作爲一個整體,顯然短視頻搶奪了大量的用戶使用時間,導致騰訊用戶時長份額下降,護城河受到一定的威脅。

根據中金最新的研報顯示,2018年以後微信佔整體线上時長比例持續下滑,但進入 2022年後,佔比已趨於穩定(今年 9月爲 23.5%)。同時,最近幾個月微信流量开始企穩,近期增速超越互聯網大盤。這主要得益於視頻號、小程序生態的貢獻。

在之前的文章中,我多次闡述過我的觀點,那就是抖音是互聯網內容提供商,會喫掉一些騰訊的用戶時長,但無法真正動搖騰訊的底層社交護城河。

而隨着微信視頻號和小程序的不斷成長壯大,目前騰訊已不再是一個被動防御的態勢,而是進入由守轉攻階段,視頻號已經开始瓜分掉一些抖、快的份額,抖音和快手等則變成了更加焦慮的一方。

因此我認爲隨着視頻號補足騰訊生態中短視頻領域的短板,騰訊在互聯網社交領域的霸主地位更加穩固,護城河依然深且寬。

4、騰訊亂投資?

大道在今年10月11日與網友互動中表示他能接受騰訊做的一些战略投資(比如對一些海外遊戲工作室的收購),但是對騰訊的很多財務投資很難理解,爲什么不能讓股東們自己去決定呢?(就是把錢還給股東或回購股票的意思)。

期間大道還以蘋果爲例,談到蘋果的回購政策非常簡單,就是維持公司現金中性(就是留夠足夠運轉的錢),余錢全部用於回購和分紅。 言下之意就是騰訊完全可以學習蘋果,將賺到的自由現金流用於回購和分紅。

其實關於騰訊的投資業務,在2018年就有一篇題爲《騰訊沒有夢想》的文章廣爲流傳,指騰訊正喪失產品能力及創業精神,變成一家投資公司。

其實我認爲投資業務也是騰訊找到的將流量變現的方式之一,和遊戲,廣告等業務沒有啥本質不同,也沒有啥高低之分,或許很多年後也會成爲財報裏的主營業務之一。

騰訊在投資方面有巨大的優勢,包括:1)資金成本(年息2-3%之間,遠低於VC和PE的募資成本);2)微信巨大的流量,這也是京東,美團,拼多多等被投企業愿意接受騰訊投資的核心原因之一。

根據中金的估算,截至2022年10月,騰訊的投資標的中,已上市公司的市值約 4,663億元人民幣,未上市公司的市值約爲 3,343億元人民幣(參考已公开信息最後一輪估值),合計8006億,和我之前估算的7000-8000億相當。

此外根據IT桔子的數據,截止2022年5月,騰訊目前總投資次數已經高達1471次,投資細分行業要100多個,投資金額最多的三個領域就是遊戲、文娛傳媒、電商,近兩年來加大了對於產業互聯網和硬科技領域的投資。

客觀而言,自騰訊2011年正式开始投資業務以來,圍繞泛互聯網行業的战略協同投資是有很成功的,絕大部分互聯網行業的獨角獸背後都有騰訊的投資身影。

然而最近幾年騰訊的投資邊界越來越發散,給人感覺就是啥都投,單純的財務投資的項目也有很多。

例如,2020年和2021年騰訊曾連續參與餐飲連鎖品牌和府撈面的兩輪投資,僅2021年7月,騰訊參與的和府撈面E輪融資就高達近8億元,創下2021年國內連鎖面館行業的最高融資紀錄,今年有爆出參投了蘭州牛肉面連鎖品牌馬繼永,

除此以外,騰訊系還曾參投了喜茶、Tims中國等茶飲咖啡企業。對於這些餐飲行業的投資我也是看不到有啥战略價值,完全就是些財務投資吧。

騰訊通過主業賺錢做投資的本金,股票和債券融資低息債做槓杆,專注投資頭部創業公司,通過流量和渠道賦能增值。騰訊這個模式在過去泛互聯網行業蓬發展時期,把利潤再投資可以幫助股東更好的獲取回報。

而現在,無論是出於行業發展變緩還是防止資本無序擴張等其他因素,投資的機會在減少,而自身的股價又有大幅回調,於是更好的策略變成了投資自己,直接回饋股東就可以幫助股東更好的獲取回報。

一方面公司每天都有賺取3-4億的淨利潤,加上還有4600多億的上市公司股票可以賣出來提供回購資金。並且今年初已經做了一次有意的嘗試,分掉了1000多億的京東股票。目前看也受到了政策的支持。

總之,我認爲過去幾年騰訊的投資確實存在着投資邊界擴的太快太寬,有點偏離了之前堅持的战略協同投資的初衷。當然我覺得騰訊以後還是會繼續做好投資業務,但應該有所投有所不投。

在沒有好的機會下,要嘛回購股份投資自己,要嘛加大分紅力度,把選擇權交給股東都是不錯的主意。

5、騰訊的底在哪裏?

騰訊股價在10月份也繼續下挫,股價一度跌破200元,創下近4年來股價新低。大道在10月30日回答網友關於騰訊是否見底的問題時,說到 “底在哪裏恐怕沒人知道,但肯定比之前快了。”

因爲股價=每股盈利X市盈率,每股盈利代表着業績復蘇,而市盈率代表着市場情緒。

市場情緒方面,我認爲隨着股價的大幅下跌,負面邏輯已經展开的相當充分,目前騰訊PE在10-15倍之間,處於歷史最低位置,並且近期行業政策暖風頻吹,美聯儲加息接近頂部,市場情緒有望從鐘擺的一端开始逐步回歸正常位置。

而業績方面,由於疫情擾動和全球消費需求疲軟,業績短期復蘇還沒有明顯跡象,但是隨着降本增效战略的有效執行,以及視頻號和小程序廣告在三季度开始商業化,公司的利潤端有望在在2022年底或者2023年初先於收入端提前見底回升。

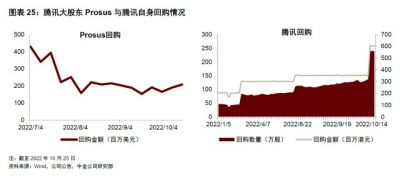

此外,今年騰訊年初至今已回購約 245億港元, 回購力度明顯增加,從最初的一天2億元上升到最近的一天6億元,這個操作一方面是在承接大股東減持壓力,另一方面也是對公司長期信心的彰顯。

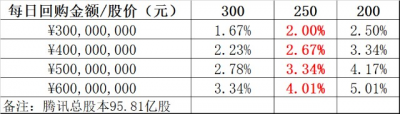

由於每年250個交易日,去除全年約90個財報禁止回購日,實際每年可回購天數爲160天。

如果2023年騰訊單日回購金額仍然處於 3億-6億港元之間,按照200-300元的股價區間,騰訊總計95.81億股本測算,可回購總股本的1.67%-5.01%,取中值爲3.3%。可以理解爲增厚3.3%的每股淨利潤EPS,也即是在PE保持不變的情況下,股價上漲3.3%。

所以正如大道所言,沒人知道底在哪裏。能知道底在哪裏的不是神仙就是騙子。

對於賺取真金白銀的騰訊而言,股價跌到一定程度,自然就有一些聰明的資本(包括產業資本,業內人士,資深價投,以及最大的买家公司自己等)开始不斷买入,從而形成股價底部。並且未來隨着PE和EPS的同時復蘇,反彈的空間將非常大。

即便未來幾年PE保持10X的低位不變,股價也可以被業績推着上漲。目前價位我認爲投資者應該多一份战略樂觀。

【閱讀提示】本文內容僅作爲個人投資及研究之用途,不作爲任何投資建議或暗示,據此买賣,風險自負。

------------------------------

如果覺得文章不錯,請點個贊/ 轉發,這是推動下一篇文章誕生的重要動力

- 中概互聯網LOF(164906)

- 恆生科技ETF(159740)

- 騰訊控股(00700)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:爲何段永平多次加倉但卻不重倉騰訊

地址:https://www.breakthing.com/post/29048.html