根據彭博一致預期,預計2022年Q3蔚來營收爲129.91億元人民幣,同比增長53.8%;經調整淨虧損爲21.16億元人民幣。

德銀預計,蔚來本季度財報基本符合預期,碳積分收入可能會提高整體的利潤率,投資者應該將注意力集中在蔚來Q4的交付預期上。德銀重申對蔚來的「买入」評級,但將目標價自39美元下調至20美元。

產品矩陣逐步豐富,銷量快速恢復,ET5有望放量

從產品矩陣來看,除了ET5外,蔚來車型集中在40萬以上的高價格帶中。新車型上,ES7和ET5有望實現快速放量,逐步成爲蔚來的重要車型。未來銷售能力上,車型產品力的提升將會成爲蔚來發展的重點。

從單月銷售情況來看,在經歷過4-5月疫情的大規模影響後,蔚來在6-9月的銷售水平恢復顯著,每月實現月銷破萬,月銷保持穩定。從細分車型來看,ES6保持月銷保持在4000台左右,佔全部銷量的40%,ET7 銷量穩步上升,目前已經穩定在3000-4000台水平。

新店擴張力度加大,銷售能力穩步提升

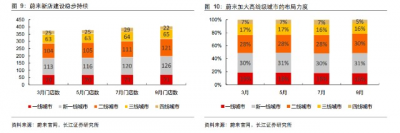

從門店數量上來看, NIO House持續建設進行,總量上從3月的375家快速增長至9月的405家。蔚來加大布局新一线城市和二线城市,從變化數量上來看,新一线城市增加了13家,二线城市增加了17家。

受疫情和消費能力的影響,四线城市門店數量有所下滑。從門店結構上來看,新一线城市和二线城市門店的佔比總和從58%提升到 61%,蔚來對自身的目標客群定位清晰,在門店擴展的把握上也依然踐行前期定制方案。

Q4交付或受影響

德銀表示,Q4蔚來的產能或仍受疫情的影響有所下滑,10月交付量爲10059台,這一因素或將持續至11月上旬。德銀估計蔚來10月至少損失了2000至3000輛的產能,而專注生產ET5的合肥F2工廠受影響更大。截至11月3日,生產已經恢復正常。

- 蔚來(NIO)

- 蔚來-SW(09866)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:財報前瞻 | 蔚來Q3營收或同比增50%,產品矩陣逐步完善

地址:https://www.breakthing.com/post/29539.html