又一家“酒系”銀行开啓IPO之旅。

作者 | 武麗娟

編輯丨高巖

來源 | 野馬財經

知名酒企“愛”上銀行早已不是新鮮事。

二級市場上,貴州銀行(6199.HK)與二股東貴州茅台(600519.SH)關系匪淺;2018年登陸H股的瀘州銀行(1983.HK),瀘州老窖(000568.SZ)爲其第一大股東,持有約15.97%股份,數年間瀘州銀行資產規模由825億元擴至近1500億元。

如今,背靠五糧液和天風證券(601162.SH)的宜賓市商業銀行(下稱“宜賓商行”)也踏出衝刺H股IPO的第一步。

近日,宜賓商行公示了兩則招投標信息,正針對港股IPO項目公开選聘聯系保薦機構和主承銷商以及會計事務所。

截至2021年末,宜賓商行資產總額爲618億元,資產規模相對較小。2020年、2021年,該行的營業收入分別爲12.86億元、17.55億元,淨利潤分別爲1.53億元、2.61億元。

2021年末,宜賓商行提出了打造“千億上市銀行”的目標。在白酒龍頭五糧液的加持下,宜賓商行能否圓夢?

啓動赴港IPO,大股東爲五糧液

招標公告顯示,在會計師事務所的投標資格要求中,投標人需要在最近五年內作爲審計機構,完成中資銀行H股IPO項目不少於1個。

同時,聯席保薦機構及主承銷商及營銷總體協調人選聘也有要求,項目現場負責人需要具有豐富的中資金融機構H股上市項目經驗,其中2017年至今作爲保薦機構完成1個以上中資銀行在H股上市。

宜賓商行於2006年正式營業,是在原宜賓市城市信用社基礎上改制設立的股份制地方金融機構。

成立近15年來,宜賓商行經歷四輪增資擴股。

2008年第一輪增資擴股時,宜賓商行注冊資本增至5.33億元。2015年,通過增資擴股,引入了超宇集團、西南石材城、天風證券等股東,股本增至12億元。第三次增資擴股後,截至2020年6末,天風證券、五糧液、嘉興嘉源信息科技分列前三大股東,持股比例分別爲14.57%、13.16%和9.95%。而在2021年第四輪增資擴股時,該行注冊資本已由初始的1.06億元增至39億元,躍升至四川省內城商行第二位,僅次於四川銀行。

截至2021年末,宜賓商行有5戶持股超過5%的股東,包含五糧液集團(持股19.99%)、天風證券(5.18%)等。

作爲一家“酒系”銀行,宜賓商行的多個特色貸款業務均與酒有關。圍繞白酒產業鏈,推出了五糧貸、白酒互助信用貸、名優酒企高管信用貸等信貸產品。早在2013年宜賓商行就將該行酒聖路支行定位爲白酒產業服務的專營支行;同時宜賓商行與五糧液集團展开合作,於2017年成立了宜賓市商業銀行五糧液支行,服務於五糧液及其上下遊產業鏈,如包含大量小微企業的經銷商和廠商。

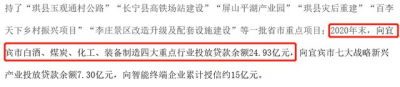

據《宜賓日報》報道,2016年至2021年,宜賓商行向白酒、煤炭、化工、裝備制造四大重點行業投放貸款85億元。官網顯示,2020年,向上述四大行業投放貸款余額24.93億元。

《宜賓日報》去年7月份一組數據反應了貸款流向:僅該行酒聖路支行累計投放酒類貸款37.37億元,2020年末酒類企業授信余額8.73億元,佔支行總授信余額的89.07%。同時,五糧液支行成立近4年來,累計爲五糧液經銷商籤發銀行承兌匯票223筆,合計金額112億元。

來源:宜賓商業銀行官網

2021年報顯示,宜賓商行存款余額422.6億元、貸款余額304.09億元,分別比年初增長15.05%、37.82%。在貸款類型中,主要聚焦在公司貸款方面,2020年、2021年的公司貸款佔比均超80%。

零壹研究院院長於百程表示,在貸款類型中,城商行立足城市,企業經濟的發展一般較好,因此城商行的對公貸款規模佔比普遍較大。上市城商行上半年對公貸款佔比普遍超過50%,貴陽銀行、成都銀行、鄭州銀行均超過70%。宜賓商行對公貸款超過80%的比例比較高。銀行貸款側重對公還是個人,與當地經濟結構,競爭態勢和銀行战略均有關。不過總體看,隨着銀行零售轉型的趨勢,近些年銀行對公貸款的比例普遍下降。

負債逐年升高,淨利潤波動大

近些年,城商行發展良好,受益於城市經濟的發展、銀行市場化改革以及數字化水平的提升,其整體發展速度處於銀行中上水平。

於百程介紹,城商行是立足城市的地方金融機構,主要服務本區域經濟,因此其業務與本區域的經濟情況關聯較大。從42家A股上市銀行數量看,城商行有17家。在今年第三季度,17家城商行中9家營收實現10%以上增長,12家淨利潤實現10%以上的同比增長,特別是淨利潤表現,是A股上市銀行中表現最好的板塊。當然,城商行的業績也出現分化。

宜賓商行在資產質量方面較爲良好。2020年不良貸款率爲1.9%,高出同期全國商業銀行1.84%、全國城商行1.81%的平均水平。2021年降爲1.74%,較2020年有所下降,高於全國商業銀行(1.73%)、低於全國城商行(1.9%)的平均水平。

資本充足率反映商業銀行在存款人和債權人的資產遭到損失之前,該銀行能以自有資本承擔損失的程度。2021年,宜賓商行的核心一級資本充足率、一級資本充足率、資本充足率分別爲16.57%、16.57%、17.64%,均較2020年末有所上升。

2020年、2021年,宜賓商行的營業收入分別爲12.86億元、17.55億元。不過,近7年來淨利潤波動比較大,淨利潤增速於2016年由正轉負,隨後的四年時正時負。2020年,淨利潤增速由負轉正至18.6%。具體來看,2015年-2021年,淨利潤分別爲3億元、2.95億元、1.66億元、1.68億元、1.29億元、1.53億元、2.61億元,淨利潤增速分別爲6.01%、-1.67%、-43.73%、1.20%、-23.21%、18.6%、70.59%。

來源:宜賓商業銀行年報

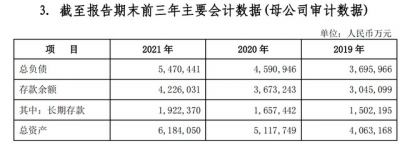

同時,近年來,宜賓商行總負債逐年升高,由2019年的369.6億元上升至2021年的547.04億元。

據銀保監會統計數據,2021年,城商行的資產負債規模增速分別爲9.7%和9%,分別高於銀行業平均水平1.7和1.3個百分點,增速高於國有大型銀行和全國性股份制銀行,略低於農村金融機構。

於百程表示,銀行的業務模式主要是負債經營,上市銀行資產負債率均在90%以上,資產負債規模可以看出銀行的總體規模,宜賓商行500多億負債不算大。2021年A股上市城商行負債規模最小的是廈門銀行3062億元,A股全部上市銀行中,2021年負債規模最小的是農商行瑞豐銀行,爲1230億元。

“千億上市銀行”之路還有多遠?

2021年12月10日,宜賓商行董事長薛峰、行長楊興旺均提出“千億上市銀行”的目標。具體爲:2022年資產規模達到700億元以上,力爭2023年、確保2025年實現上市,2025年總資產1000億元以上。

2019-2021年末,宜賓商行的總資產分別爲406.32億元、511.77億元、618.41億元。資產規模以每年新增100億元的速度增長。

IPG首席經濟學家柏文喜表示,按照宜賓商行目前的體量及業績情況,未必不能實現此前訂立的目標。因爲除了通過上市推動自身加速發展之外,上市後的宜賓商行還可以利用自身的上市公司地位加快行業並購與整合,快速做大自身的同時也提升行業競爭力。

值得一提的是,除了投資宜賓商行,五糧液集團還是四川銀行的股東,持有其5.5%股份,爲第四大股東。

來源:罐頭圖庫

事實上,除五糧液集團外,不少酒企早已不僅僅專注於酒業,而是將資本觸角伸向了更爲廣闊的金融業。

投資銀行的白酒企業名單有一長串。如貴州茅台是貴州銀行、貴陽銀行、仁懷茅台農商行的股東。而仁懷茅台農商行的前十大股東中,包含仁懷醬酒集團、貴州釣魚台國賓酒業、貴州五星酒業集團等8家酒企。

古井貢酒的母公司——安徽古井集團則是亳州藥都農商行第一大股東,持股比例爲9.25%;山西杏花村汾酒集團是當地交城農商行第一大股東,持股26.67%;瀘州老窖集團則是瀘州銀行的第一大股東,目前合計持有該行約15.97%股份。

對於酒企和銀行的結合,深圳匯合創世投資管理有限公司董事長王兆江認爲,第一,酒企入股後一般有融資便利,比如方便自己擴產或經營融資;第二,白酒企業通常現金流多,可以通過銀行轉化成資本生息;第三可以有助提升自身產業鏈上下遊金融需求,打造一個更穩固的經營生態。

白酒龍頭加持,是否會對宜賓商行的上市進程有利呢?柏文喜表示,很多白酒企業都有入股銀行,這個現象背後一方面反映了白酒企業相對雄厚的資金與對自身持續增長難度的擔憂,另一方面也體現了作爲國有企業的白酒企業入股當地城商行的影響力。尤其對籌謀上市的城商行來說,地方政府推動相關資源的支持十分重要。

背靠“大樹”自然好乘涼,好好修煉“內功”也是重要課題。你了解宜賓商行嗎?看好其上市前景嗎?留言聊聊吧!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:五糧液加持的宜賓商行篩選保薦機構,港股上市還有多遠?

地址:https://www.breakthing.com/post/29559.html