紅周刊 本刊編輯部 | 齊永超

當地時間11月14日,巴菲特旗下的伯克希爾向SEC(美國證券交易委員會)提交了三季度的13F文件,從這份顯示三季度最新持倉的文件可以看出,巴菲特的調倉是比較活躍的。整體上,在一貫維持將消費作爲最大配置領域的同時,對其他行業也在增大配置,如石油能源、芯片。

在這背後,獲得巴菲特加倉的石油能源、芯片股等公司,股價均有異動……那么,巴老具體是怎么調倉的?最新看好的公司又有誰呢?

三季度積極調倉

堅守第一重倉股蘋果

似乎延續了此前積極調倉的“風格”,巴菲特在今年三季度的調倉仍比較活躍。

根據今年第三季度持倉報告(13F)顯示,伯克希爾的持倉組合中有3只個股爲新面孔,如台積電、Louisiana-Pacific和傑富瑞,與此同時,對5只個股進行了增倉,如西方石油、維亞康姆CBS(娛樂)等。

與之相對的,伯克希爾也減持了包括通用汽車、動視暴雪(電子遊戲和多媒體)等在內的5只個股,對房地產投資信托公司STORE Capital Corp則給予了清倉,值得一提的是,這是伯克希爾三季度惟一清倉的標的(見附表)。

在頻繁調倉背後,巴菲特一直在巨資投入。據悉,三季度,伯克希爾共花費了90億美元买入股票。而在今年前九個月,伯克希爾在股市上的投入金額則達到近660億美元,而這一數據是去年全年其在股票市場上投入的13倍。

不過,伯克希爾整體的持倉市值則出現了一定的縮水。截至第三季度末,伯克希爾持倉總市值達2960.97億美元(按當前匯率換算約爲2萬億元人民幣),相較於上一季度的3001.31億美元小幅下滑,而相較於今年一季度的歷史最高值3635.53億美元,則下降了約674億美元。

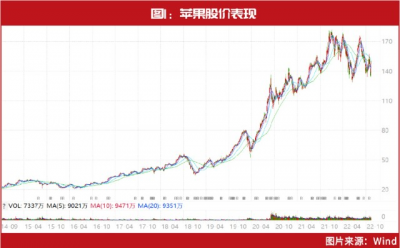

雖然調倉頻繁、市值波動,但巴菲特的“最愛”卻未發生變化。在三季度的持倉股中,蘋果仍然是其第一重倉股,持倉股數8.95億股,持倉市值約1237億美元,佔全部投資組合比重的41.76%。從持股數量來看,與二季度相比,伯克希爾對於蘋果的持倉股數未發生變化。且值得一提的是,這已經是巴菲特連續多個季度對蘋果“無變動式”持有。

三季度期間,蘋果股價衝高回落,整體基本原地踏步,與二季度末的持倉市值相比,幾乎未發生變化。而若從長期來看,巴菲特則仍是投資蘋果的“大贏家”。

回顧歷史持倉,巴菲特自2016年以來即开始大筆加倉蘋果,而也正是在此之後,蘋果股價連續上漲,至今漲幅已經超過5倍(見圖1),爲伯克希爾創造了豐厚的账面利潤。

巴菲特偏愛蘋果,首先是看好其消費屬性的成長邏輯,另外,對於蘋果這家公司而言,股息、回購因素也正是巴菲特對其偏愛的理由。巴菲特曾表示,其對蘋果“感興趣”,因爲蘋果回購在持續增長。“我們希望能夠擁有更多的蘋果公司股權,我們對蘋果充滿興趣。”

對能源石油龍頭繼續大买

倉位佔比進一步上升

相較於此前一直重倉金融、消費,我們通過持倉來看,巴菲特的投資風格也在近來逐漸發生轉變。能源石油領域就是巴菲特近期重點增倉的“新”領域之一。

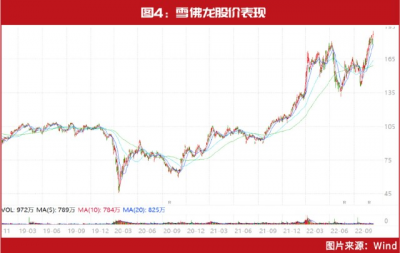

據三季度的持倉顯示,伯克希爾持有石油領域頭部公司——雪佛龍、西方石油的股數進一步增多,在總倉位中的佔比進一步增大。具體來看,伯克希爾三季度增倉雪佛龍392萬股至16535萬股;增倉西方石油3580萬股至19435萬股。

截至三季度末,對兩者的持倉市值分別爲238億美元、119億美元,分別位列伯克希爾第三與第六大重倉股。而持有兩者的總市值也合計佔到了總倉位的12%。

巴菲特對於能源石油的“偏愛”還不止於此。對於雪佛龍、西方石油這兩只個股,巴菲特此前曾均給予了連續的“买买买”。

早在2020年三季度,巴菲特即建倉了雪佛龍,除2021年一季度減倉之外,其余季度均給予了增倉。“對待”西方石油也是如此,巴菲特在2019年三季度建倉西方石油,後於2020年二季度清倉,不過,2022年一季度又對其重新建倉,且一出手就爆买1.36億股,至今,仍在不斷加倉(見圖2、3)。值得一提的是,隨着連續增倉,伯克希爾對西方石油的持倉比例在今年8月超過了20%,而伯克希爾也在第三季度首次將該公司的業績納入了財報。

“精准”的是,在巴菲特持倉期間,雪佛龍、西方石油的股價整體均迎來持續上漲。如雪佛龍,自巴菲特2020年三季度建倉以來,股價已上漲1.8倍(見圖4),巴菲特2022年一季度重新建倉西方石油以來,公司股價上漲了1.5倍。且兩者的股價近期均維持在歷史高位水平。

巴菲特此前曾表示,之所以加碼石油,與市場的供求失衡狀態有關。“我們現在的聯邦政府儲存了近10億桶石油。對我們的經濟來講,我想大概10億桶也用不了多久。”“這個國家有這么多的存油量當然是好事,但是仔細想想其實也是不夠多的,所以你也不知道這3、5年中會發生什么樣的問題,也許存量會變得非常低。”

正是在巴老的這一邏輯下,石油價格迎來飆升,相關頭部公司業績迎來水漲船高。如據西方石油披露的三季報顯示,公司2022年前三財季盈利113.77億美元,同比增長了1349.3%;據雪佛龍發布的2022年財務報告顯示,公司第三季度實現歸屬公司淨利潤112億美元,同比增長了84%。

風格再向科技股傾斜

大手筆建倉台積電

之前,因爲“看不懂科技”,巴菲特一直並未對科技領域的相關公司給予重倉配置,即便是對於本身作爲科技公司的蘋果,巴老也是以消費股的邏輯來對待的。

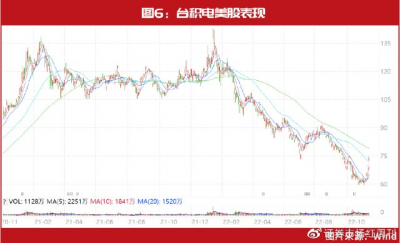

不過,從最新的三季度持倉來看,巴菲特卻大筆增倉了一家純粹的芯片科技公司,並一舉將其納爲第十大重倉股,這只個股就是台積電。

三季報顯示,伯克希爾新建倉了台積電,共买入6006萬股,持倉市值達41億美元(見圖5),佔總倉位比例爲1.39%。而值得一提的是,在伯克希爾买入消息發布之後,台積電美股盤後上漲超過了5%。

在讓巴菲特打破“常規”、被一舉买成第十大重倉股的背後,台積電有哪些“吸引力”?

從基本面來看,台積電是全球前三大半導體企業(其二爲三星、英特爾)之一,據台積電公布的財報顯示,公司2022財年第三財季歸屬於普通股東淨利潤同比增長了79.74%。業績增長背後,與公司領先的5nm制程需求旺盛有關。

而若從二級市場表現來看,台積電則已經長期承壓。自今年1月份高點至今,公司股價已經累計下跌近50%。不過,公司股價在近期也开啓了反彈,自11月以來,已反彈18%(見圖6)。與此同時,公司的估值也處在“探底”階段。台積電目前的估值水平約爲13倍,相較於2021年2月高點下降超6成。

11月15日,受巴菲特大筆建倉台積電等因素刺激,A股芯片股掀起漲停潮,超20只芯片股漲幅超過10%。那么,在巴菲特都在建倉芯片股的當下,A股中的芯片板塊又會在後市迎來怎樣的機會呢?我們對此將持續關注。

(文中提及個股僅爲舉例分析,不做买賣推薦。)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:芯片漲停潮!巴菲特2萬億持倉曝光!對這一只芯片股“买买买”……

地址:https://www.breakthing.com/post/30813.html