正如高盛強調2023年美國通脹將快速下行,美國銀行對基金經理的最新調查也顯示,受訪者預計全球通脹將於明年开始降溫。但是他們並不認爲美聯儲會跟隨通脹緩解同步降息,並且對滯脹的擔憂已經湧上心頭。

此次調查在11月4日—11月10日進行,受訪者爲272名基金經理,總資產管理規模達到7900億美元。

美銀策略師Michael Hartnett在周二報告中寫道,調查結果顯示,85%的受訪者認爲全球通脹將在未來12個月出現下降,這一比例創下歷史新高。然而更有92%的受訪者心憂滯脹,即經濟增長繼續放緩,但通脹率仍將高於平均水平,如今這種觀點已經成爲“壓倒性共識”。

調查結果還顯示,多數投資者認爲,只有當美聯儲首選的通脹指標—核心PCE物價指數降至4%以下時,美聯儲才會停止加息步伐,而9月核心PCE仍同比增加5.15%。

此前由於市場預計通脹緩解將促使美聯儲停止激進加息,所以助力全球股市在上月跌至兩年低點後“觸底反彈”。但對此部分策略師已經警告稱,這樣的討論“爲時過早”,因爲美聯儲官員已經暗示,在通脹出現明顯降溫之前,仍有進一步加息的空間。

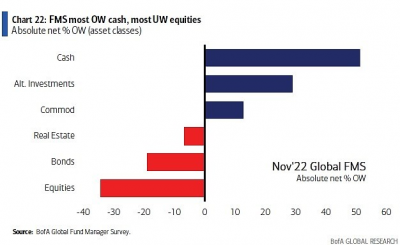

並且鑑於市場情緒依舊“極度悲觀”,投資者對衰退的預期處於2020年4月以來的最高點,Hartnett認爲應在標普500指數漲超4100點時將其賣出(較昨日收盤價高出近3%)。調查結果還顯示,受悲觀預期的影響,基金經理大多增持現金,減持股票。

調查結果亮點:

1. 投資者認爲,通脹持續高企、地緣形勢惡化、央行態度強硬、全球深度衰退和系統性信貸風險事件是最大的尾部風險。

2. 自該調查啓動以來投資者首次預計,美債收益率將在未來12個月下降。

3. 最擁擠的熱門交易:做多美元、石油、ESG資產和美債,做空歐股。

4. 投資者對科技股的減持創下2006年8月以來最高,並連續第18個月增持能源股。

來源:華爾街見聞

風險提示:以上數據來源均爲公开信息,僅供參考,不構成任何操作建議或推薦。基金投資需謹慎。基金管理人承諾將本着誠信嚴謹的原則,勤勉盡責地管理基金資產,但並不保證基金一定盈利,也不保證最低收益。基金的過往業績並不預示其未來表現,基金管理人管理的其他基金的業績並不構成本基金業績表現的保證。投資者在投資基金前,請務必認真閱讀《基金合同》及《招募說明書》等法律文件。本基金適當性風險等級爲R3,在代銷機構申購的應以代銷機構的風險評級規則爲准。如需購买本基金,請您關注投資者適當性管理相關規定,提前做好風險測評、並根據您自身的風險承受能力購买與之相匹配的風險等級的基金產品。

免責聲明:轉載內容僅供讀者參考,版權歸原作者所有,內容爲作者個人觀點,不代表其任職機構立場及任何產品的投資策略。本文只提供參考並不構成任何投資及應用建議。如您認爲本文對您的知識產權造成了侵害,請立即告知,我們將在第一時間處理。

#【有獎】港美市場流動性拐點在哪?#

$標普500ETF(SH513500)$$博時標普500ETF聯接A(OTCFUND050025)$$恆生醫療ETF(SH513060)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:通脹褪去滯脹又起?美銀基金經理調查:預計美聯儲不會很快轉向

地址:https://www.breakthing.com/post/31318.html