作者 | 張文靜 李逗

編輯 | 田晏林

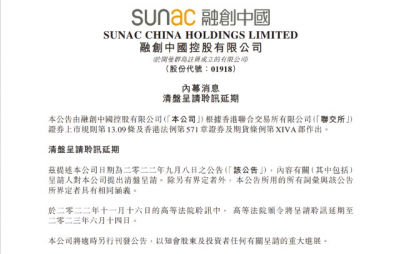

11月16日下午,消失在公衆視野多日的融創中國發布清盤呈請聆訊延期公告。

本應於當日公布的結果,香港高等法院頒令將呈請聆訊延期至2023年6月14日。與此同時,融創發布公告稱“公司股份將繼續暫停买賣”。

今年9月,香港司法機構網站公告顯示,債權人陳淮軍(Chen Huaijun)在香港高等法院向融創中國提出清盤呈請,聆訊時間定在11月16日上午9點30分。

據媒體報道,陳淮軍爲安徽金大地房屋开發有限公司總經理,持有約2200萬美元的融創美元債,相當於1.5億人民幣。不過,和其他美元債投資者相比,陳的持有金額佔比極小。

融創方面曾表示,該清盤行爲是單個債權人的激進行爲,針對其未通過信托行而直接發起清盤呈請的法律有效性有待論證和法院聆訊,公司也將採取一切措施抗辯。

彼時,融創方面還對媒體表示,此清盤呈請不會對公司的生產運營和推進債務重組工作造成實質性影響。

如今,清盤呈請聆訊延期,境內債務也傳出重組的好消息。

11月15日,市場消息稱,融創正籌備對其境內的債券進行整體重組,目前相關重組條款正在進行磋商之中,或涉及融創旗下存續境內債券及關聯ABS規模合計約154億元。

盡管融創官方沒有回應,但接近融創的知情人士透露“此事靠譜”。此外,在境外債務方面,預計年內會公布整體重組方案。

11月16日,融創中國公告,清盤呈請聆訊延期

境內債重組虛實如果市場消息屬實,融創將成爲繼富力地產、龍光集團後,第三家進行境內債整體重組的房企。

11月14日,“H融創05”“H融創07”“PR融創01”和“20融創02”四只債券停牌。11月11日,融創曾發預告稱:“因重大事項存在不確定性,根據上海證券交易所相關規定,經融創申請,公司債券將自2022年11月14日开市起停牌。”

融創表示,停牌期間將根據相關規定推進各項工作,及時履行信息披露義務,復牌時間另行公告。

此前,該公司成功展期了多筆公司債。今年4月,融創對“20融創01”進行了展期,債券剩余規模40億元。今年6月和8月,“16融創07”和“16融創05”也分別成功展期。

對於到期無法兌付的債券,房企通常的處理方式就是展期,且逐一處理。而今年下半年以來,房企开始趨向於尋求將所有債券整體重組。

在房企融資部門工作了八年的李樺說,這與發行人對自身判斷有關。“發行人判斷處境尚好,或是對企業自身回血能力的自信,認爲一兩筆債券的無法兌付是暫時的,不想擴大,去影響別的存量債券,所以逐一處理。”

但隨着時間推移,發行人發現情況並無好轉,前期逐一溝通的效果也不盡理想,幹脆選擇整體重組,與所有債權人一起協商,尋求合適的方案,避免剛性違約。

李樺稱,“在實際處理中,除了將債券整體延期外,通常還要確立明確的分期兌付計劃,可能還要進行利率調整,甚至增加風險緩釋措施。”

今年4月,爲獲得“20融創01”的成功展期,融創中國董事會主席、執行董事孫宏斌就籤署了一份《擔保函》,爲該筆債券提供不可撤銷的連帶責任保證擔保,作爲增信措施。

債務重組是房企與債權人之間的一場博弈,重組成功的前提是雙方達成一致。但眼下,房企和投資人已然成了一條繩上的“螞蚱”,都別無選擇。

“企業債是無抵押信用債,優先受償順序偏後。”李樺表示,這意味着如果投資人堅持不退讓,一旦房企被清算,貨值也會因司法拍賣而大幅貶值,投資人的收回成數就“很不好看了”。

要想獲得投資人的信任,房企必然要讓步,提供更多的增信措施。而權衡利弊後,很多投資人會選擇讓步,投出同意票。

李樺坦言,在當前處境下能計劃重組,聘請專業會計師、財務顧問、律師事務所的房企,也不容易。“它們不是資不抵債,只是流動性困難,愿意借助專業力量,想辦法解決問題,至少處理債務的態度仍然積極,不肯‘躺平’。”

融創自救這一年從孫宏斌自掏腰包提供借款、配股,到處置資產、裁員,再到貸款展期、尋求AMC(資產管理公司)入場合作,融創這一年,“能努力的招都用過了。”一位融創中層感嘆。

自去年10月以來,融創積極處置各類資產,以期回流資金。這其中包括2021年下半年,持續出售貝殼找房股票,套現10.84億美元。

2021年11月,融創將杭州兩宗地塊權益賣給濱江,回籠資金大概16.73億元;孫宏斌還以無息借款形式向融創提供4.5億美元借款。同時,配售融創中國及融創服務股份,合計所得款項總額約9.52億美元。

2021年底,據新京報消息,融創出售上海虹橋商務區寫字樓、杭州核心地段酒店及寫字樓等三個項目 ,預計交易總價約26.8億元。

面對償債壓力,老孫掏出了很多壓箱底的“寶貝”,想爲自己換取更多解決資金流動性的空間。

今年上半年,融創密集出售寧波、廣州、中山、昆明等各地多個項目。5~8月,孫宏斌還親自洽談了那些有意向的國央企收購方。在內部,老孫還曾跟幾位下屬透露,馬上會有一家國央企進行股權收購。

但無奈,時間不掌握在他手上。

今年下半年,在大規模資產出售方面,融創“動靜”小了很多。5月份,市場曾傳出消息,融創在出售深圳冰雪文旅城項目51%股權,但截至目前暫未獲更新進展。有內部人士向媒體透露,“現在主要任務是保交樓,基本不賣資產了。”

不過,10月12日,久未現身的孫宏斌,出現在了北京東直門北大街8號集團總部。和他一同出席的,還有中國華融這個多年的合作夥伴。

這場會議上,老孫將曾經最爲看重的上海董家渡項目,搬到了中國華融重組的貨架上,要和華融一起合作开發。

董家渡項目,是三年前孫老板斥巨資從泛海的盧老板手裏买到的,位於寸土寸金的黃浦江邊,是上海南外灘最後一宗待开發土地。2019年,還是“並購達人”的孫老板,以125.5億元從泛海手裏买下了這塊寶地,董家渡項目自此成了融創最大的肥肉。

董家渡項目一共分三個地塊。2019年,融創在7月和9月兩次开盤了第一個地塊,兩次大賣。以均價12萬來算,董家渡的一個地塊就給融創回報了超150億元的現金。

而如今,董家渡地塊周邊的二手房房價已經到達到了25萬/平。這意味着,一旦董家渡項目真正能盤活,市場預估也將給融創帶來百億的現金流。

據稱,爲了拿下這個香餑餑,華融出手也很大方,對融創中國還在商議的流動性支持總額最高可達80億元。而有了華融的強力支持下,融創的項目有了盤活的更多可能。

但對於AMC機構對房企的大規模幫扶,一位不良資產行業的從業人員卻並不十分樂觀,“目前還是雷聲大雨點小的形勢。主要在於這些機構也找不到好的項目,都會重點挑一线城市的住宅,但別的項目就不容易獲得資金支持了。”

圖源/視覺中國

房企化債信心增強前述融創中層坦言,7月到9月是公司最艱難的時候。

此前公司還可以跨區跨項目協調資源,但7月“斷供風波”後,很多項目受到政府、金融機構雙重監管。進入9月,各地密集設立多種形式的專項紓困基金,並在之後參與到房企具體項目中。

“原來有保交付的任務,但是項目賣不出去,也融不到錢。有了紓困基金,就意味着开始有錢去完成任務,這就好辦多了。”他說。

媒體報道,9月份,融創在大連的多個項目獲得紓困資金,太原的兩個項目也申請了專項借款。項目資金均封閉運作,用於保交樓。此外,融創方面透露,9月底,哈爾濱首批申請“保交樓”專項借款的部分地產項目的資金陸續到位。

進入10月,哈爾濱、昆明、沈陽等多地獲得專項資金支持的項目陸續復工。

據融創方面披露,2022年10月,融創交付17個項目、約1.2萬套。1~10月,累計交付約14萬套。

錢,畢竟還是很難借,與其放在那些無任何擔保的美元債上,不如把珍貴的資源用在保交樓、償債等刀刃上。這是當前大多數房企的普遍共識。

近一周來,支持房地產的利好政策密集出台,很多房企开始陸續制定化債方案。許多此前陷入債務困境的开發商們,集體選擇走出最後一步——債務重組。

截至11月,富力、世茂、龍光等房企的化債方案均已浮出水面。

2022年11月10日,富力地產的全部8筆境內債券,都獲得了3年以上的展期,總額爲135億元。而在不久前的7月份,富力也處理完成10筆美元債的整體展期,還款期限全部延長3-4年,成爲中國乃至亞洲房企規模最大的一次債務展期。

從宣布債券停牌到靴子落地,富力只用了兩個月多的時間。而這輪境內外債券的成功重組,也讓富力老板李思廉和張量獲得了3年以上的喘息時機。

相比市場平均半年左右的展期期限來說,富力不僅債務規模更大,償債時間也要寬裕多了。但獲得債務展期的成功,富力也是拿了充足的抵押物,給展期提供了充足的增信保障。

比如對於境外債,富力增加了兩個海外項目增信;而對於境內債,也新增了“增信保障措施”。負責富力境外債務重組的摩根大通中國房地產投資銀行部負責人郗方朔提到,“企業本身的運營能力以及資產質量,是獲得投資者信心的基石。”

富力的化債闖關成功,給了很多房企更多化債的信心。

比如,中國奧園於9月末宣布,已與境內金融機構訂立安排延長超230億元的境內融資;世茂集團在今年8月也提交了一份債務重組草案,提議將其離岸債務延長3-8年歸還等。

如今,融創也傳出境內債重組的消息,在外界看來也是好事。

雖然和富力的135億元境內債相比,融創154億的境內債務規模更多些,但券商機構人士表示:“融創在處理債務展期上還是很積極的,從6月份一直在和債權人、金融機構不斷積極溝通,相信重組方案能平衡到企業債券投資者、銀行等各方利益。”

坦白講,具體到債務處置的過程中,債務重組的復雜度,要比境內展期更復雜、難度更大。據房企投資方面的從業人士透露,“債務展期很多時候只涉及還款期限節奏利息等,債務重組有些就是資產抵債,境內外統一安排等。”

面對動輒上百億的債務,債務重組背後涉及到大量投資者、諸多復雜的利益博弈與平衡。對融創而言,難度不小。

上述房企投資從業人士表示,“富力出事早,所以還有緩和空間。債務重組投資人關心的是重組後企業能否活過來,不能的話還不如現在就清算。相比之下,融創收購的資產質量一般,文旅等資產太重了,會更有挑战。”

一個耐人尋味的信號是,國慶節後的第一天,融創旗下公司還以1.23億元的價格競得西安徐家寨村城改項目用地。雖然資金規模不大,但在現金流緊張的當下,融創傳遞的積極信號也已經很明顯。

不過,對於化債的房企而言,即使成功過了債務整合這一關,包括融創在內的多家房企想要徹底走出困境,還離不开銷售回暖、現金回籠等市場層面的有力支撐。

進入11月後,房地產市場又迎來了今年最強的一輪政策暖風,顯示了監管層對保證房地產平穩健康發展的信心和決心。看到了勝利希望的房企們,對化債的響應程度或許將更爲強烈。

但上述融創中層還是有些擔憂,不知道能否被這些力度空前的支持政策惠及。

李樺也說,以央行“第二支箭”爲例,“這可是要國資擔保公司去提供三方擔保的,爲了避免國有資產流失,國資會審慎盡調發行人,可能仍需反擔保措施。因此,信用已經出現問題的房企或不易入門檻。”

不過,“樓市金融16條”屬於大方向上的政策,支持信號十分明顯,在他看來,具體效果尚需看後續實際落地情況。

而在利好政策之外,業內更關注市場銷售端何時能修復。因爲那意味着,彼時房企將實現自我造血,這是在市場生存下來的根本。

(文中李樺爲化名)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:孫宏斌等來轉機?傳融創154億境內債擬整體重組

地址:https://www.breakthing.com/post/31351.html