在經歷了二季度的低預期,騰訊新一季表現受到的關注度可想而知。

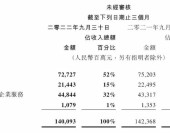

11月16日晚間,騰訊發布了2022年Q3 財報。財報顯示,騰訊實現營業收入1400.93億元,同比跌幅收窄至2%;Non-IFRS 淨利潤322.54億元,同比增長2%。

隨着財報業績超預期釋放,多家券商紛紛調高對騰訊的目標價,大和發研報重申騰訊控股(00700)“买入”評級,目標價上調至400港元,中金上調目標價至379港元。

對此,在當晚的業績會上,騰訊也展示了對未來的信心,其高管表示,雖然宏觀環境仍然充滿挑战,但我們的提效措施使得我們的利潤同比略有增長,相比前幾個季度有較明顯改善。

但這份財報究竟成色幾何,細品騰訊這次財報的多方數據,才能真正讀懂它。

核心業務“喜憂參半”

喜的是基本盤仍然穩固,憂的是增長面臨挑战。

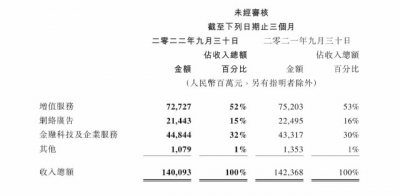

從三大主營業務來看,騰訊Q3增值服務、網絡廣告、金融科技及企業服務的營收佔比分別爲52%、15%和32%。

具體來看,騰訊Q3 增值服務收入爲727.27億元,同比下降3%,其中本土市場遊戲收入下降7%至312億元,國際市場遊戲收入增長3%至117億元

從數據可以看出,宏觀環境經濟下滑對騰訊遊戲的影響繼續,這在財報業績電話會議中得到證實。騰訊高管表示,當前國內遊戲市場的宏觀環境充滿挑战,但相信未來將會有新的遊戲版號發放,在某種程度上騰訊需要爲此做好准備,隨着更多新遊戲的發布,遊戲行業的逆風因素會得到緩解。

實際上,把騰訊遊戲放置在整個行業中,它是跑贏了大盤。伽馬遊戲產業報告顯示,三季度中國遊戲市場實際銷售收入597.03億元,環比下降12.61%,同比下降19.13%。這也從側面印證了騰訊遊戲基本盤的穩健性及抗壓能力。

在國內遊戲市場增速放緩的大背景下,布局海外遊戲市場就成了國內遊戲廠商的必然選擇。

早在2019年,騰訊遊戲就定下海外市場收入要佔到遊戲總收入50%的目標,目前來看海外相比本土仍有距離,但比重已經在走向平衡。

這得益於騰訊不斷加緊的海外市場布局,最直接的動作包括推出海外發行品牌、海外遊戲投資等。今年騰訊發起12 起遊戲領域投資並購中就有 10 筆針對海外廠商,僅近三個月就有4次比較重要的投資並購事件,8月騰訊聯手索尼收購 FromSoftwar 工作室 30% 股份、9月以 3 億歐元對價購买育碧控股股東 Guillemot Brothers Limited 約 49.9% 股權,及投資了一家斯洛文尼亞遊戲开發商、10月騰訊成爲一家波蘭遊戲开發商的少數股東。

接下來是網絡廣告,Q3財報顯示,收入同比下降5%至人民幣214.43億元。從數據上來看,廣告主營收、投放意愿均有所恢復,廣告業務環比有所修復,但受疫情反復影響恢復進度略慢。

不過,微信視頻號有可能成爲騰訊廣告業務的新支撐點。已於三季度开啓信息流廣告變現,收入貢獻將會在後續幾個季度陸續體現,給廣告業務帶來增量貢獻。另外,10 月,微信“搜一搜”的變現开啓,也將帶來廣告業務在未來的進一步超預期。

再看數實經濟板塊,也是本次財報中最大的亮點之一,營收448億元,同比增長4%,超越遊戲板塊,成爲騰訊營收貢獻最大的業務板塊。這也是數實板塊第二次超過遊戲板塊,去年Q4,數實板塊以479.58億元首度超越遊戲收入,與遊戲形成騰訊營收增長穩定的“雙引擎”。

事實上,自2019年騰訊數實經濟板塊首度現身財報後,其收入佔比一路提升,從2019年Q1的25%提升到2022年Q3的32%以上,這也意味着在主動轉型擁抱實體進程中, 騰訊進一步趨實的經營態度。

從更宏觀的背景看,全球科技大廠都在告別高增長時代,在這樣的情況下,騰訊依然能保持基本盤穩固,已屬實難得。因此,基本盤方面可以用“穩”形容。

大船也能快調頭

互聯網舊的秩序正在被打破,借助平台流量優勢的“躺賺”時代成爲過去式,轉型高質量發展,聚焦核心主業成爲行業發展主基調。

轉型高質量發展另一面,必然對非核心業務進行縮減。在今年Q1財報中騰訊就曾指出,公司將重新聚焦企業服務的健康增長,主動縮減虧損業務,並將資源集中在視頻雲及網絡安全等領域的PaaS解決方案。

今年以來,騰訊已經關停QQ堂、企鵝電競、看點快報、騰訊快點、VUEVlog、掌上WeGame、花藤、Wi-Fi 管家等10多款非核心業務。

降本不意味着降質,如何做到轉型路上維持高質量發展,且能保持減脂不減肌是騰訊需要思考的。

目前來看,人工智能、大數據、雲計算是騰訊這兩年最大的技術進步。過去很長一段時間,騰訊雲都是一樁貼錢賺吆喝的买賣。

本質上來說,騰訊雲這個問題並非個例,行業普遍都存在。雲廠商們曾爲搶佔市場而打起了價格战。而困擾行業的底層問題仍然沒有解決,即雲計算產品如何差異化,怎樣通過標准化方式賣出產品。

騰訊給出的答案是注重自研產品、優化業務利潤。調整帶來的“降本增效”已經逐步反映到近期財務數據上,今年Q2財報顯示,數實經濟板塊成本281億元,同比下降1%,成本投入首次進入負增長。從Q3財報來看,提質增效越發明顯,尤其是雲業務毛利提升,成爲整體毛利提升的關鍵。

與此同時,在降本增效的战略下,騰訊營銷費用也明顯下降。Q3財報顯示,銷售及市場推廣开支同比下降32%至人民幣71億元。

在業績會上,騰訊高管表示,毛利同環比均大幅提升,得益於他們退出和縮減部分虧損項目,也得益於騰訊將收入結構從外包佔比較高的項目專項自研產品。

業績承壓不懼高投入

雖然騰訊這兩年,營收上面臨不小的壓力,但在研發投入上花錢上卻是越來越“狠”

衆所周知,產業互聯網與消費互聯網有着不同的業務邏輯、應用場景和技術要求,對成本更敏感。騰訊數實經濟板塊收入躋身“雙引擎”背後,是持續的研發投入,尤其在人工智能、大數據、物聯網和虛擬現實等“硬科技”領域,投入更是巨大的。

從研發強度上來看,從2018到2021年這四年間,騰訊研發投入強度在不斷變強,分別爲7.33%、8.05%、8.08%、 9.26%。

騰訊研發投入一直在逐年增加,2019年爲303.87億,到了2021年,這個數字到518.8億元,最新一季財報顯示,騰訊研發投入達150.82億元,同比增長9.8%,佔公司營收的比例從去年三季度的9.6%提升到10.8%,今年三個季度,騰訊研發投入已達451.65億元。

目前騰訊研發开支的增長曲线已遠超同期公司營收和淨利的增長水平,在持續的高投入下,騰訊在音視頻、數字孿生、3D引擎、實時渲染、邊緣計算、安全、區塊鏈等領域均積累了技術儲備。

能夠在如此嚴峻的情勢之下,依然保持如此大的研發投入,背後的邏輯不難理解,在告別高增長轉而追求高質量的轉型中,技術是驅動商業的內核已經被證實,而這個過程也爲騰訊穿越周期積蓄足夠的能量,开闢出新的战場。

因此,今天的騰訊早已不能用傳統的眼光和邏輯來看待,深耕技術所打造的核心競爭力,正在將騰訊在數實融合上的探索帶入到全新的發展階段。有了傳統業務與新業務在數實融合的聯動,將推動騰訊邁上新的發展階段。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:抽絲剝繭Q3財報,從這三面讀懂騰訊

地址:https://www.breakthing.com/post/31411.html