焦點研究院 行業研報

主題:旭輝和雅居樂債務償還差異原因探究

出品時間:2022年11月17日

概述:

從2021年以來市場陸續傳出雅居樂債務暴雷的消息,而旭輝作爲民企的代表經營長期持續穩健,被視爲民營房企中的“優等生”。但是近日旭輝發布公告稱暫緩債務本息支付,與之相對應的,現階段雅居樂公开市場債務償付正常進行。本文嘗試着從管理層的战略選擇,銷售融資以及拿地等角度對兩家房企近3年的經營狀況加以總結,來分析企業債務償還狀況出現差別的原因,最後對後續房企經營策略出建議,以期規避未來經營風險。

一、雅居樂提前剎車強調“降槓杆”,旭輝對市場持有樂觀態度

2020年3月,在2019年業績發布會上,雅居樂管理層表示由於受到限價政策影響, 2019年的毛利率大幅下滑13.5個百分點,未來要加大推盤力度,在投資拿地方面更加“聚焦”,考慮未來的“安全”,注重“高回報”,對未來業績有支撐,強調對於未來形勢更爲謹慎。

而針對後續市場形勢,在2020年舉行的2019年業績發布會上,旭輝管理層表示疫情後政策是非常平穩的,不會出現市場的大起和大落。同時房地產融資不會縮減,總體上會松緊適度,境內境外的一些資金成本會降低,總體上保持樂觀態度。兩家房企同時都表示會加大回款力度,力爭降槓杆和保證現金流穩定。

之所以出現這種差異是由於發展路徑不同所致。兩家民營房企在2015-2019年經過加槓杆擴張後都達到了千億的銷售規模,所不同的是,雅居樂發展起步較早,在2014年的宏觀調控過程中,出現過战略判斷失誤,導致資金鏈緊張,標普下調評級,後續針對市場行情的判斷則更爲謹慎。旭輝的業績增長較快,在2015-2019年復合增長率達到46%,對未來的判斷則較爲樂觀,最終不同的經營思路導致採取了不同的發展策略。

二、雅居樂降價保量促回款,旭輝積極合作擴規模權益佔比不足六成

兩家房企在2020年以後,採用了不同的銷售策略,雅居樂加大降價促銷力度,從2020年开始通過线上銷售、購房送好禮、大幅度降價等促銷手段大範圍推盤去化,促銷使得2020年-2022年中期項目銷售均價持續下降,雖然犧牲了企業部分利潤,但是換來了持續穩定的現金流入,緩解了短期債務壓力。而旭輝也嘗試线上營銷等舉措,但是促銷力度較小,銷售均價在2021年還出現了上漲,2022年和2020年基本持平,這可能和旭輝對企業產品的定位有關,不利於實現降價保量的促銷手段。

此外,由於多採用合作开發模式衝規模,旭輝的銷售權益佔比較低,在2018年-2021年,旭輝的銷售額權益佔比分別爲56.7%、57.3%、58%和59%,佔比總體不高。這使得盡管企業流量銷售額持續提升,但是權益銷售規模增長有限,進而影響回款規模,導致現金流承壓。

在拿地方面,旭輝和雅居樂均在2021年減少了拿地金額,二者分別較2020年減少29.0%和46.7%,在2022年兩家房企均大幅減少了拿地金額,在2020-2022年的總體多元化拿地金額方面,旭輝達到974億元,雅居樂僅爲357億元。旭輝在“房地產市場仍會平穩發展”的認知下,出於規模擴張的需求,仍保持了一定規模的正常投資使得現金流出較多。

萬科作爲行業標杆,每次低谷期都採取了迅速縮減投資的手段來減少現金流出,像2005年、2008年、2012年、2014年都是如此,最終安然度過危機。在市場下行期,銷售端能否持續穩定回款、投資端能否謹慎縮減是房企持續穩健運行的重要因素,這方面行業經驗更豐富的雅居樂略勝一籌。

三、雅居樂加大資產處置力度,旭輝商業資金沉澱較多

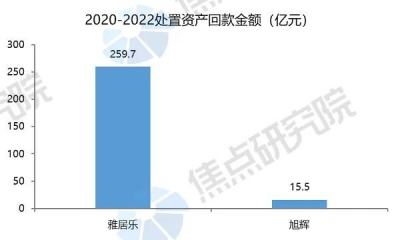

從2020年起雅居樂就开始加大資產處置,據不完全統計,在2020-2022年出現了多起處置資產的情況,合計回款達到259.7億元。旭輝的資產處置主要集中在2022年,且處置範圍和力度遠低於雅居樂。主要包含出售香港一商住項目股權回籠6.81億港元,1.17億元出售南京瓴旭房屋租賃管理100%股權,以2.51元/股增發3億股份回款7.53億元,這三項合計爲15.1億元,處置資產回款遠低於雅居樂。

在多元化業務方面,旭輝商業的規模較大,截至目前,旭輝已在一二线城市擁有237萬平方米的商業和寫字樓項目儲備,已开業和在建及待建的項目超30個,穩居市場第二梯隊。商業地產作爲一項需要重資金投入,回款較慢的業務,將會沉澱大量現金流這在一定程度上限制了旭輝的償債能力,雅居樂的多元化業務多爲輕資產業務,如物業管理,環保業務和新能源汽車股權等,環保業務的部分股權已經轉讓,這些業務在總營收中佔比較少,現金沉澱較少,對償債和負債影響有限。

四、負債水平差異和近期市場變化,最終導致旭輝暫停支付境外債

兩家房企不同的經營策略導致負債水平呈現較大差異。在行業下行階段,雅居樂和旭輝均出現了較大的經營壓力,旭輝管理層盡管在業績發布會上表示要降低負債水平,但是效果不大,旭輝淨負債率反而持續攀升。但是雅居樂對市場更爲敏感,降槓杆貫徹的較爲到位,留有充足的安全邊際。

在7月的停貸事件發生後,各地監管機構對於預售資金、監管账戶的嚴查嚴管,監管账戶有了額度限制,額度外的資金不能流出本市,而用途又不能脫離工程建設。再加上金九銀十銷售並未有明顯的起色,房企資金流進一步承壓。

根據中報數據顯示,旭輝在手現金有311.4億,按照30%的不受限資金比例來計算,在手現金額約爲94億元人民幣,而其境外債待償規模合計達到了68.5億美元,在手現金量未能完全覆蓋境外債規模。與此同時,旭輝又面臨着“保交付”和“保兌付”兩個選擇,此次到期未付的本金和利息總額約4.14億美元,雖然顯著小於上面提到的94億人民幣在手現金量,但其表示當前的大目標是“保預售房交付、保企業正常經營”,也只有企業持續經營下去,才有希望完成境外債務的兌付,才能對所有境外債權人公平對待,因此此時選擇暫停支付實屬無奈。

雅居樂則爲另一種情形,中報數據顯示在手現不受限現金額度約爲129億元人民幣,下半年8月公开市場債券兌付額度達到50億元,10月額度爲15億元,完全可以覆蓋短期債務。而在新开工項目方面,由於大幅縮減投資,雅居樂目前推盤去化的多爲往年开發項目,企業日常經營所需投資較少,也一定程度上緩解了企業現金流壓力。最終雅居樂正常償還債務,而旭輝出現償債異常。

五、市場形勢無法准確預測,敬畏市場謹慎經營爲上策

本輪房地產調控力度之大,監管部門決心之堅定超越過往歷次的調控。針對本輪市場調控何時結束,不同的研究機構和房企都有不同的判斷,但是樓市的走勢有多種合力決定的,最終很難准確判斷。

部分頭部民營房企在2015年-2029年的發展過程中加槓杆擴張,再加上多元化業務佔用較多資金,都造成了較大的財務壓力。在當前階段,民營房企普遍融資受阻,針對民營房企如何度過市場低迷期,焦點研究院有以下4條建議:

1. 在銷售方面,加大线上促銷力度,借助直播和在线平台的廣告投放等方式增加曝光度來吸引潛在購房者买房。

2.在投資方面,除非融資和銷售有明顯的好轉,盡量少拿地或者不拿地,減少資金流出來保證企業經營安全,或者和地方國資組成聯合體以小股操盤的方式來進行項目开發。

3. 在資產處置方面,在保證企業正常運轉的情況下加大資產處置力度,後續市場形勢極大可能會企穩,短期內度過危機爲明智之舉。

4. 在融資方面,近期,銀保監會釋放16條融資政策利好,向市場釋放流動性。待政策的落實逐步推進,可以借新還舊,先償還短債,進行長短債替換,來保證近期經營安全。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:行業研報 | 暫停支付境外債,旭輝爲什么突然沒錢了?

地址:https://www.breakthing.com/post/31455.html