兩家最具市值規模的港股上市公司,中國社交媒體及遊戲產業巨頭騰訊(00700.HK)和中國外賣巨頭美團-W(03690.HK),因爲一則公告激起千重浪。

騰訊在公布2022年9月30日止第3財季業績的同時,也宣布了一份實物分派方案。

這家社交巨頭計劃向其自身的股東以實物分派美團股份的方式派發特別中期息:即合資格股東每持有10股騰訊,可獲發1股美團的B類普通股。

騰訊將可通過這種方式,處理掉手上的9.58億股美團B類普通股,相當於其持有的美團B類普通股的90.9%,及美團最新已發行股份總數的15.5%。

按照港交所權益披露的數據,騰訊目前持有美團的10.54億股,相當於17.03%權益,若以實物派發的形式將9.58億股美團B類普通股全部派發給其股東,騰訊於美團的持股將降至9605萬股,相當於美團當前已發行股份數的1.55%。

按美團2022年11月17日的收盤價153.00港元計算,每持有1手(每手100股)騰訊股份的投資者,可獲得10股美團的股份,約值1530港元,相當於1手騰訊市值29,200港元的5.24%。

事實上,騰訊在發布有關公告之後,其美國場外交易的預托證券曾搶先大漲,但是到亞洲交易時段的早段,騰訊的股價並沒有像在美股市場那么亮眼,反而轉向走低。財華社猜測,或與市場擔心騰訊分派了股價表現最好的美團之後,投資組合中所剩下可以出售的資產亮點不多有關。

有意思的是,中午休市時,一則關於騰訊的網遊業務競爭對手網易(09999.HK,NTES.US)的不利消息撼動全網:國際知名遊戲公司動視暴雪(ATVI.US)的一個業務部門暴雪娛樂(Blizzard Entertainment)宣布給予網易的部分遊戲授權在2023年1月23日到期後不再續約。

消息拖累網易股價急挫,全日大跌9.05%。

動視暴雪由動視與維旺迪遊戲於2007年合並而來,暴雪與網易的合作始於2008年。隨後,動視暴雪於2012年與騰訊建立战略合作夥伴關系,授權騰訊在內地運營《使命召喚》(Call of Duty)。

作爲動視暴雪的旗下部門,與網易終止合作後的暴雪,是否會與騰訊進行合作引人遐想,也由此一度帶起了騰訊午後短暫的股價反彈。

最近一個多月,騰訊的股價經歷了一場大跌,股價曾一度跌破200港元,財華社認爲主要原因是美聯儲加息抽走了新興資本市場的資金,加上騰訊最近幾個季度的業績表現欠佳,以及大股東的減持消息,都讓投資者感到失望。

不過,在公布業績和派股計劃後,騰訊似乎又活過來了。相信大家關心的是,騰訊到底還行不行?

騰訊持續產生經營現金流的主營業務還行不行?

回顧騰訊2004年上市以來至今的業務收入來源:從最初依賴於電訊運營商的彩鈴業務,到後來的社交媒體平台業務,到網遊業務,到金融科技業務。

很多人說騰訊善於模仿,這沒有錯,現在的微信平台包羅萬有,連首富馬斯克也表示要將新近私有化的推特打造成美版“微信”。可見形式如何不重要,能持續吸引用戶,持續提供現金流入,那就是成功的商業模式。

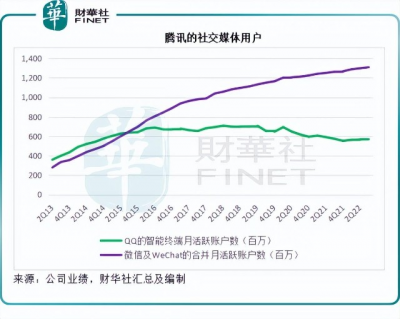

就騰訊的發家業務社交媒體而言,從網頁版到手機版到應用版,從QQ到微信,見下圖,騰訊的社交媒體業務一直在演變,也一直在提升用戶基礎。

見上表,到2022年9月30日,騰訊的QQ智能終端月活爲5.74億,較上年同期增加70萬左右,較上季增加570萬;微信及WeChat的合計月活達到13.09億,較上年同期增加4630萬左右,較上季增加980萬左右。

社交媒體平台是騰訊一切服務生態的流量入口,龐大的用戶基數爲其各項業務帶來了增長的機會。

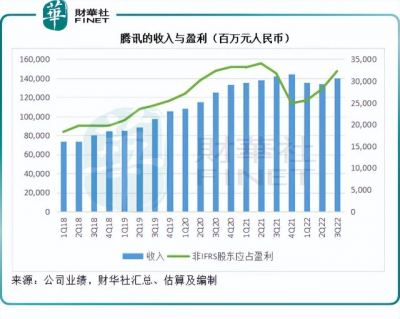

見下圖,在經歷了十年的高速增長後,騰訊的收入增速开始慢了下來,而自2021年起受監管以及宏觀經濟影響,騰訊的國內遊戲業務和廣告收入增長顯著放緩,2022年上半年的表現更讓人大失所望。

不過最新的第3財季整體表現似乎有所改善。國內遊戲業務收入依然按年下降,但是金融科技和企業服務收入與國際遊戲業務的增長緩和了整體收入降幅。

2022年第3季,騰訊的國內遊戲收入按年下降7%,至312億元(單位人民幣,下同),國際遊戲收入則按年增長3%,至117億元;視頻號直播服務及騰訊音樂(TME.US)付費會員收入增加,部分緩和了直播和視頻付費會員收入減少的負面影響,社交網絡收入下降2%,至298億元。

與國際社交平台巨頭Meta(META.US)面對的廣告業務收入增速放緩困境類似,騰訊的網絡廣告業務也按年下降5%,至215億元。

金融科技及企業服務收入則按年增長4%,至448億元。

合計而言,騰訊的季度收入按年下降1.6%,至1400.93億元。

值得注意的是,在2022年上半年業績中,騰訊發布了增效措施:1)關閉部分非核心業務;2)優化表現不佳的業務;3)有效控制營銷支出(削減21%的銷售及營銷开支);4)將所有國內服務上雲以提升成本效率;5)優化和控制員工支出。

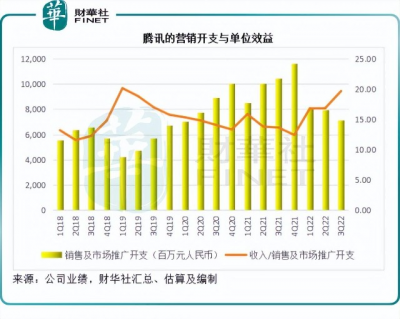

從其第3季業績表現來看,這些措施似乎正在發揮作用:季度營業成本按年下降1.90%,銷售及市場推廣开支按年下降31.73%。

因此,不考慮投資收益等非持續性項目的非會計股東應佔淨利潤同比增長1.58%,至322.54億元,較前兩季的業績明顯改善。2022年第1季和第2季騰訊的非會計股東應佔淨利潤分別按年下降22.87%和17.33%。

在第3財季的業績發布會上,劉熾平更新了騰訊上述战略實施的進展以及初步成果:

1)其進一步收緊了對營銷成本的控制,推出了成本效率較低的項目,並聚焦資源和核心產品,所以銷售和營銷开支按年下降32%,按季下降10%。

社交平台主要靠流量奠定優勢,在早期的發展中,由於市場上的同類競爭對手不多,流量成本相對低廉。但是隨着業務和流量的壯大,以及被紅利吸引到細分市場內的競爭對手增加,流量成本變得高昂,而吸流資金所能帶來的收益變得微薄,頭部運營商的競爭優勢得到突顯。

如果這個時候沒有認識到自己的邊際收益在銳減而繼續投入,運營商的利潤質量會出現惡化。騰訊縮減營銷推廣开支的道理或在於此。作爲社交平台大佬,本身已自帶流量,營銷开支的節省最能帶來效益。

見下圖,其2022年第3季每單位推廣开支所帶來的收入或爲19.66元,較去年同期的13.64元和上季的16.90元明顯改善,顯示出成本效益。

2)其業務取得了顯著的利潤率提升,毛利率按年及按季均實現增長,或反映其積極增加更高質量收入佔比的策略奏效。

3)騰訊爲視頻號優化了寬帶和服務器的使用,大幅降低視頻流量的運營成本。騰訊的第3季毛利率爲44.2%,高於去年同期的44.1%和上季的43.2%。

4)合理化非核心和表現欠佳的業務,優化員工和控制員工成本。據管理層透露,截至第3季末,總員工人數要少於第一季末。不考慮離職補償,總員工成本按年增幅爲較低的單位數。

對於未來,管理層表示會在以下三個關鍵增長領域(視頻號、國際遊戲和SaaS產品)开發新的高質量收入流,並正取得令人鼓舞的進展:

自其八月中增加庫存以來,視頻號信息流廣告(In-feed ads)收入持續快速攀升,正往着於第4季超越10億元人民幣季度收入的目標進發。

國際遊戲業務方面,騰訊於今年4月推出《勝利女神:妮姬》以及於今年8月推出了全新遊戲《幻塔》,並有信心與育碧的新战略合作將可讓其帶來更多AAA授權的國際手遊和PC遊戲到國內。

SaaS方面,目前騰訊的優先動作是擴大規模。

最近,騰訊推出了綜合企業微信、騰訊會議和騰訊文檔捆綁服務的訂閱套餐,管理層表示在較大型的企業中使用率不錯。金融科技服務方面,商業支付交易量在第3季恢復增長。

監管方面,騰訊取得了投資於三星財險在中國的投資審批,財華社留意到,騰訊於今年8月23日參與三星財險中國的5.52億元人民幣战略融資,成爲其主要股東之一。

國內遊戲方面,騰訊管理層劉熾平在業績發布會上表示:於9月份獲得了一個新遊戲發行版號並對一份現有版號進行了增報,並相信未來將可取得更多版號。財華社專門查核了國家新聞出版署於9月13日發布的遊戲審批變更信息,留意到騰訊的《彩虹墜入》增報移動版本於2022年9月13日獲批。

廣告業務方面,騰訊表示在2022年末恢復按年增長上正取得進展。

管理層表示,會繼續將資金投入到重點發展的增長領域,包括視頻號、國際遊戲和SaaS產品,以及服務生態的增強項目,例如爲微信培育電商生態系統,升級後端基礎設施。

對於战略投資,劉熾平表示將繼續投資於能爲其核心業務增長提供補充的公司,例如騰訊最近與育碧的合作等等。

2022年前三季,騰訊來自經營活動的淨現金流入達到1104.88億元,顯然其主營業務仍可帶來穩定的現金流。

總括而言,盡管期內騰訊的收入有所下降,但降幅已有所收窄,而其核心的遊戲業務中短期前景或有望改善,在業績發布會上,管理層提到了遊戲發展战略。

馬化騰表示騰訊確實已經變更了遊戲开發战略,不過這些變化需要若幹季度才能獲全面反映:

首先,騰訊正將資源集中在少數影響力更大、產值更高的新遊戲,這些新遊戲具有國際視野,而不僅僅聚焦於單一國家。

其次,騰訊表示確實正用更多時間和資源,升級和改進現有的大型遊戲。

第三,其有信心在不久的將來,會發布更多新遊戲版號。

在遊戲業務表現好轉的展望下,加上降本增效帶來的盈利能力提升,騰訊的主營業務前景應不俗,如果當前表現欠佳的廣告和遊戲業務改善,其收入有望恢復正數增長。

實物分派了美團股份後,騰訊還有多少倉底貨?

今年3月,騰訊以分派京東(09618.HK)股份的形式派發股息,合共爲股東回饋130億元,加上10%的派息率和30億港元的回購,或合共爲股東回饋逾180億港元。

這次,騰訊宣布派發美團股份作爲特別中期息,或約值200億港元,將於2023年3月派發給股東。

截至2022年9月30日,騰訊於上市投資公司(不包括附屬公司)權益的公允值(一般按9月30日的市價計算)爲5,325億元人民幣,扣減美團的200億港元,應還有5100多億元人民幣;未上市投資的账面值(按融資估值或成本計算)爲3395億元。兩項合計8720億元人民幣,約合9570.2億港元,相當於騰訊當前市值2.798萬億港元的34%。

顯然,雖然騰訊放緩了投資步伐,未來投資變得更加謹慎,但仍持有非常龐大的投資組合,不愁沒有彈藥繼續取悅股東。

在業績發布會上,馬化騰提到,在決定是否爲分派投資的有利時機時,會優先考慮三個條件:1)被投對象的財務狀況,2)被投對象的行業定位;3)騰訊的投資回報。

以美團爲例,美團在外賣和到店領域已是毋庸置疑的翹楚,而在投資回報方面,美團爲騰訊提供非常豐厚的投資回報,內部收益率(IRR)約達30%。從財務狀況的角度來看,美團是具有盈利能力的,盡管账面收益不如京東,主要原因是美團投資於創新業務,以在更長遠的將來鞏固其聚焦市場。

劉熾平亦補充,從持股者的角度來看,管理層留意到騰訊與美團之間的機構股東存在很大的交集,或意味着許多機構投資者都屬意於美團的股份。

另外,騰訊從美團的投資中已獲得非常巨大的回報,或也是其將美團股份贈給投資者的原因。

由此可見,騰訊在努力調整其投資組合,將組合中較爲成熟的投資出售以確認收益,而騰出更多資源來聚焦核心業務,這對於期望其在核心業務上更進一步的投資者來說應是好消息。

作者:毛婷

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:財華洞察|騰訊到底還行不行?

地址:https://www.breakthing.com/post/31557.html