文 / 四海

出品 / 節點財經

去年2月,鋼鐵俠馬斯克在ClubHouse(被稱爲“音頻 Twitter”)上進行了一場直播,分享了對腦機接口、比特幣等熱門話題的看法。不曾想,聲網Agora竟然跟着這場直播一起出圈了。

播客平台New Radio創始人楊樾在一篇媒體報道中分享了ClubHouse的使用感受。“體驗非常炸裂,語音通話音質不僅比打電話、微信通話、微信會議好很多很多,基本上可以說碾壓現有的能夠用於多方通話的所有軟件,接近我用專業話筒錄的節目。不論多少人同時在一個 Room 裏,幾個人同時說話,都沒有任何延遲和幹擾。”

愛範兒CTO Ernest在一篇報道中提到,ClubHouse語音通話質量炸裂的幕後推手是聲網。“大家感覺很不錯的實時音頻技術由聲網Agora(一家在上海的公司)提供。”而在此期間,也有其他媒體通過社交渠道曝出,Clubhouse背後的實時音視頻服務商是聲網。盡管這個信息沒有得到聲網官方的證實,但它的股價還是因此大漲了40%。

據IDC數據顯示,聲網是中國音視頻通信(RTC)賽道的龍頭,其2021年的市場份額超過第2-8位的總和,而且同比增量在全部廠商中排名第一。

不過,欲戴王冠必承其重,這家RTC行業的龍頭也需要面對挑战。

偏科生的煩惱

“鋼鐵俠”帶貨後,Clubhouse的下載量暴漲,資本市場也從中看到了音頻市場的廣闊空間。Clubhouse順利地完成了1億美元的B輪融資,估值飆升到10億美元。

從成立到爆紅,Clubhouse僅用了不到一年時間。這並不是我們今天研究的重點,重點在於聲網Agora(簡稱聲網)。

簡單來說,Clubhouse就像是語音版“知乎”,通過线上邀請各行各業的精英,形成封閉式、精英化的小圈子,大家在直播中討論各類熱門話題。平台用戶以科技、媒體、文化業從業者、學術界人士、投資家群體爲主。無論是邀請制還是初期的用戶群體,Clubhouse和早年的知乎都很像。

來源:Clubhouse官網

唯一的區別是,知乎用戶用文字交流,而Clubhouse的交流載體是語音。如此一來,Clubhouse必須讓用戶的語音體驗足夠出色,這個需求與聲網的業務方向恰好是相匹配的。

實際上,除了Clubhouse,其他平台也用到了聲網的技術。

Clubhouse的爆火還推動了國內音頻社交平台荔枝的股價上漲;Clubhouse的競爭對手Tiya,用戶遍及超過200個國家和地區,兩者的RTC技術服務商都是聲網。

2017年,幾乎所有的狼人殺app都用到了聲網。2019年的現象級爆款“音遇”,以及疫情期間的新東方,都用到了聲網的RTC技術。IDC 數據顯示,聲網2021年在中國RTC賽道的份額高達42.8%,蟬聯了市場份額第一。

產品、銷售、研發,是企服賽道的鐵三角,聲網能取得今天的成就,正有賴於這個鐵三角的完美配合。

從聲網的股票代碼中,其實就可以了解一些公司的業務是什么,它的股票代碼是API(應用程序接口)。

聲網的服務方向是爲客戶提供實時音視頻互動功能。它在平台上爲开發者提供API和SDK(軟件开發包),开發者利用這些接口就可以爲產品搭建實時音視頻互動場景,比如添加視頻、直播等場景。

簡單一點說就是,聲網通過打包接口降低了技術門檻,讓开發者能用到大廠商才具備的專業級實時音視訊能力,爲开發者節省了自研成本和开發周期。在聲網的收入結構中,實時音視頻服務佔比始終在99%左右。

來源:聲網官網

因此,對於聲網來說,主要費用只有兩部分。其一是硬件成本,前期需要購买服務器的帶寬和存儲設備,後期需要找數據中心托管數據,還有整體的軟硬件運維;其二是研發成本,這其中主要是研發團隊的人工成本。

在費用上,聲網是個偏科生,研發成本在各個維度上都要遠大於其他成本。

2021年,聲網的研發費用爲1.11億美元,而公司同期的收入不過1.68億美元,同期的銷售費用只有4627.6萬美元,銷售費用與研發費用差了2.39倍。

同時,2021年研發費用的增長速度高達123.59%,這還是在已經有所放緩的前提下,比銷售費用的增速高了1.54倍。

沉迷研發的結果是一體兩面的,它可以讓楊樾給出“體驗非常炸裂”的評價,也會拖業績的後腿。

在2019-2021年間,研發費用一直是聲網最大的支出項,在營業費用中的佔比最低也有48%,最高則達到了60%。

即便是在疫情促進音視頻需求爆發的2020年,聲網也沒有盈利,只不過虧損幅度同比下降一半至310萬美元。而公司的研發費用在當年增長了109.52%,與收入的增速(107.3%)幾乎持平。技術狂人“人設”立得很穩。

聲網目前的客戶集中在消費互聯網領域,如小米、陌陌、新東方都是公司的客戶。隨着頭部企業摸到天花板,公司需要开闢新行業、新客戶來維持增長。

新增長:走出互聯網

“全球實時互動雲服務第一股”,這是聲網上市時講的故事,也是它給自己劃定的發展路线。這條路也爲聲網引來了質疑,這其中又分爲依賴大客戶和客戶集中於消費互聯網行業兩方面。

節點財經注意到,爲了降低這兩方面的影響,聲網已开始着手布局。從今年5月至今,聲網舉辦了多場發布會,這其中透露了一絲蛛絲馬跡。

首先,聲網進入了此前鮮少涉足的新行業,比如職業/興趣教育、金融、醫療、數字政府、數字城市等。官方的數據是:已進入20+行業賽道,覆蓋200+場景。

以教育場景爲例,聲網在5月的發布會上一口氣發布了美術、編程、音樂等五大教育場景解決方案。更一個突破體現在產品上,聲網突破了以往的束縛,發布了從PaaS到 aPaaS 教育產品矩陣,還聯合智能硬件、雲市場組件等夥伴,共同爲教育賦能。

這說明聲網的目標,不僅是爲客戶提供產品這么簡單,它還有爲客戶提供生態的潛在可能。

在火熱的元宇宙賽道中,也有聲網的身影。相比許多蹭熱點的公司擅長搞概念不同,聲網參與元宇宙的姿勢更靠譜,它依然選擇做行業基建的建設者。

來源:聲網官網

具體來說,不管元宇宙何時到來,以什么方式呈現在我們面前,都少不了與我們的實時互動,這正好切到了聲網的主航道上。聲網在這方面已經與HTC達成合作,加入了HTC VIVE ISV合作夥伴計劃。

據了解,聲網的視頻SDK已在去年正式集成到HTC VIVE Sync App中。借助聲網的技術, HTC VIVE用戶能和非VR用戶在同一虛擬環境中進行更緊密無縫的遠程協作,非VR用戶不穿戴VR設備也可以與VR用戶共享沉浸式體驗。

其次,進一步加碼雲服務。聲網的RTC私有化平台可以爲有需求的客戶提供私有化雲服務,這比較適合公司开拓的金融、政府等行業的客戶需求。

從路徑和市場方向看,策略是靠譜的。但是回歸到業績上,目前的轉化率還有待提高。

聲網的客戶數量已經出現了增長疲軟的情況。這其中一個重要的時間點是2020年,疫情在此時點燃了客戶對聲網的需求。

2020年,聲網的活躍客戶數(在聲網花費超過100美元的客戶)達到2095個,同比增長了101.2%。而在2019年,聲網的活躍用戶增速雖然也很快(77.6%),還是遠低於2020年,一共是1041個。到了2021年,公司的活躍客戶數爲2670個,增速下降至27.4%。

也就是說,疫情短暫刺激了客戶的需求後,疊加上遊客戶宏觀環境的變化,聲網活躍客戶的高增長僅持續了一年。

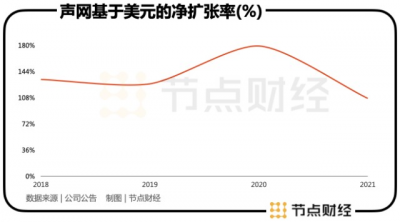

還有一個數據可以說明客戶增長情況。聲網在財報中採用了“基於美元的淨擴張率”指標。根據聲網在招股說明書中的解釋,這個數據的含義是當客戶增加對產品的使用、將產品的使用擴展到新的應用程序或採用新產品時,基於美元的淨擴張率就會增加,反之亦然。

在2021年第一季度,這個指標的數值高達131%,今年二季度,這個數值下降到95%左右。這個指標在整個財年的走勢也是下降的,2018年至今,該指標除在2020年大幅上漲外,其余三年都在下降,已從2018年的133%下降至2021年的107%。

可見,聲網已經走出了舒適圈,但新業務尚不成熟。相比能夠駕輕就熟成熟市場,它們還處於發展初期。

如何承其重?

2008年,亞馬遜產品經理Jeff Lawson創辦了雲通訊服務商的鼻祖“Twilio”。2009年,Twilio拿到了第一筆投資,2016年在紐交所掛牌上市,市值最高時曾超過500億美金。

Twilio的成功,讓幕後的雲通訊服務行業得到了前所未有的關注度。聲網與Twilio同屬一個行業,它們的底層發展邏輯有相通的地方,我們可以從Twilio的發展邏輯上找到一些有關聲網的蛛絲馬跡。

上文中提到過,聲網從泛娛樂音視頻行業切入,主要客戶是消費互聯網企業,而Twilio的業務範圍偏向傳統電信領域。在Twilio和聲網的商業模式中,技術都是十分重要的驅動引擎,兩者的研發投入都證明了這一點。

與此同時,它們也都存在過於依賴單一大客戶的風險,Twilio曾在2017年丟掉了Uber的單子導致股價大跌。

從結果倒推,聲網走出消費互聯網行業只能解決部分問題。在理想的情況下,聲網可以用其他行業的客戶對衝過於依賴單一大客戶的風險。

但是,各行各業的需求不同,而聲網此前長期深耕泛娛樂領域,如果聲網想達成上述目標,其所提供的解決方案就必須更具韌性。而要想到這一點,思來想去,只要加大投入這一條路可走。

這裏說的投入可以分爲內生式增長和外延式增長兩方面。

顧名思義,內生式增長指的是企業依靠內部效率的提升實現增長。對聲網來說,這條路的方向標則是技術。比如聲網CEO趙斌在RTE2022上提到的AI技術,它在聲網的各個解決方案中都有用武之地。

聲網是首個將AI算法全面引入實時互動領域的服務商。最近一年,AI算法在音頻領域實現了飛躍式發展,AI降噪、AI回聲消除、空間音頻等技術都變得更強。以AI降噪爲例,趙斌在大會上就表示公司的AI降噪技術能夠抑制超過100個突發噪聲。

外延式增長則是通過吸收外部力量來實現增長。在這方面,Twilio已經證明了可行性。它在丟失了Uber後就开始四處出擊,僅在2018年就收購了兩家公司。借助收購,Twilio既進入了新的領域(金融、政府)擴大了客戶規模,也鞏固了老業務的優勢地位。

不過,Twilio在這期間的銷售費用也跟着一起“擴大”了。

聲網也進行了多次收購,包括收購在线互動白板公司Netless和軟件服務提供商環信,補足了業務版圖。但它的銷售費用也开始上漲了,去年的銷售費用增速創下上市以來的最高值,達到79.90%。

這兩條路對聲網來說其實都不平坦。無論是加大研發支出還是對外進行收購,都會加大公司的資本壓力,公司目前的研發費用已經讓其盈利能力承壓了。而Twilio由於收入規模足夠大,撐得起收購和研發开支的消耗。在2021年,其收入規模約是研發投入的30倍,約是銷售費用的3倍。與之相比,聲網同期的收入只有研發費用的1.4倍,約是銷售費用的4倍。

即便如此,所謂“欲戴王冠必承其重”,聲網只有沿着這兩條路繼續奔跑下去,才能持續保持領先優勢。

節點財經聲明:文章內容僅供參考,文章中的信息或所表述的意見不構成任何投資建議,節點財經不對因使用本文章所採取的任何行動承擔任何責任。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:聲網要增長,走出互聯網

地址:https://www.breakthing.com/post/32133.html