盡管令許多投資者感到有些驚訝,但事情還是發生了——這就是近一年來,澳大利亞的股市居然堪稱全球表現最好!

但是投資者們仍需要警惕,最近市場可能會出現新一波回調。

截至2021年11月18日的一年時間,澳股ASX 200指數下跌了3.2%,但考慮到該指數4.5%的股息收益率,這意味着即便在战爭、洪水、大流行以及高通脹和大幅加息等諸多不利的條件下,ASX 200指數的投資者仍有可能獲得了正向回報。

相形之下,美國標普500指數下跌16%,納斯達克指數下跌30%;歐洲、中國A股和新西蘭股市下跌12%,加拿大下跌8%,日本下跌6%,香港恆生股指下跌更是接近三成。另外,這些國家股息收益率也低於澳大利亞。

在熊市之年,澳大利亞股市表現之所以能脫穎而出,主要是因爲以下幾個關鍵因素:

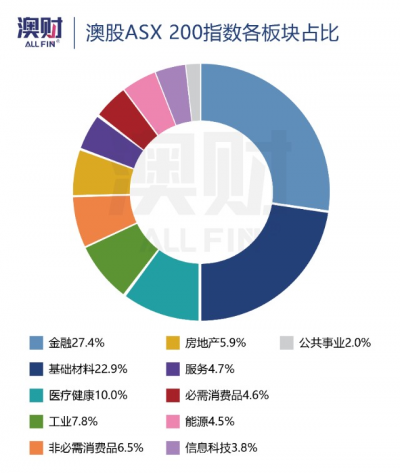

第一,澳洲市場的板塊組成有其特殊性。在澳交所(ASX)上市的2000多家公司中,四大銀行和麥格理銀行佔總市值的20%以上,而必和必拓(BHP)、力拓(RIO)、FMG和Woodside、Santos五家資源巨頭,也佔了總市值的18%以上。

Baker Young管理投資組合分析師Toby Grimm表示,澳股市場上的權重股都是周期性板塊,尤其是銀行股,加息有助於提高銀行利潤率,這都支撐了公司的股價。

第二,東歐战事讓資源類股票受益頗多。在ASX 200指數中,這一年表現最好的10只股票都是資源類股票,其中煤礦公司Whitehaven Coal上漲253%,鋰業公司Core Lithium上漲159%,油氣巨頭Woodside Energy上漲74%。

第三,澳大利亞公司估值相對較低。中長期來看,比如基於五年的表現以及自2008年全球金融危機以來的14年,澳大利亞股市漲幅顯然比不上美國股市。但正因爲如此, 一些優質的公司估值也相對美股低一些,下跌空間不大。

Grimm表示:“目前,市場喜歡的標的就是那些在通脹不斷上升背景下表現更好的價值股。”

第四, 澳元貶值導致股價更便宜,對海外投資者更有吸引力。這一點從近期澳大利亞市場上出現的創記錄的大額並購案(如Brookfield收購Origin)就可以看出,全球資本正在流入澳大利亞股市。

然而,雖然澳大利亞市場較有韌性,但目前二級市場的環境還是比較脆弱,投資者應保持謹慎。那些今年鶴立雞群的熱門股票,明年難以繼續保持上漲態勢。

澳洲最大投行不看好這些公司

作爲澳大利亞本土最大的投行,金融巨頭麥格理(Macquarie)最近就在其投資組合中“剔除”了多家知名上市公司。

包括:澳新銀行(ANZ)、澳洲航空(Qantas)、旅行預訂平台Flight Centre和博彩公司Tabcorp。

據麥格理的战略團隊預測,美國明年將陷入經濟衰退,因此轉而持有防御性股票。他們認爲,今年加息第一階段表現良好的一系列股票,當前的估值和風險已經太高。

麥格理指出,一些股票存在特定的“盈利風險”,因此選擇或是從投資組合中“剔除”後減持這些股票。

在從模型投資組合中剔除的股票中,澳新銀行是唯一的銀行股。其他被剔除的股票還包括礦業公司South32、建築公司James Hardie和橫跨礦業和媒體的綜合型企業集團Seven Group。

遭遇“減持”的名單中則有:國民銀行(NAB)、將銀行業務賣給澳新銀行的保險集團Suncorp、另一家保險公司IAG、資源類公司如必和必拓、Woodside和鋰礦股Pilbara,以及股票服務集團Computershare。

盡管本次被剔除/減持的股票此前並沒有被標記爲“賣出”,但麥格理內部的改變,讓一般投資者得以有“罕見”的機會去了解,在交易年度接近尾聲之際,大機構到底是如何看待現在的市場。

通常股票市場分析師更愿意強調“买入”而不是“賣出”。但此次,麥格理剔除的股票清單有7只,而新增的股票則爲5只,分別爲:

聯邦銀行(CBA):列爲銀行業的優質選擇,特別指出從澳新銀行“調倉”。

高速公路運營公司Transurban:與其他防御性股票一起再次受到青睞,成爲“債券替代品”——無論股市波動如何,其收益都是可靠的一類股票。

天然氣管道公司APA:作爲澳大利亞最大的天然氣基建企業,擁有行業過半市場份額,具有壟斷屬性。

澳交所(ASX):盡管最近幾天因未能引入區塊鏈系統來取代其CHESS清算系統而遭受重創,但澳交所是全球第八大股票市場,在亞太地區地區具有顯著優勢。

專業包裝公司Orora:由國際包裝巨頭Amcor分拆而成,2022財年整體營收和盈利情況都有較大改善。

應該“增持”的股票則包括醫療健康類藍籌股CSL和Ramsay Health Care,黃金股Northern Star和Newcrest,以及保險經紀公司Steadfast。

麥格理撰寫的這份報告對2023年前6個月的前景表示悲觀。他認爲當前股市已接近熊市反彈的尾聲,而非新的牛市。

因此,報告爲未來一年定下了非常具有防御性的基調,重新轉向價值股,以支撐投資者度過美聯儲(FED)最終發出結束加息信號之前的這段時間。

報告指出:“我們可能在2023年走出陰影,但在那之前需要大量的時間。最好的猜測是,市場在2023年7月左右見底。”

模型投資組合由券商和投資銀行爲私人客戶提供,而投資者在建立投資組合往往會遵循券商/投行給出的指導意見。

對於針對私人客戶的投資建議出現重大調整,麥格理的解釋是:此次調整是爲了減少對盈利風險的敞口,同時仍試圖將對高估值股票的敞口降至最低;麥格理還減少了對受益於較高債券收益率的股票投資,轉而投資‘債券替代品’;在調整中,也考慮了既往經濟衰退中奏效的一些措施。

麥格裏的布局可以給個人投資者提供一些思路,不要過分着眼於現在有較高漲幅的股票,市場低迷很正常,要堅持自己的長期投資目標。如果只想做波段操作賺快錢,就要承受被市場反噬的風險。

(歡迎訂閱澳財網財富號,我們將不斷爲您提供優質的全球宏觀經濟分析和澳洲財經資訊)

文中未注明來源的圖片均爲Shutterstock,Inc.授權澳財網使用,請勿單獨轉載圖片。本文中的分析,觀點或其他資訊均爲市場評述/一般信息,不構成交易建議,僅供參考。任何前瞻性陳述並非對未來業績的保證或陳述,切勿過分依賴。在進行任何投資時,請基於個人投資目的、財務狀況或個人需求考慮本文所含信息的適用性,謹慎決策,風險自擔。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:沒想到!澳股居然跑贏全球,最大投行麥格理列出必买和必賣清單

地址:https://www.breakthing.com/post/32947.html