不確定的宏觀環境下,利潤和現金流比以往來的更加重要。

收入的增長成爲其次,更重要的是減虧。京東Q3在恐怖“控費”下,實現了有史最大的利潤釋放,美團也不例外,時隔6個季度,再度收獲盈利。這也是其入局社區團購以來,首次季度盈利。

三季度,美團錄得收入626.2億元,同比增長28.2%(三季度收入增速唯一超20%的互聯網巨頭),其中經營利潤9.98億,去年同期虧損101.2億,Non-Gaap下的淨利潤更是高達35億元,去年則爲虧損55.3億,兩項均大超預期。

再度盈利主要歸功於新業務的大幅扭虧以及成本控制。

三季度,美團新業務的經營虧損由去年的100億收窄至68億元,經營虧損率也同比縮超6個點至41.6%。在收入同比增長28%的情況下,包含銷售成本在內的各項开支卻同比僅增長4.6%,其中佔大頭的銷售及營銷开支更是不升反降,從去年的113.9億降到了108.9億。

這極大解放了美團的現金流。三季度,美團經營活動現金流直接從去年的-40.4億元億漲至93.9億元,實現近2年來最好的現金流表現。

稍顯不足的是,本季度美團活躍用戶數環比僅增加了240萬,社區團購帶來的用戶增長紅利正在消退,美團需要找到新的解決辦法。

外賣、到店酒旅強勢反彈

上一季度,美團將收入分項由之前的餐飲外賣、到店酒旅以及新業務三部分,調整爲核心本地商業(涵蓋餐飲外賣、到店酒旅、閃購)以及新業務(包含美團優選、美團买菜、快驢、網約車、單車等)收入兩部分。

新財報口徑下,外界已無法清晰看出疫情對美團核心業務的衝擊到底多重。但總體來看,美團還是承受住了壓力。三季度核心本地商業實現收入463.3億元,同比增長24.6%,優於阿裏本地生活21%的增速,但如果拋除閃購收入,真實情況需要打些折扣。

36氪未來消費獲悉,三季度閃購的日均訂單約500萬單,按照60元的客單價(較二季度的70元有所下降,疫情趨緩,囤貨需求減弱)以及10%的變現率計算,本季度閃購的收入大概在30億,由此推算餐飲外賣+到家酒旅的收入規模在434億上下,同比的增速約20%。

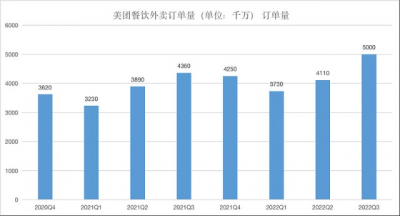

不過三季度美團外賣訂單的恢復還算不錯。上一季度因爲疫情衝擊,美團餐飲外賣的日訂單僅有4100萬單,同比下滑了5%,但三季度日均訂單已經恢復至5000萬單,同比增長大約14.6%。

美團餐飲外賣訂單量 數據來源:長橋投研、美團財報

這裏需要注意下,盡管外賣訂單增速只有14.6%,但美團的即配物流收入本季度卻增長了30%,對應的配送成本增速是12.5%。所以盡管三季度爲餐飲外賣的旺季,加大了騎手補貼,但美團在本項上的利潤釋放仍然可觀,單均利潤與二季度的近1元基本持平。

這也證明了一個事實,未來外賣利潤釋放的關鍵還是減少用戶補貼,把交易的變現率拉上來,這似乎解釋了爲何美團選擇從一季度开始不再披露餐飲外賣的GTV——避免變現率上升招致非議。

內部人士也承認,在三季度餓了么推出了持續的“免單活動”後,美團並沒有大力跟進,除了較常規的會員、卡券來提高用戶粘性外,真正投向用戶的費用補貼並不多。這也使得美團本季度的活躍用戶數僅環比增加240萬,相比去年動輒三四千萬的新增用戶數差距甚遠。

美團外賣2022 年單量目標是年底達到日均 6000 萬單,如果按本季度的5000萬單算,仍需要實現 20%的增長,這是個相當艱巨的任務——考慮到四季度疫情在廣州、北京等核心城市再度反彈——北上廣深四個核心城市佔到美團餐飲外賣訂單的20%左右。

到店酒旅也在本季度迎來反彈。據36氪未來消費了解,三季度到店GTV增速約30%(1000億左右),其中到餐增速快於到綜,受酒旅業務恢復不如預期影響——疫情影響差旅活動,總體GTV增速大約18%,營收增速約20%,達到約103億。三季度核心本地商業93億的利潤中,有近一半由到店酒旅貢獻。

不過,抖音本地生活的崛起還是對美團的到店酒旅業務造成不小衝擊。36氪此前報道,三季度抖音本地生活的GMV超過了200億(核銷率60%,GTV在120億),截至10月的GMV更是超過了500億,提前完成全年目標。

抖音本地生活目前的打法與10年前“百團大战”的打法頗爲相似,通過低傭金抽成以及爆款模式迅速起量,進而擴大商家供給規模。

一位美團到店中層透露,(美團)內部對此相當警惕,除對部分到家商戶返傭外,內部也在加大視頻內容的供給。一個表現是,近期大衆點評底部的第二tab由此前的“地圖”更換爲“視頻”。

“抖音怎么打,美團就怎么打”,上述中層表示。

新業務煥發想象力

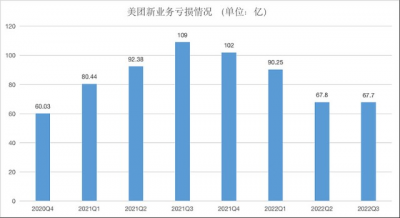

三季度再度實現盈利,美團新業務單元的大幅減虧至爲關鍵。

本季度其經營虧損由去年同期的100億收窄至68億元,經營虧損率也同比縮超6個點至41.6%,收入則同比大漲40%至163億元。美團優選UE的改善功不可沒。

美團新業務虧損情況 來源:美團財報 注:2022 Q2前包含閃購虧損

因爲整體盈利情況不佳(虧損率接近 35%),4月份美團優選先後關停了西北大區以及北京地區的業務。三季度,美團優選的日單量仍維持在 3600-3700 萬單,雖然同比增幅不大,但件單價和UE都改善明顯。前者三季度已經逼近10元,整體的虧損率也由年初的 17-18%降低到 12-13%,根據內部人士預估,到四季度這一數字有望低於10%。

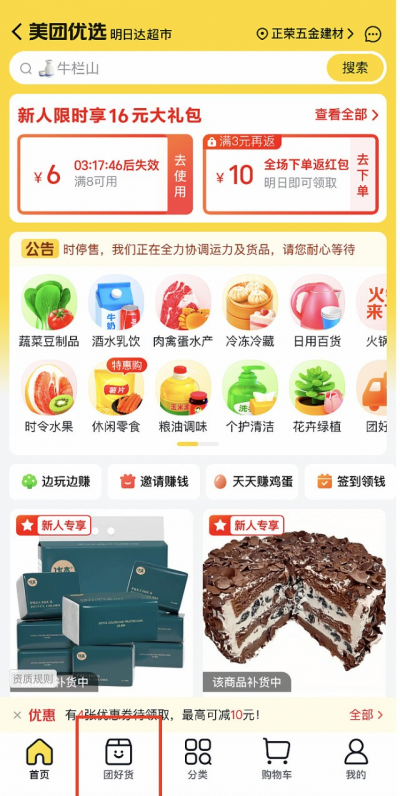

關停高虧損區域的同時,美團優選也在謀求轉型,定位服務更加標准化的“明日達超市”。

這一轉變背後的邏輯是,更爲寬松的履約時效(社區團購往往要求次日上午就要送達)、規模更廣的SKU——尤其是降低生鮮品類的SKU佔比,提升日用百貨等標品的佔比,從而來改善美團優選整體的利潤表現。

其他改變也在同步發生。繼組織架構上融入優選事業部後,團好貨業務也在近期融入美團優選,雖然在商品折扣和定價體系仍相對獨立,但內部人員表示,團好貨後續會出現在優選的商品流中。今年上半年,團好貨的GMV同比翻了近三倍,有望提前完成8億的年度目標。

在美團高層看來,團好貨與美團優選的人群定位更接近,但與外賣人群的相似度並不高,這也是做上述調整的原因。

美圖優選底部第二個tab已經換成“團好貨”

更爲現實的原因則是,團好貨的融入能在未來提升美團電商整體的客單價。目前團好貨的客單價在60元左右,“內部一直在對標拼多多,(拼多多)的客單價就是 50-60”,一位團好貨員工中層告訴36氪未來消費。

雖然從體量來看,團好貨現階段還無法與閃購和美團優選相比,但它與後兩者一起承擔着美團的電商夢。王興此前曾多次在內部分享,“美團一直在做零售,過去以團購、外賣、酒旅業務爲主,做的是服務零售,現在美團還要做更多的實物零售。”

伴隨疫情反彈,到店酒旅業務四季度的增長將再遭打擊,多家投行預測Q4該項的GTV增速可能低於10%,這將很大程度上影響美團的利潤表現。

$美團-W(HK03690)$$南方兩倍看空恆指(HK07500)$$南方兩倍做多恆生科技(HK07226)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“省錢”大法好,美團時隔6個月再交盈利答卷

地址:https://www.breakthing.com/post/34009.html