一、宏觀經濟方面

1、 美國宏觀經濟數據

美國新屋銷售出現好轉。美國10月新屋銷售年率達到632K,高於前值588K和預期值570K。10月新屋銷售環比7.5%,高於前值10.9%和預期值-5.5%。新屋銷售回升,與持續九個月下降的成屋銷售形成鮮明對比。新屋銷售好轉,主要受到房屋建築商爲刺激長期低迷的房地產市場,推出了大規模激勵計劃,此外,近期部分地區颶風等極端天氣的緩和,也住房購买需求出現一定的恢復。

美國消費者信心指數回升。美國密歇根大學11月消費者信心指數終值爲56.8,高於前值54.7和預期值55。消費者信心指數優於預期,一定程度上源於對通脹受控的信心有所上升。具體來看,美國密歇根大學1年期通脹預期11月終值爲4.9%,低於前值和預期值5.1%。美國10月的CPI和PPI數據均低於預測值,通脹問題單月出現緩和跡象,擡升了消費者信心。

2、 海外經濟情況

歐元區制造業PMI持續低於榮枯线。歐元區11月制造業PMI初值爲47.3,高於前值46.4和預期值46。由於能源價格高企提高了制造業加工生產成本,供應鏈中斷嚴重影響了物流運輸和產品銷售,歐洲制造業持續五個月低於榮枯线,11月制造業PMI初值雖然優於預期水平,但仍差於往年同期。制造業變現不佳,拖累整體經濟下行,經濟衰退風險上升。

德國IFO企業經濟指數超預期。德國11月IFO企業經濟指數爲86.3,高於前值84.5和預期值85,達到近三個月高點。11月IFO商業預期指數爲80,高於前值75.9和預期值77。該指數由跌轉升,表明德國制造業、建築業及零售業等各產業部門對經濟狀況預期出現好轉,隨着天然氣儲備日漸充足,能源供給緊缺帶來的市場悲觀情緒略有緩和。

英國制造業服務業均表現不佳。英國11月綜合PMI初值48.3,高於前值48.2和預期值47.5。其中11月服務業PMI初值48.8,等於前值48.8,高於預期值48;11月制造業PMI初值46.2,等於前值46.2,高於預期值45.8。近期,英國疫情反復,經濟活動快速下滑,就業形勢不容樂觀,多重因素共同加劇了經濟下行趨勢。經濟合作與發展組織(OECD)在公开報告中表示,英國自疫情以來,經濟增速遠遠落後於其他發達國家水平,投資消費水平長期處於低位。

日本東京通脹再超預期。日本11月東京CPI同比3.8%,高於前值3.5%和前值3.6%。其中,扣除生鮮食品後的東京CPI同比爲3.6%,高於前值3.4%和預期值3.5%。東京通脹問題主要由食品和能源價格高漲導致,11月東京加工食品價格上漲6.7%,對整體通脹的影響超過了能源價格的貢獻。此外,全球多國大幅加息,日本的低利率水平導致日元貶值加速,提升了進口產品的購买支出,進一步助長了通脹壓力。

3、 海外央行動態

瑞典加息75BP。瑞典央行加息75個基點至2.5%。

以色列加息50BP。以色列央行加息50個基點至3.25%。

巴基斯坦加息100BP。巴基斯坦央行將基准利率從15%上調至16%。

肯尼亞加息50BP。肯尼亞央行加息50個基點至8.75%。

土耳其降息150BP。土耳其央行宣布下調基准利率150個基點,從上月的10.5%下調至9%。

新西蘭加息75BP。新西蘭聯儲加息75個基點至4.25%,加息幅度創下紀錄新高。

4、 疫情新況

BQ.1成爲美國主要感染毒株。根據美國CDC新冠檢測數據顯示,截至11月26日,奧密克戎變異株BQ.1與其亞系BQ.1.1在主要毒株中的佔比之和已經上升至57.3%。此前盛行的BA.5的佔比則進一步下降至19.4%。

美國新增病例小幅上升。截至11月25日,美國日均新增病例爲4.3萬例左右,較上一周上升12.8%;日均死亡病例降至329例,較上一周下降0.6%。截至11月23日,新增住院人數2.5萬人,較上一周上升4.0%。此外,重症率仍然接近於0。

美國整體醫療負擔回落。截至11月27日,美國住院病牀佔用率下降至75.8%,其中,因新冠住院佔用率小幅上升0.3個百分點至4.2%;ICU病牀佔用率下降至72.9%,因新冠ICU佔用率上行至4.6%。但整體來看,與新冠相關的醫療負擔仍在相對低位。

歐洲新增病例也有所回升。截至11月25日,歐洲日均新增病例爲11.2萬例,較上一周上升19.3%;日均死亡病例較上一周減少20.9%至390例。從新增確診病例數來看,歐洲主要國家新增病例情況分化,其中,英國、西班牙、德國分別下降4.4%、1.8%和2.5%,意大利、法國和俄羅斯則分別上升10%、57.3%和1.9%。從日均死亡病例數來看,僅意大利和法國死亡病例有所上升。

東南亞疫情持續分化。截至11月25日,除泰國和越南外,東南亞主要國家新增確診病例均有所下降,其中馬來西亞、菲律賓和印尼日均新增病例較上一周分別下降7.0%、20.6%和5.5%,泰國和越南則分別上升25%和2.9%。從日均死亡病例數來看,僅泰國死亡病例明顯上升。

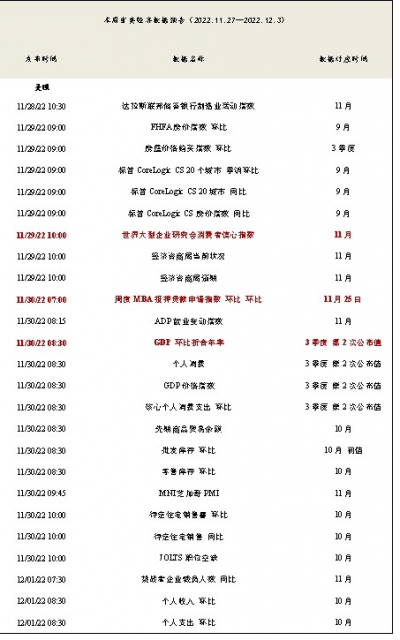

5、 本周關注要點

二、主要指數相關情況

1、 一周指數表現

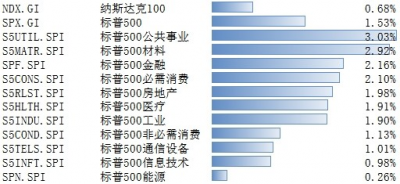

上周,納斯達克100指數整周上漲0.68%。標普500指數整周上漲1.53%,其覆蓋的11個行業板塊全部上漲。其中,公共事業領漲上漲3.03%,而能源上漲較少僅上漲0.26%。

2、 配置建議

美股:美聯儲11月議息會議紀要偏鴿,後續有可能放緩加息步伐,帶動美股反彈。整周標普500上漲1.53%。11月美國制造業與服務業PMI繼續下行,房地產市場也依然較爲低迷。在美聯儲加息的影響下,10月新房銷售同比增速雖有回升,但仍處於負值區間。不過美國生產或仍將維持一定的韌性。10月美國核心資本品新訂單同比增速放緩,但仍處於相對高位,且環比增速由負轉正。美聯儲政策調整的第一步,即加息步伐放緩的時機逐漸成熟,同時在持續的快加息後,加息速度邊際放緩也有助於避免金融資產劇烈動蕩的風險。建議投資者積極關注美股的配置價值。

全球市場:股票流出,債券流入收窄,貨幣市場轉爲流入;美股轉爲流出,發達歐洲流出擴大,新興流入擴大。

跨資產:全球股票轉爲流出,債券流入收窄,貨幣市場轉爲流入。本周全球股票型基金轉爲流出39.51億美元(vs. 上周流入228.60億美元);債券基金繼續流入26.67億美元(vs. 上周流入41.60億美元);貨幣基金轉爲流入134.36億美元(vs. 上周流出36.76億美元)。

跨市場:美股轉爲流出,發達歐洲流出擴大,日本轉爲流入,新興市場流入擴大。美股本周轉爲流出38.59億美元(vs. 上周流入249.1億美元),發達歐洲流出24.76億美元(vs. 上周流出22.12億美元),日本股市轉爲流入2.55億美元(vs. 上周流出24.11億美元),新興市場持續流入22.43億美元(vs. 上周流入19.78億美元)。

美國內部,美股ETF基金流入27.90億美元(vs. 上周流入264.67億美元);美國高收益債流出1.98億美元(上周流入37.49億美元)。

風險提示:投資有風險,投資需謹慎。基金管理人承諾以誠實信用、勤勉盡責的原則管理和運用基金資產,但不保證本基金一定盈利,也不保證最低收益。本基金的過往業績及其淨值高低並不預示其未來業績表現,基金管理人管理的其他基金的業績並不構成對本基金業績表現的保證。【基金管理人/基金銷售機構】提醒您基金投資的“买者自負”原則,在做出投資決策後,基金運營狀況與基金淨值變化引致的投資風險,由您自行負擔。基金管理人、基金托管人、基金銷售機構及相關機構不對基金投資收益做出任何承諾或保證。

您在做出投資決策之前,請仔細閱讀基金合同、基金招募說明書和基金產品資料概要等產品法律文件和風險揭示書,充分認識本基金的風險收益特徵和產品特性,認真考慮本基金存在的各項風險因素,並根據自身的投資目的、投資期限、投資經驗、資產狀況等因素充分考慮自身的風險承受能力,在了解產品情況及銷售適當性意見的基礎上,理性判斷並謹慎做出投資決策。

特有風險提示:如果您購买的產品投資於境外證券,除了需要承擔與境內證券投資基金類似的市場波動風險等一般投資風險之外,本基金還面臨匯率風險等境外證券市場投資所面臨的特別投資風險。

@天天精華君 @問答君

$博時納斯達克100指數發起(QDII)A(OTCFUND016055)$

$博時標普500ETF聯接C(OTCFUND006075)$

$博時恆生高股息率ETF發起式聯接C(OTCFUND014520)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美股動態 l 美國消費者信心指數回升

地址:https://www.breakthing.com/post/34411.html