昨日,力勤資源正式登陸港交所,开啓了企業發展的新篇章。

作爲全球鎳資源領域的龍頭企業,力勤資源受益於全球鎳資源良好的需求前景,實現了較快的業績增長。在成功完成IPO募資後,力勤資源將進一步向上遊資源和鎳產品生產項目進行投資,繼續提升公司在鎳資源領域的綜合競爭力。

爲了幫助投資者在力勤資源上市後,更好地跟蹤公司成長,下面計劃從行業前景展望,公司商業模式、財務數據三個方面對力勤資源進行投資價值分析,挖掘公司價值成長的關注重點信息。

新能源車成爲鎳需求核心增長貢獻者,印尼是全球最大鎳礦產地

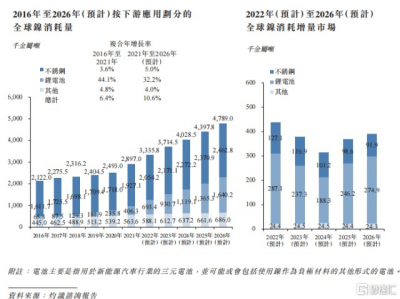

首先從需求端出發,目前鎳的下遊主要應用領域爲不鏽鋼與動力電池,其中動力電池正在成爲鎳需求增量的核心貢獻者。招股書數據顯示,當前不鏽鋼仍然爲全球鎳消耗量的第一大戶,但從需求增速和需求增量的絕對值來看,動力電池將成爲主力,預計2021年至2026年,全球動力電池的鎳消耗量年復合增速爲32.2%,未來五年動力電池的年平均消耗增量在250千金屬噸左右。

由上面對鎳資源下遊需求的分析可知,全球鎳消耗量在未來五年將繼續保持較好的增長,更具體來說,深度布局動力電池領域產品的鎳產業鏈企業有機會抓住行業的結構性成長機遇。

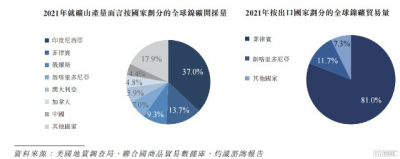

其次,回到鎳資源供應端,近年來全球70%的鎳礦生產來自於紅土鎳礦,印尼、菲律賓等國家是全球主要的紅土鎳礦供應產地,受印尼鎳礦出口禁令影響,要求外國企業在印尼投資建廠完成鎳礦的加工生產,這客觀上也將提升獲取印尼鎳礦資源的門檻,幫助優勢企業增強行業壁壘,即有資金和技術實力的企業能更好地獲取印尼這一全球最大鎳礦產量地的資源,同時印尼當地的生產成本較中國更低,也能夠增厚企業的盈利空間。

總結供需兩端的情況分析,可以得出如下結論,一方面鎳資源在未來五年仍然保持較高景氣度,布局新能源領域的鎳產業鏈企業有望獲得最大的發展機遇;另一方面,能夠把握穩定鎳礦資源,並進行一體化經營的企業,可以挖掘鎳產業鏈中更多的商業價值。

力勤資源加速开拓新能源領域,突破關鍵技術工藝打造核心競爭力

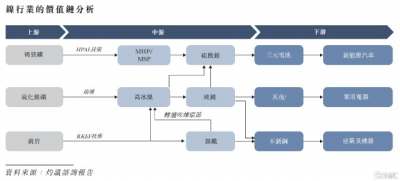

憑借多年積累的深厚行業認知,力勤資源形成了全面的產品服務體系,業務涵蓋上遊鎳資源採購、鎳產品貿易、冶煉生產、設備制造與銷售等在內的多個產業環節,並不斷向鎳行業上下遊延伸,完成了對鎳產業鏈環節的垂直整合,產品廣泛應用於新能源汽車、不鏽鋼等下遊領域。

例如,在新能源汽車電池市場,力勤資源與格林美等行業領先的三元電池材料生產商籤訂了長期承購協議,與寧德時代合建了CBL(寧波普勤時代有限公司),致力於推進在新能源電池產業鏈上的全產業鏈合作,包括從印尼礦山、鎳礦冶煉到材料到電池等項目上的深度合作。

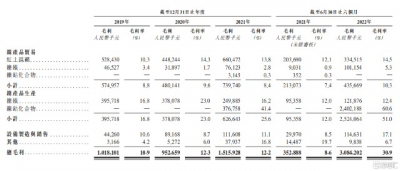

值得關注的是,2022年上半年,力勤資源來自新能源汽車的營收貢獻達到了43.3%,這一數據在2021年爲19.3%,如果再考慮到2022年上半年力勤資源高達144.1%的整體營收增速,力勤資源在新能源汽車市場的發展速度之快可見一斑。

結合前面提到,動力電池將成爲未來五年全球鎳消耗的最大增量來源,能夠把握新能源車市場的鎳產業鏈企業便是抓住了鎳產業的結構性增長機會,因此無論是從積極的布局動作,還是業績增長的客觀反映,都應當對力勤資源在新能源市場的成長性保持較樂觀的預期。

回到上遊鎳資源獲取上,之前談到印尼是全球最大的鎳礦开採產地,同時印尼鎳礦出口禁令客觀上提高了外國企業獲取印尼鎳礦的門檻,外國企業需要在印尼當地投入資金與技術進行鎳礦生產業務布局,方能穩定獲取印尼的鎳礦資源。

力勤資源自2017年起布局鎳產品生產板塊,已經掌握了包括火法及溼法冶煉在內的完整鎳產品生產工藝,依托於成熟的冶煉技術在印尼开設產线,幫助力勤資源能夠穩定獲取鎳礦資源。

例如,力勤資源對第三代HPAL工藝進行了優化改進,在提升產能的同時,可以降耗和生產成本。公司在印尼的HPAL項目是全球技術最先進的鎳鈷化合物溼法冶煉項目之一,也是全球現金成本最低的鎳鈷化合物生產項目,並創造了平均每金屬噸鎳的投資成本最低,新增產能建設時間最短,達產時間最短等多項記錄。

印尼HPAL項目一期的達產也是2022年上半年力勤資源營收快速增長和盈利水平提高的重要推手。據悉,印尼HPAL項目投產使得公司鎳鈷化合物的成本優勢進一步擴大,推動力勤資源2022年上半年整體盈利水平提升明顯,公司毛利率由2021年上半年的8.6%提升至2022年上半年的30.9%。

火法冶煉方面,力勤資源實現了在國內與海外的全面布局。其中,江蘇工廠的產能利用率高於行業平均水平,這也意味着在相同條件下,力勤資源的火法冶煉項目擁有高於行業的盈利水平,這也得益於公司通過技術創新,提高了熱能利用率,並減少了設備維護維修費用,實現了生產成本和能耗的降低。

力勤資源在冶煉技術上的不斷突破,離不开其研發團隊的持續技術創新。截至2022年6月底,公司研發技術團隊共計擁有276名員工,取得已注冊實用新型專利41項、申請中發明專利7項(包括2項HPAL相關專利),同時公司參與的“鎳鈷鈧清潔提取與高效利用關鍵技術”項目通過國家科技部立項。

筆者認爲,關鍵工藝技術的創新突破是鎳產品生產的核心競爭力之一,更高的生產質量與效率是力勤資源持續提高公司市佔率的基礎,也是打开公司業績空間的推手。

根據力勤資源的發展战略顯示,公司計劃進一步擴產鎳產品生產項目,包括印尼HPAL項目(一至三期)6條鎳鈷化合物生產线,年設計產能12萬金屬噸鎳鈷化合物;印尼REKF項目(一至二期)20條鎳鐵生產线,年設計產能28萬金屬噸鎳鐵。

筆者預計,隨着力勤資源鎳產品生產項目擴產的有序推進,以及對關鍵生產技術工藝的持續創新,力勤資源的鎳產品業務有望實現質量與規模齊升的態勢。考慮到鎳產品較單純的鎳礦貿易具備更高附加值,因此通常毛利率更大,未來來自鎳產品的營收佔比擴大,也對力勤資源綜合盈利能力的提升大有裨益。

力勤資源投資價值總結

綜合前文來看,全球新能源車滲透率仍處於相對低位,未來新能源車滲透率持續提升帶來動力電池的鎳消耗量需求增長,爲全球鎳產業提供了良好的成長前景;力勤資源作爲全球鎳產業鏈龍頭,在上遊鎳礦資源、冶煉技術、下遊終端客戶均具有深厚儲備,或可率先享受鎳行業的結構性紅利。

尤其是印尼HPAL項目一期達產後,2022年上半年新能源領域的重要战略物資—鎳鈷化合物產品貢獻了絕大部分的公司營收和毛利,同時鎳鈷化合物帶來的利潤也顯著高於之前其它業務的利潤水平。鑑於力勤資源後續的印尼HPAL項目二期與三期的進展也在有序推進中,因此看好後續鎳鈷化合物產线對於公司業績成長的正向積極作用,本次IPO募集資金中便有用於印尼項目建設的部分。

力勤資源毛利率結構

來源:招股書

回到估值分析,由於未來力勤資源的主要增長驅動來自於新能源動力電池材料的需求,參考與力勤資源同屬動力電池材料領域的華友鈷業、格林美、容百科技的動態PE分別爲:25.41、30.98、28.24,而保守預估力勤資源的2022年動態PE爲8.22,相對可比公司平均28.21的動態PE,即使提出A股對港股的估值溢價,力勤資源的估值仍然具備優勢,處於低估水平。

考慮到當前港股市場整體位於築底階段,市場主流觀點預期2023年亞太股市有望轉暖,筆者認爲,隨着未來港股市場投資情緒的回暖,以及力勤資源印尼HPAL二三期項目的投產帶來公司業績的上升,力勤資源估值的修復具備較強確定性,建議投資者持續跟蹤公司上市後的業務進展。$力勤資源(HK02245)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:力勤資源(02245.HK)成功登陸港交所,新能源業務有望打开公司長期成長空間

地址:https://www.breakthing.com/post/35601.html