宏觀視界 | 美聯儲加息預期降溫,意味着什么?

1年前

宏觀視界 | 美聯儲加息預期降溫,意味着什么?

加息周期復盤

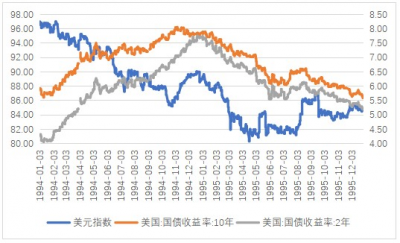

加息周期復盤 自1982年至今,美聯儲一共進行了7輪加息周期。此次加息原因是爲了抑制通脹上行與1994年和2004年的加息周期目的相同,因此選擇復盤這兩次加息周期後期的行情對比作爲參考。 1.1 1994.02——1995.02 此輪美聯儲一共進行了7次加息歷時一年,聯邦基金利率從3%上調至6%,總共加息300bp。 在此期間,由於全球經濟處於共振復蘇的原因,美元指數並未像此次大幅上漲,整體呈現下行趨勢。美債10年收益率和2年收益率先後在1994年11月和1995年1月達到峰值,分別領先加息結束3個月與1個月。 值得注意的是,加息政策對通脹遏制上有一定的滯後性,到1995年5月CPI才迎來真正拐點,晚於加息結束3個月。

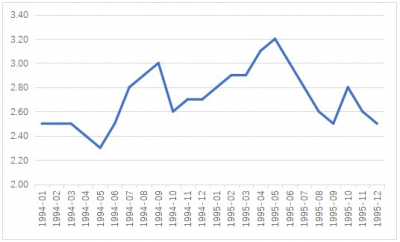

圖一 美債2年、10年 收益率(右軸)&美元指數(左軸)

圖一 美債2年、10年 收益率(右軸)&美元指數(左軸) 圖二 美國CPI:當月同比 1.2 2004.06——2006.06 此輪美聯儲一共進行了17次加息歷時兩年,聯邦基金利率從1%上調至5.25%,總共加息425bp。 在此期間,美元指數處於先下後上再下行的趨勢。美債10年收益率和2年收益率基本同步在加息尾聲2006年6月時達到峰值,距離加息周期結束分別還有1次加息。此輪CPI拐點處於2006年6月,與加息周期結束基本同步。

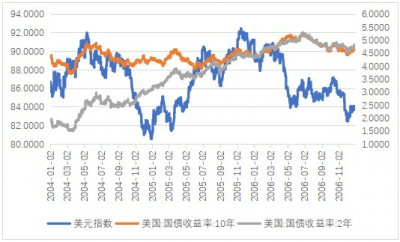

圖二 美國CPI:當月同比 1.2 2004.06——2006.06 此輪美聯儲一共進行了17次加息歷時兩年,聯邦基金利率從1%上調至5.25%,總共加息425bp。 在此期間,美元指數處於先下後上再下行的趨勢。美債10年收益率和2年收益率基本同步在加息尾聲2006年6月時達到峰值,距離加息周期結束分別還有1次加息。此輪CPI拐點處於2006年6月,與加息周期結束基本同步。 圖三 美債2年、10年 收益率(右軸)&美元指數(左軸)

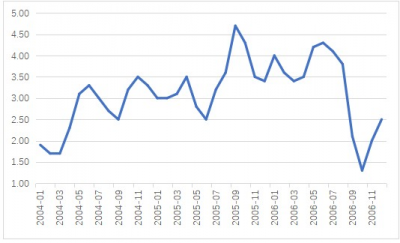

圖三 美債2年、10年 收益率(右軸)&美元指數(左軸)  圖四 美國CPI:當月同比 就當前情況來看,美國10年國債收益率和2年國債收益率在本月均有所下行,同時CPI數據也有所改善,因此加息步伐大概率放緩。但單從通脹數據來說,離目標2%仍有一定距離,考慮到當前緊縮政策較爲激進類似於1994年周期對通脹遏制可能存在一定滯後性,美聯儲後續加息路徑大概率將較爲保守。 放緩後的進程有可能比較類似2004年,執行節奏也將根據數據進行搖擺。但總體來說,根據歷史情況分析,美債收益率與CPI拐點後仍將進行幾次加息,因此距離停止加息或者緊縮政策轉向仍需一定時間。

圖四 美國CPI:當月同比 就當前情況來看,美國10年國債收益率和2年國債收益率在本月均有所下行,同時CPI數據也有所改善,因此加息步伐大概率放緩。但單從通脹數據來說,離目標2%仍有一定距離,考慮到當前緊縮政策較爲激進類似於1994年周期對通脹遏制可能存在一定滯後性,美聯儲後續加息路徑大概率將較爲保守。 放緩後的進程有可能比較類似2004年,執行節奏也將根據數據進行搖擺。但總體來說,根據歷史情況分析,美債收益率與CPI拐點後仍將進行幾次加息,因此距離停止加息或者緊縮政策轉向仍需一定時間。  圖五 美債2年、10年 收益率(右軸)&美元指數(左軸)

圖五 美債2年、10年 收益率(右軸)&美元指數(左軸)  圖六 美國CPI:當月同比

圖六 美國CPI:當月同比 美聯儲加息進程放緩後對我國影響

美聯儲加息進程放緩後對我國影響 對債市來說,因爲我國目前處於經濟弱修復期,當前貨幣政策更多仍是採取“以我爲主”的方針。同時現在四季度多地疫情爆發,防疫政策管控再度趨嚴對後續經濟修復將有一定程度的拖累。因此若後續美聯儲加息放緩,將基於我國貨幣政策更多操作空間,增加後續降准、降息的可能性。 對股市來說,美聯儲加息放緩將對美國有一定提振同時將一定程度影響我國股市情緒。此外,美元指數觸頂有向下趨勢有利於穩定人民幣匯率,提振市場信心。對我國股市來說,將帶來一定結構性行情,但主要仍需看國內經濟基本面改善以及穩增長政策效力。

免責聲明

本文所含公开信息均來源於公开市場或相關報道,本公司不保證相關數據的完整性與真實性;相關原創與轉載的觀點不構成任何投資建議,也不構成任何產品的投資推薦;有關任何過往業績、收益表述,未來市場表現,前瞻性陳述等內容不代表任何確定性判斷,且均屬不具有法律約束力的用語,不構成本公司對任何產品的業績做任何保證。投資有風險,請您謹慎決策。

追加內容

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:宏觀視界 | 美聯儲加息預期降溫,意味着什么?

地址:https://www.breakthing.com/post/35672.html