最近有一個比較異常的信號,從上周五开始,國債市場的拋售熱潮,降臨在全球衆多經濟體中,短、中、長期債券收益率全线上漲。

首先看美國十年期國債收益率,被視作全球金融市場非常重要的一根定海神針,從2020年7月起,就开始持續走高。以目前的走勢來看,大概率會破2%,對後續風險資產定價產生深刻影響。

消息面上,美國將在周四公布1月CPI數據,市場憂慮通脹可能超出預期,導致美聯儲態度更加鷹派,進而超預期加息,美債收益率因此上漲。

其次是日本和德國,這兩個主要的負收益率債券國家自上周五起,5年期國債收益率數年來首次轉爲正值。其中,日本10年期國債收益率一度攀升至0.206%,刷新2016年初以來的最高紀錄。

此外,在澳洲,國債市場也遭到重錘,10年期國債收益率飆漲至2.13%,爲2020年3月以來的高點。

而在整個歐洲,自2020年12月觸及峰值,負收益率債券的規模已經下降80%,總額爲1.9萬億美元。

同時,全球數量龐大的負收益率債券總額,也大幅縮水至4.9萬億美元,創2015年12月以來最低水平。

若各國貨幣政策趨向正常化的預估成真,本輪債券負收益率的周期,可能就真的一去不復返了。

01

美聯儲自賣自誇

美國的十年期國債收益率,其實相當於美元的資金成本。

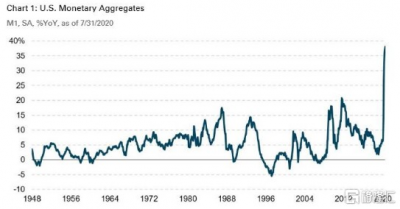

而美鈔在過去一百年的總量,有五分之一都是在最近兩年印的。在這樣的背景下,國債收益率應該下降才對,現在升這么多是很奇怪的。

美國貨幣總量,來源:川財證券

美聯儲曾宣稱,這是因爲市場對美國經濟復蘇信心足,所以導致十年期國債收益率上升。

作爲全球最大的賣方,這明顯有些自賣自誇之嫌。

要知道,在漂亮國疫情最糟糕的時候,國債收益率一樣在上升,這和經濟復蘇信心之間,可謂是八竿子打不着。

按照歷史規律,美聯儲降息,十年期國債收益率就下降;若是加息,就會上升。

同時,這個指標,還有一個“先行”效應。比如,現在美聯儲還沒有开始加息,但是十年期國債收益率仍在持續走高。

這其實已經實質性地起到一個變相加息的效果,反映出市場對美聯儲退出量化寬松的預期。

但這個預期,不可能太高,存在一個心理臨界點。

花旗的臨界點設置在1.7%,摩根大通則認爲臨界點在2%。普遍來看,國際金融市場認爲美國十年期國債收益率的臨界點在1.5%。

一旦超過這個值,就代表着全球通脹預期上升。最近兩天美債拋售熱潮雖有稍許緩和,但目前的收益率仍高達1.927%,已經超出大多數機構的預期。

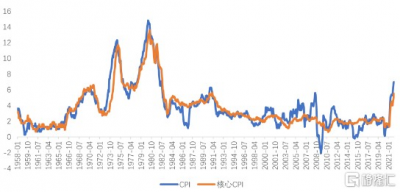

而根據最新的數據,美國1 月份CPI預計較上年同期上漲7.2%,這是1982年以來最大的同比漲幅。

通脹飆漲,就是十年期國債收益率上升的最大原因。

美國CPI與核心CPI月度同比漲幅,來源:Wind

在這種情況下,全球大量的對衝基金,可能會根據策略需要,做空美國國債期貨,這個時候債券收益率將會加速上升。

而債券收益率越高,債券價格越低,越不值錢。屆時,美股瘋漲的泡沫化估值,以及海量美鈔帶來的巨大流動性,就有可能被戳破。

目前,部分華爾街大行的預測非常激進,對美聯儲和歐央行收緊貨幣政策的預期越來越強。比如,美國銀行預測,美聯儲將在今年加息7次,每次25個基點,而且明年還將加息4次。

此外,強勁的就業數據也迫使美聯儲不得不开始行動。

上周五,美國公布非農數據,1月新增46.7萬個工作崗位,幾乎是預期的4倍,市場爲之震動,對美國經濟過熱的猜測也喧囂塵上。

緊縮政策的加速實施,迫在眉睫。

美國非農就業人數,來源:Wind

02

歐央行鷹爪鋒銳

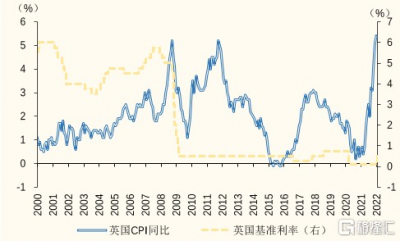

出於對通脹的擔憂,繼去年12月把基准從0.1%上調至0.25%,上周四,英國央行再次宣布加息至0.5%。

英國央行連續加息,來源:Wind,國金證券

歐洲央行也表達了同樣的憂慮。

同樣在上周四,歐央行行長拉加德承認通脹前景存在上行風險,不排除今年加息的可能性。一改上個月堅稱今年不加息的口風。

但正如離弦的箭,發出去了很難收得回。

從期貨市場目前的價格來看,到今年年底,歐盟貨幣政策利率將接近0,而不是最近兩年-0.5%的水平。

比如,在意大利,兩年期借貸成本已經漲至0.4%,遠遠比去年12月的-0.2%要高。

來源:Wind,平安證券

這肯定會讓歐元區的投資者們感到恐慌,因爲他們已經過於依賴央行給金融市場提供的大量流動性。

但這更意味着,全球各個經濟體,將陸續進入收縮時代。

據摩根大通經濟學家預測,到今年4月,將有合計GDP佔全球約一半的國家已經加息。

上周,捷克把基准利率上調至歐盟最高水平,巴西也連續第三次加息150個基點。本周,祕魯、墨西哥、波蘭和俄羅斯等國,都有可能會繼續採取緊縮行動。

這一切的一切,都表明全球貨幣政策,正在經歷90年代以後的最大規模緊縮,最終可能會終結被寬松政策放大的金融市場疫情繁榮時期。

03

唯中國險中企穩

這是有現實需求支撐的。

而最近兩年的大宗商品價格瘋漲,供應鏈收縮是一方面,但根本原因還是來自海量美鈔的放水。

華爾街資本試圖通過炒作大宗商品價格,對我們輸入性通脹,而且也確實產生了一定效果。不過好在我們早早控制住了疫情,從2020年开始就持續小幅度收緊資金面。

所以可以看到,雖然中國10年期國債收益率從2020年5月份就开始上漲,比美國還要早幾個月,從2.51%升到3.287%,更先起到“先行”作用。但從2021年初到現在,一直在持續下降。

到此,我們或許能把那句話重新說出來了,“我大明天下無敵”。縱觀世界各國,只有中國穩下來了,雖然過程有些艱辛。

當然,這裏面涉及到很多我們看不到的大國博弈。

放出去的海量美鈔,最終通過對美國本土輸入性通脹,進行反噬,再也難以如從前那樣收割世界。

現在中美博弈的焦點,在於誰先被引爆內部危機。如今的結果就是,美聯儲下個月要加息,戳破自身的泡沫。

在這場史詩級的經濟博弈中,是中國略勝一籌。

04

尾聲

最近,日本有一項備受關注的經濟提振舉措:針對18歲以下孩童,每人發放10萬日元抗疫補助金。

對有孩子的家庭來說,這雖稱不上雪中送炭,但也算是一場及時雨。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“血流不止”,本輪全球債券負收益率周期走向終焉

地址:https://www.breakthing.com/post/3727.html