作者 | 林夏淅

編輯 | 劉肖迎

將虎鯨等大型海洋生物圈養在海洋館賺錢;在法國豪擲千金买酒莊;在沒有業績支撐的背景下,公司股價一年多大漲16倍……

這些神奇故事背後,有着相同的主人公,即港股上市公司海昌海洋公園(以下簡稱“海昌海洋”)及其實控人曲乃傑和曲程父子。

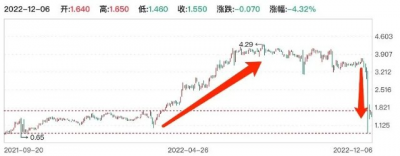

但這還遠不是故事的全部,與其相關的“奇事”最近又出現了——11月30日海昌海洋正式被納入MSCI中國指數,本是件好事,但公司股價第二天出現了53.87%的大跌,盤中跌幅一度突破70%。這意味着近一年多來股價的奮力攀升,幾乎在一夜之間“回到解放前”。

(來源:同花順日K线股價走勢圖)

蹊蹺的暴跌背後,除了神祕且蟄伏已久的“莊家”,上市公司低迷的業績和可能背負的巨額債務,或是海昌海洋更大的風險點所在。

大跌背後事實上,12月1日的大跌之前,海昌海洋剛剛被正式納入MSCI中國指數,而這對於上市公司來說其實是一件好事。

成立於1998年的MSCI,即摩根士丹利資本國際公司(在中國也被稱爲明晟公司),是一家總部位於紐約的指數編制公司,其編制的指數包括MSCI全球股票指數、MSCI中國指數等等,被衆多金融機構和個人作爲挑選投資組合的參考。

每一次MSCI指數成分的調整,意味着跟蹤不同指數的基金產品會做出對應的資金調整——賣出被剔除的成分股,同時买入新納入指數的成分股。相對應地,對於新納入指數的成分股而言,由此而來的資金也被稱爲“被動資金”。

在2022年11月11日MSCI公布的最新審核結果中,MSCI中國指數新增了36只標的,包括上海電力、中國中免、吉祥航空等,海昌海洋公園也在新增標的之列。而所謂MSCI中國指數是港股市場上除了恆指成分股外,被動資金跟蹤最多的一個指數,市場分析認爲,海昌海洋此次將獲得大約7300萬美元(約合人民幣5億元)的被動資金流入。

那么原本的利好,爲什么會讓海昌海洋的股價大跌呢?

事實上MSCI指數也不是“完美”的,因爲有着既定的納入標准,莊家可能通過一系列動作控制相關股票的具體數據,使其符合MSCI的納入標准,再通過前期埋伏、後期出貨等方式從中獲利。

具體來說可以分爲三個步驟,首先是莊家提前买入股票並不斷拉升股價(此時股價走勢大概率已經脫離業績支撐),以此吸引散戶接盤,實現部分的套利,同時滿足被納入指數的一系列具體條件;其次是等待相關股票被正式納入指數,在新指數生效當天尾盤會有大量被動資金流入,莊家可趁此機會將手中籌碼以相對平穩的價格轉移給被動資金,實現第二波套利;最後因爲港股市場允許做空,莊家可以在此時釋放利空消息引導股價大幅下跌,獲得第三波套利。

從海昌海洋的股價走勢來看,也很符合這三個步驟的邏輯——其股價從2020年7月的0.5港元/股飆升至2022年7月的最高位8.57港元/股(後復權),大漲16倍有余,也被成功納入MSCI中國指數;11月30日尾盤海昌海洋也出現大量賣出,但股價只小幅下跌了1.82%;次日,在傳出上市公司實控人曲程將出售公司45%股份的消息後海昌海洋大跌了53.87%,而Wind數據顯示,暴跌前幾個工作日內,海昌海洋沽空股數出現了大幅上漲。

回顧過往,MSCI資金被割韭菜的情況其實並非首次出現,比如2020年12月1日和2021年5月28日,港股上市公司河北建設和久泰邦達能源,分別大跌了59.49%和68.57%,而當時這兩只股票也分別剛剛被納入MSCI小型股指數和MSCI中國指數,背後同樣很可能是莊家提前埋伏的結果。

相比較之下,海昌海洋、河北建設和久泰邦達能源這三只股票其實有顯著的共同點——大股東股權高度集中,三家上市公司大股東持股比例均在54%至74%之間,這讓莊家只需要相對有限的資金就可以控制股價,另外三家公司在大跌前1年到2年時間裏,股價分別上漲了大約16倍、5倍和11倍,但均無顯著業績支撐。

這樣的套路讓人嘆爲觀止。

曲氏發家路出生於1961年遼寧省大連市,曲乃傑的起點並不低——公开資料顯示,32歲那一年投入石油貿易行業後,曲乃傑逐步建成了中國民營企業中最大的一支船隊。

或許是從與海洋打交道中獲得靈感,2002年开始曲乃傑將海洋生物搬到了陸地上,做起了海洋館的生意,在上海、三亞、大連、天津、青島、成都等多座城市經營不同的主題公園,包括大連老虎灘、大連海昌發現王國、上海海昌海洋公園、青島海昌極地海洋公園、三亞海昌夢幻海洋不夜城等,背後都由曲家操盤。

這還只是曲家財富版圖的冰山一角,在此之外,曲乃傑實際控制的產業版圖橫跨石油貿易、船運、房地產、物流等。但由於這些產業並未進行公开的融資和上市,具體規模也無從知曉,已知的只有紛繁復雜的業務主體,其中大連海昌集團注冊資本達4.4億元。

在這樣的背景下,看似賺錢能力並不強的海昌海洋,事實上與曲家其他產業有着密切的關系。以大連和成都爲例,在當地海洋公園建設運營前後,海昌集團在當地陸續推出了大連海昌華城、海昌欣城、成都天府海棠中心、海昌CEC成都海洋世界等地產項目,還在多個海洋館公園周邊設有配套酒店。

集團層面地產業務帶來多少業績雖無從知曉,但2021年出現在海昌海洋账面上的5.84億元物業銷售收入,對應毛利高達3億元,比公司2014年到2020年任一年份的淨利潤都要高。

2010年曲乃傑以51.5億元身家位列福布斯中國富豪榜第189位,如今以海昌海洋當前約130億港元市值計算,不包含石油貿易和房地產等業務板塊,曲乃傑一家的財富幾乎又回到了12年前的水平。

但看似平靜的表面之下,海昌海洋也遇到了不少麻煩。

首先是對其而言最“透明”的當數海洋館相關業務,從2013年开始全球多個國家和地區已經意識到虎鯨等海洋生物會在人類圈養環境下產生一系列精神疾病甚至攻擊飼養員,於是陸續禁止了相關圈養行爲和營利活動。

但曲乃傑實際控制的海昌集團還是在那前後引入了6只虎鯨,將其黑白分明、龐大憨厚的形象印在海報上,作爲海洋館招攬遊客的重要賣點,此舉也在之後很長一段時間持續引來動物保護人士的關注和質疑。

其次是在2018年,有消息稱大連海昌集團在法國波爾多收購的10家酒莊被法國政府調查,且調查結果顯示相關酒莊涉及包括洗錢、逃稅、僞造文件在內的稅務犯罪。

這之後曲乃傑就鮮少有新的資本動作,取而代之的是他的兒子曲程,在2018年到2020年逐漸接過大旗,成爲了海昌海洋的實際控制人。

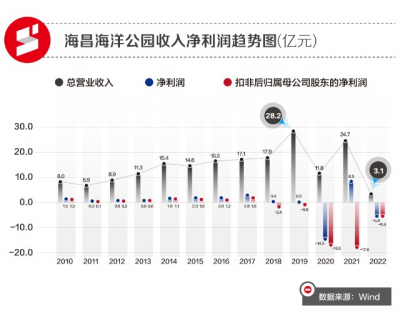

在虎鯨和法國酒莊的陰霾下,海昌海洋的業績也一直處於不溫不火的狀態,從2010年到2019年共實現收入144.7億元,淨利潤12.9億元,扣非淨利潤只有4.6億元。疫情後海昌海洋更是陷入連續的大幅虧損,2020年至2022年上半年淨利潤和扣非淨利潤合計數分別爲-11.5億元和-40.2億元。

“頂不住”如此壓力的海昌海洋,在2021年10月以65.3億元對價出售了旗下4個主題公園100%股權和1個主題公園66%股權,接盤的是頗有背景和故事的亞洲私募股權基金MBK Partners(安博凱),其廣爲人知的投資案例包括在2020年以62億元收購陸正耀的神州租車。

此後的2021年11月,沉寂許久的曲乃傑再次露面,在上海浦東新區參加了海昌海洋公園和金橋集團的一個战略合作籤約儀式,這似乎也象徵着海昌海洋正在迎來自己的轉機。

看起來海昌海洋確實在向好的一面發展:“斷臂求生”後,海昌海洋經營的主題公園數量從10個減少到6個,收入必然受到影響,但因爲剝離了大量債務,其資產負債率從2020年末的81.73%降至2022年6月末的67.68%;在這過程中,以落地上海海昌海洋公園的奧特曼主題館爲代表,海昌海洋在不斷釋放向“重IP、輕資產”的轉變信號,似乎希望改變過去重資產、低盈利能力的運作模式。

與此同時,2022年半年報顯示,海昌海洋旗下位於上海和三亞的兩個重點項目,上半年的營業天數雖然分別大幅度降低至97天和148天,但7月份已經开始出現爆發式反彈,單月售票人次達到整個上半年總和的大約74%,8月份也在持續改善。

也就是這一過程中,海昌海洋的股價從2020年7月到2022年7月大漲了16倍有余,實控人曲程把握住了機會,合計以3.53億元增持了大約1.07億股。以此次大跌前11月30日的收盤價計算,對應股份浮盈5.74億元,大跌後對應股份也只出現了小額浮虧。

就這樣,一邊是負債率大幅下降,一邊是營業逐步恢復正常,在暴漲和暴跌中重新站在聚光燈下的海昌海洋,真的就此翻身,無後顧之憂了嗎?

三亞地塊難題回看2020年海昌海洋與長安信托之間的一筆交易,依然暗藏風險。

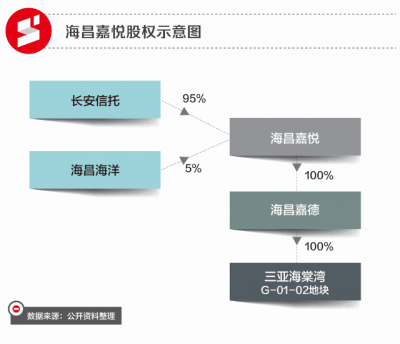

2020年9月海昌海洋曾公告稱,其間接控制的全資附屬公司海昌嘉德以13.33億元拿下三亞市海棠灣林旺片區G-01-02地塊的土地使用權,面積16.4萬平方米,後續將用於开發三亞海昌夢幻海洋不夜城項目配套的主題酒店和休闲度假物業。

但當年年末其账面貨幣資金24.08億元,短期借款27.7億元,且54.82億元的流動負債遠高於37.69億元的流動資產,資金壓力顯著。

緊接着海昌海洋在11月公告稱,長安信托將通過“長安權-海昌海棠灣項目股權投資集合資金信托計劃”對海昌嘉悅注資1.9億元,獲得海昌嘉悅95%股權,一並拿下的還有裝有上述地塊的海昌嘉德。

在此之後,長安信托還將於48個月內分期投入最多22.85億元,且自長安信托第一筆增資滿12個月之日起,海昌海洋子公司海昌旅遊或其指定方,有權以12%的年化收益率、最高30.77億元的價格回購部分或全部長安信托持有的目標公司股權。

另一邊,官網顯示長安信托已發行至少13期名爲“長安權-海昌海棠灣項目股權投資集合資金信托計劃”的信托產品,投資收益率9%,最低認購金額在100萬元至300萬元不等,期限爲48個月,目前產品狀態均爲“發行結束”。

(來源:長安信托官網截圖)

值得注意的是,長安信托獲得海昌嘉悅95%股權後,後者的法定代表人和董事長依然是海昌海洋現任董事王旭光,其曾在建設銀行有16年工作經驗,在房地產融資方面有深厚積累,還曾擔任過海昌集團的董事兼總裁。

通常來說,產品到期後,長安信托必然需要尋找一種退出項目的方式,將本金及對應利息兌付給購买該信托產品的投資者,而按照上述“以最高不超過30.77億元回購”的說法,海昌海洋存在承擔這筆款項支付的較大可能,否則長安信托只能尋求股權轉讓等其他退出方式。

從2020年11月开始計算,距離當時公告裏的“48個月”還剩下不到兩年時間,那么當時計用於劃“开發三亞海昌夢幻海洋不夜城項目配套的主題酒店和休闲度假物業”的G-01-02地塊,如今進展如何呢?

從現場拍攝的照片來看,該地塊東面邊界有一堵長長的圍牆,但對這一帶比較熟悉的出租車司機表示,“這面牆至少4年前就有了,之後一直沒什么變化”,南面邊界並無遮擋,放眼望去是成片的空地、樹木和草地,並無施工團隊和任何地面建築。

(來源:實地拍攝)

這意味着該地塊對應的酒店項目要在剩下不到2年內完成,顯然並不容易,結合現有的資金和經營情況來看,到期後海昌海洋如何拿出30.77億元回購股權也是一個棘手的問題。

與此同時,因爲股權轉讓後其對海昌嘉悅的股權只剩下5%,因此這筆可能需要支付的30.77億元回購款,並不體現爲海昌海洋账面上的負債,可能從一定程度上修飾了海昌海洋實際的負債率。

在股價大跌的背景下,海昌海洋如何應對持續低迷的業績,以及尚未开工的三亞地塊,都是值得持續關注的問題。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:一日蒸發136億港元,這家公司不簡單

地址:https://www.breakthing.com/post/37292.html