關於咖啡賽道,過去新眸寫過不少,這一次,我們把研究對象換成了瑞幸。

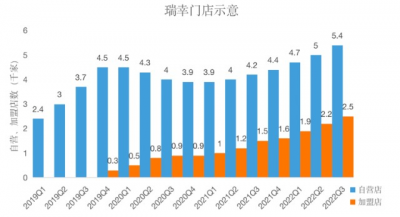

自3年前开啓“零售夥伴”計劃,除了中間受疫情影響暫停了一段時間,瑞幸加盟店的擴張速度一直處於增長狀態。到了今年二季度,瑞幸總門店數就已經超過7000家,已經超過了隔壁星巴克在中國的門店數,而且,在業績上瑞幸也比星巴克表現得要好一些——前者二季度營收4.93億美元,同比增長72.4%;後者同一時期的營收爲5.44億美元,同比減少了40%。

瑞幸門店數量,圖源新眸自制

也就是說,單從國內市場來看,曾經一度不被看好的瑞幸,這次給星巴克結結實實地上了一課。

這樣的反轉,在上個月就已經發生過。當時,雪湖資本創始人馬自銘在富途上公开表態,瑞幸咖啡是“中國商業史上的奇跡”,並附上了一份長達81頁的報告。有意思的是,此前渾水發布做空報告時,雪湖資本還是揭發瑞幸財務造假醜聞的幕後推手之一。但現在他改口了:“我买入瑞幸,因爲我認爲它超過星巴克只是時間問題。”

馬自銘甚至預測,瑞幸的淨利潤將在兩年後達到28億人民幣,屆時PE約35倍,相當於雪湖對星巴克中國業務的估值。從2019年上市,瑞幸市值峰點120億美元;到2020年退到粉單市場,开盤價0.98美元,如今的瑞幸股價已經瘋漲到25美元左右。反觀星巴克,卻因內部組織風波,以及外部經濟環境的影響,股價震蕩下跌。

星巴克在2018年關閉了中國的所有加盟店,通過自營店進行標准化的精細管理,雖然傳奇CEO舒爾茨一直把中國市場看作星巴克的未來,但這並沒有讓星巴克站在絕對C位,前段時間聲稱要在2025年突破9000家店,但現在市場反應依然撲朔迷離。

甚至結合我們的日常,可以粗淺地感知到,單論咖啡這塊,現在喝瑞幸的人越來越多,喝星巴克的越來越少。我們曾在內部討論過爲什么瑞幸能打一場漂亮的翻身仗,當時的看法各有異同,但最終都指向了交易場本身。

實際上,我們在回答瑞幸“賣什么”的時候,往往容易忽略了同樣重要:給誰賣?賣給誰?以及怎么賣?比如,對於星巴克正遭受的危機,我們可以理解成沒能在中國市場上找到新的增長方法,那么問題來了,“國貨之光”瑞幸這套增長邏輯,又能持續多久呢?

這篇文章就來聊聊這些問題。

01 一個有趣的發現

前段時間,瑞幸發布了今年三季度報告——當季營收38.95億元、同比增長65.7%,經營利潤5.85億,營業利潤率達15%,比較值得注意的是,這次是首次增長突破雙位數,實現了扭虧爲盈。具體來看,總營收裏主要包含了兩部分:商品銷售的29.96億元,同比增長55%;聯營門店的8.99億,同比增長高達116%,佔到淨收入總額的23%。

往深處扒一扒,你會發現,這次瑞幸聯營門店貢獻的收入和銷售原材料及利潤分攤,本季度分別爲5.76億元、1.45億元,同比增速均超過100%。數據可以說十分喜人了,也就是說,去年初瑞幸重啓的加盟政策,效果立竿見影,門店加速擴張的同時,也帶來了豐厚的收益。

更進一步,如果細心留意,你還會發現:以2021-2022年這兩年爲例,單從瑞幸門店的增長數量上看,加盟店和自營店其實是十分接近的(大約1500家),但聯系到具體收益,實際上加盟店帶來的收入,以及在整體營收及利潤中的佔比,增速顯然更快,並且更劇烈。

在討論這個問題時,我們還聯想到之前在抖音上看到過的一條短視頻,一個蜜雪冰城的加盟商,把开了6年的店給撤了,據他所述,原因是:商家和總公司的合同要每三年續籤一次,但這回他的店鋪面積和營業額都沒達標,評估沒通過,店也就不給开了。

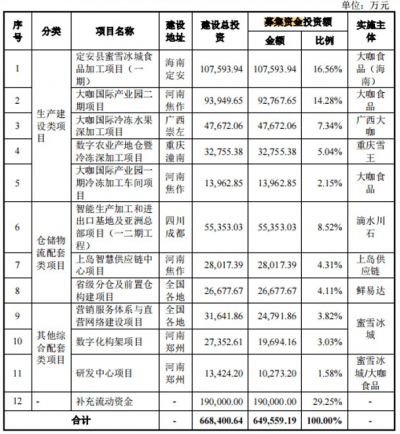

結合此前的蜜雪冰城招股書來看,2021年,蜜雪營收103.5億元,淨利潤19.1億,同比增長203%。注意看,這裏大部分的營收,主要來自向加盟商出售各類食材、包裝材料、設備設施、營運物資等產品,以及提供的加盟管理服務。

這大概是個什么樣的量級呢?

同年,只做直營店的奈雪的茶,虧損45.26億元,營收不到43億,相當於蜜雪冰城的一半不到。

募集資金用處,圖源蜜雪冰城招股書

結合以上,至少可以傳達出這些线索:蜜雪冰城之所以賺錢,既離不开比較嚴苛的加盟體系,也離不开它過硬的供應鏈管理。大家都想賺錢,公司把自主權給你,你能賺得更多;同時考慮到品牌效益,也給加盟商增大壓力,最後優勝劣汰。這其實也算是市場的一種賽馬,不過對於加盟商來說,更像是責任制的玩法。

一般來說,加盟體系下,商家需要向公司繳納加盟費、管理費、培訓費和保證金。其中前三樣是按年收取,不同級別城市的加盟費也不同。保證金會在合同期屆滿時,全額退給無違約行爲的加盟商,但需要注意的是,在加盟商關店前,這些錢公司都是可以免費使用的。

除此以外,像蜜雪冰城,後期商家开店的全流程中,還有各種各樣的人工審核費用、統一裝修費用、及各種食材、廣告和員工培訓等費用。看了財報後大家就能發現,原來一直以來蜜雪冰城賺的並不是賣水的錢,而是躺在供應鏈上,賺着兩萬多加盟商的錢。在這點上,蜜雪冰城確實比瑞幸要走快半步。

再看瑞幸,除了前面講到的,加盟店的迅速擴張帶來了明顯的收入增長。反觀它的自營門店,三季度收入27.6億元,利潤8億,同店銷售增長率的19.4%,遠低於去年的75.8%,然而在此之前,這個數字連續六個季度都保持在40%以上。

直白點說,位於一线城市的自營店,即使沒有飽和,也正在縮水了,這是瑞幸的隱憂。

02 本地人更懂本地人

現在下沉市場的增量,遠比我們想象中要大:近三百個地級市,三千個縣城,四萬個鄉鎮,六十六萬個村莊和10億人。但下沉的復雜性,也意味着這是一片深海。

之前的財報會上,瑞幸CEO郭謹一曾表示,瑞幸將放开新一輪下沉市場聯營合夥人名額,不收取任何形式的加盟費,並爲加盟商提供營銷支持。

新增門店中分布上:自營店405家,集中在一二线城市;聯營店246家,覆蓋低线城市。事實上,喜茶和星巴克也做過類似的決策,前者开放加盟,在非一线城市展开事業合夥業務,後者今年9月提出要再开3000家店,實現進一步下沉。

這其實是一個很明顯的信號。

無論是瑞幸、喜茶還是星巴克,似乎都和蜜雪冰城踏入同一條河流:有的靠加盟商建立發展模型,加盟商越多,前端議價能力越高;有的率先佔領下沉市場,搭建好供應鏈,提高產品的標准化,這些因素都容易都有助於形成規模盈利。

過去我們說,以瑞幸爲代表的很多咖啡品牌,前期自營做品牌,後續开放加盟,規模大了之後好收割,其實也是奶茶店的套路。但在瑞幸接近8000間的門店中,30%爲加盟店,雖然自營店佔了多頭,但絕大多數其實是“提貨點”(2021年報中稱自營店中97%屬於快取店),這意味着,在品牌這件事上,加盟店也發揮很大作用。

這裏面還涉及到一些有趣的點。

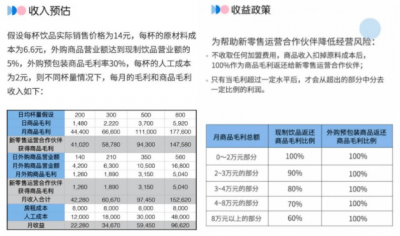

比如我們前面提到的加盟制度,瑞幸的加盟策略是:如果店鋪收入扣掉原材料成本後,毛利小於2萬元,就全部返還給商家;毛利超過2萬元後,分梯度返還給公司一定比例的利潤;收入預估上,瑞幸是按照加盟店一天出200杯來算,減去房租和人工成本後,加盟商的淨利潤能夠有2.2萬元。

瑞幸收入預估和收益策略,圖源瑞幸招募計劃

單從紙面上看,對於低线城市的商家來說,品牌的知名度和龐大的銷售額,讓這筆生意確實顯得很可觀。這也解釋了爲什么在退市、關閉部分自營店的情況下,瑞幸加盟店的數量仍在增長,2020年6月之後,加盟店數量單邊上升,2021年末加盟店數量幾乎同比翻了一倍。

郭謹一在財報中對此的解釋是,“隨着聯營門店擴展到低线城市,我們見證了收入貢獻的大幅增加。事實證明,這種合作模式與我們的自營店战略高度互補。”

當然,除了考慮現在入局能收益的可能性,大多數熱衷加盟瑞幸的人,還有更長遠的看法。今年4月,瑞幸宣布已成功完成金融債務重組,這意味着它在不久後有重新上市的可能,郭謹一也在電話會上表示,希望安靜的加入讓瑞幸發展上新的台階。

總而言之,現在的瑞幸是自營+加盟兩條腿走路,以後也會是這樣,至於开放加盟權給低线城市的商家,對公司來說好處也很明顯:

1、在下沉市場的咖啡還是藍海的情況下,快速布局,佔據先發優勢;2、用本地人做商家,更容易在復雜的市場裏把握話語權;3、降低總部運營和成本壓力;由於瑞幸品牌知名度更大,同等價位考慮品牌溢價的情況下,大多數人會直接選擇瑞幸;4、加盟商賺錢的同時,瑞幸就變成了原材料供應商,這時候,企業賺的其實是供應鏈的錢。

也有業內人士比喻,之前是地主家沒有余糧,瑞幸不想自己出錢做實驗,只能按照开放加盟模式來吸引小白鼠,如今這個模式跑通了,那就可以繼續玩下去。

但對於商家來說,就需要更加謹慎了。比如0加盟費,可以說是優惠政策,也可能只是噱頭,畢竟羊毛出在羊身上,設備的供應、店面裝修、原材料、毛利分成等方面,都會成爲瑞幸的收益來源。公布的收入預估模型中,每杯飲品的實際銷售價格爲14元,而原材料成本就達到6.6元,佔比超過一半,也不排除有成本加價的可能。

03 新時代下催生出的新物種

很多年前,陸正耀和愉悅資本的創始人劉二海在北美一起喝咖啡時,萌生了進軍咖啡的想法,後來得知下屬錢治亞也有創業的打算,於是幾個人就一塊做起了瑞幸咖啡。

剛入局的瑞幸,盡管在中國市場上直接對標星巴克,但它的玩法和傳統的咖啡零售商並不一樣。中關村出來的陸正耀有着濃厚的互聯網基因,互聯網燒錢鋪規模的基本操作,也成了瑞幸最开始的底色。

傳統线下零售業的發展規則——先通過少量單店模型來測試,驗證是否可以盈利,再進一步擴張,剛开始就不計成本、不考慮盈利地發展實體,風險非常大。但依附寫字樓、高校校園、商圈等地,從試營業开始就仿照當時的互聯網公司,將大額補貼引入到咖啡零售領域,首杯免費的瑞幸很快吸引了大批白領、大學生消費者。

從2019年瑞幸的招股書來看,截至當年3月,瑞幸咖啡已有2370家直營店,分布在全國28個城市中。據當時大鉦資本執行董事劉紹強回憶,從2018年初到年中這段時間,瑞幸的門店就已經超過了500家,並且預測2019年這一數字將超過4500,事實也驗證了他的猜想。

另一方面,早在2016年初,陸正耀就帶領團隊細化商業模式,搭建財務模型,通過推演出的各種競爭情況下的應對策略,計算出業務發展所需的資金需求,並开發出开發信息系統。瑞幸成立之初,創始團隊大多來自神州系,他提出“數字化高於一切”。隨着移動支付技術、外賣、大數據、雲發展成熟,不僅照搬了互聯網公司的組織結構,技術成員一度多達400人。

所以一开始,瑞幸所有交易都放在App上,執行都是標准化,自動計算進貨量以及設備物聯網化,通過各種補貼優惠促進交易完成,同時獲取完整數據,在門店選址、運營、供應鏈等環節結合互聯網技術,進一步降低可能存在的損耗,通過大數據分析得出門店盈利的最低指標,來容易實現最大坪效等。

如果按照劉二海的說法,瑞幸算是“新基礎設施下催生出的新物種”。

回想財務“暴雷”之前,人們探討瑞幸咖啡爲什么能成功,將理由大多歸結爲互聯網的玩法和鋪天蓋地的營銷,以及發現了星巴克模式下:一杯成本只要幾塊錢的咖啡,賣到三四十並不合理。聯合創始人錢治亞曾說,咖啡本質是飲料,星巴克過分售賣了第三空間的概念和品牌溢價,獲得了過高的利潤。

就像宜家的創始人坎普拉德,當他發現家具產品的50%成本是因爲運輸,所以發明了平整包裝降低價格,瑞幸也在咖啡成本結構中找到了過高的租金和運營佔比,對咖啡進行價格簡化。

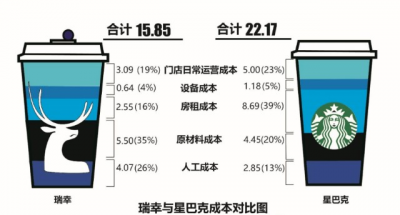

瑞幸與星巴克單杯成本對比,圖源國盛證券

歸根結底,作爲快銷品,瑞幸的優勢在於,以App作爲交易主體,它早期對技術的把控,以及對消費者的洞察,最終實現高品質、高便利性、高性價比的咖啡產品。且這些已經規模化了。

在暴雷之前留下的寶貴財產,是瑞幸一开始就着手建立的私域流量池,目前已有上億app注冊用戶,還有數千萬的私域粉絲,再疊加原生數字化優勢,所以後面即使經歷了醜聞、疫情、退市、內鬥、失去資本等多重打擊,瑞幸仍能有翻盤的能力。

04 如果瑞幸不發券了,你還會喝嗎?

之前渾水的做空報告裏提到,瑞幸過於依賴優惠和促銷來驅動銷售,導致用戶對價格敏感的同時,拉低裏品牌忠誠度。一旦未來瑞幸降低折扣,甚至漲價,就會有大量的用戶流失。

同時,他們對瑞幸的盈利能力也提出過尖銳的質疑,就單日200件的銷量來說,只有將商品的平均有效售價提升43%,才可能在門店租約的3年內實現盈利,但此時門店利潤率仍僅僅3%。

但根據近兩年的財報顯示,瑞幸的盈利不斷擴大。

2020年,瑞幸門店營業淨利率爲-12.5%,2021年這一數字回正到20%,2022年Q2和Q3也維持兩位數增長。與之相對,這幾年的營銷开支佔比卻逐漸降低。瑞幸在財報裏也表示:提供大量優惠券的促銷模式是不可持續的。

怎樣增加盈利?方法不外乎“开源節流”,發布新品是开源的一部分,節流主要是收縮战线,用漲價抵消支出。簡單來說,瑞幸的補貼變少了,店擴張了,但價格和銷量卻漲了。

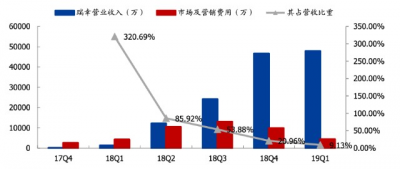

瑞幸市場及營銷費用情況,圖源國盛證券

至於原因,可以追溯到2020年的瑞幸退市,那之後不久,管理層就發生了巨變:大鉦資本取代陸正耀、錢治亞等一幹“神州系”老將,郭謹一成爲新掌門人。

此前,陸正耀帶領瑞幸一路快速擴張自營店,並進行高額補貼,燒出了市場規模。但代價也很明顯,2019年瑞幸的營銷費用甚至高達12.5億元。所以新管理團隊到任後,改以盈利爲目標,开始強調精細化運營。

按照郭謹一的說法,瑞幸營收增加、虧損收窄主要是是品牌認知度提高、新產品成功、淨售價更高、向下沉城市擴張等,包括前面提到的關停門店、發布加盟策略、降低开店成本等,都意味着瑞幸已經走過了“战略性虧損”的時期。

從優惠政策的改變上看,新用戶首杯免費、买二贈一、买五贈五都取消,配送費上漲……現在的滿減券,折扣券也不能疊加使用,取而代之的是提高實際售價和持續推出爆品。

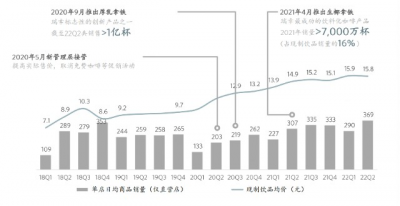

新管理層採取了一系列措施讓門店量價齊升,圖源雪湖資本

生椰、隕石、厚乳、生酪都是這一時期的產物,瑞幸的研發團隊,在咖啡產品中加入各種奶元素,在2020年厚乳拿鐵取得初步成功後,2021年新產品的推出頻率變快,4月的爆款生椰拿鐵也是經過大量嘗試後的結果,新推出的生酪拿鐵,上市僅一周便賣出了659萬杯。

新產品變得好喝了,人們愿意付出更高額價格,但對於一些其他連鎖品牌來說,如果沒有這樣的研發能力,現階段賺的仍是加盟商的錢。畢竟動輒幾十萬的加盟費用,每月再擴張數十家店,這樣的賺錢速度似乎遠比一杯單價一二十塊錢的咖啡要快得多。

至於加盟商能不能賺到錢,那就各憑本事了。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:瑞幸在中國給星巴克狠狠上了一課

地址:https://www.breakthing.com/post/38048.html